Die Wirtschaft der Eurozone ist im ersten Jahresviertel 2023 geschrumpft. Abzulesen ist dies am Bruttoinlandsprodukt (BIP) aller Länder der Währungsunion, das im Vergleich zum letzten Jahresviertel 2022 um 0,1 Prozent zurückgegangen ist. Bereits im Schlussquartal 2022 wies die Eurozone einen Rückgang der Wirtschaftsleistung aus – von Oktober bis Dezember sank das BIP im Vergleich zum Vorquartal (Juli bis September) ebenfalls um 0,1 Prozent. Die Eurozone ist damit zu Beginn des Jahres in eine technische Rezession gerutscht.

- Wann spricht man von einer Rezession und an welchen Kennzahlen wird eine Rezession festgemacht?

- Was sind weitere Merkmale einer Rezession?

- Wie sieht die aktuelle Lage in den USA und der Schweiz aus?

- Blick in die Vergangenheit: Wann war die letzte Rezession?

- Wie lange dauert eine Rezession?

- Wie ist die aktuelle Stimmung an den Aktienmärkten?

- Wie verhalte ich mich in einer Rezession in Bezug auf meine Geldanlagen?

- Welche Titel und Investments sind in einer Rezession sinnvoll?

Wann spricht man von einer Rezession und an welchen Kennzahlen wird eine Rezession festgemacht?

Der Begriff „Rezession“ stammt vom lateinischen Wort „recessio“ (zu Deutsch: „Rückgang“ oder „Rückzug“) ab. Gemeint ist damit der wirtschaftliche Rückgang respektive Abschwung in einer bestimmten Phase. Gemessen wird die wirtschaftliche Aktivität in erster Linie am Bruttoinlandsprodukt (Wert aller Waren und Dienstleistungen, die innerhalb der Landesgrenzen einer Volkswirtschaft produziert werden). Schrumpft die Wirtschaftsleistung einer Volkswirtschaft, befindet sie sich streng genommen bereits in einer Rezession.

Die häufigste und populärste Definition für eine Rezession ist: Eine Volkswirtschaft steckt dann in einer Rezession, wenn das Bruttoinlandsprodukt, kurz BIP, in zwei Quartalen nacheinander jeweils im Vergleich zum Vorquartal geschrumpft ist. Ökonomen sprechen dann auch von einer technischen Rezession. Dies ist in der Eurozone im ersten Quartal geschehen, weshalb sich die Eurozone per Definition in einer Rezession befindet. Eine Rezession ist Teil eines Wirtschaftszyklus, bei dem sich Rezession (Extraktion) und Expansion (wirtschaftlicher Aufschwung) abwechseln.

Es gibt noch eine andere, wissenschaftlichere Definition für eine Rezession. Bei dieser Definition wird die Wirtschaftsleistung in Beziehung zum Potenzial (oder auch der Kapazität) einer Volkswirtschaft gesetzt. Das Potenzial bezeichnet die Wirtschaftsleistung, die möglich wäre, wenn alle potenziellen Arbeitskräfte voll beschäftigt und alle Produktionsanlagen voll ausgelastet wären. Eine Rezession liegt – vereinfacht gesagt – dann vor, wenn die Lücke zwischen dem wirklich erbrachten BIP und dem Potenzial grösser wird.

Was sind weitere Merkmale einer Rezession?

Wie sieht die aktuelle Lage in den USA und der Schweiz aus?

Während sich die Eurozone bereits in einer technischen Rezession befindet, warnen Experten seit Monaten vor einer drohenden Rezession in den USA. Das Wirtschaftswachstum in den USA hat zum Jahresbeginn stark an Tempo verloren. In eine Rezession sind die Vereinigten Staaten vorerst aber nicht gerutscht – vor allem dank hoher Konsumausgaben. Das BIP der USA hat im ersten Quartal um 1,1 Prozent zugelegt. Damit blieb die Konjunktur deutlich unter den Erwartungen – Ökonomen hatten ein BIP-Wachstum von zwei Prozent erwartet. Im vierten Quartal des vergangenen Jahres war die grösste Volkswirtschaft der Welt noch um 2,6 Prozent gewachsen.

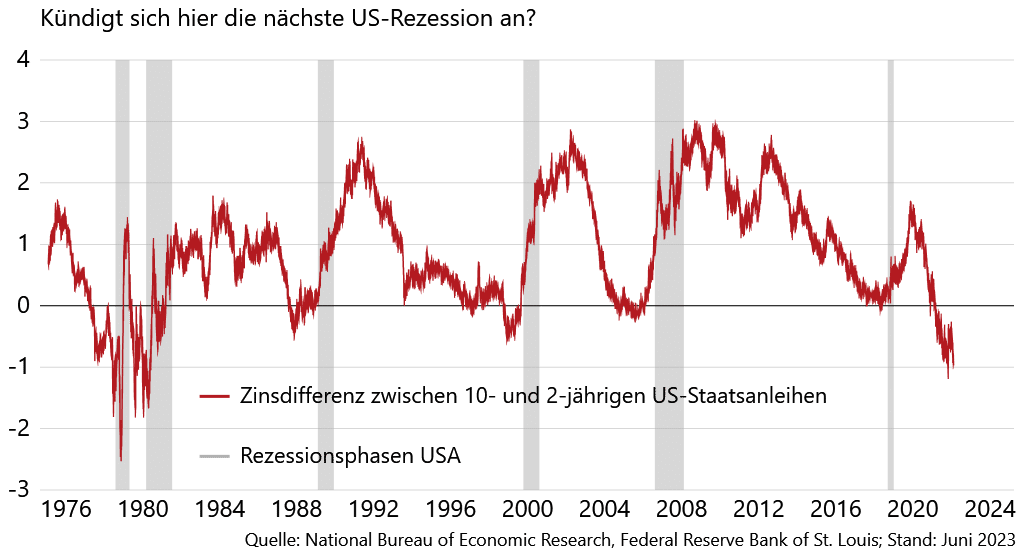

Grund zur Sorge bereitet jedoch nicht nur der spürbare Abschwung der US-Konjunktur, sondern vor allem die inverse Zinskurve in den USA. Die inverse Zinskurve bezieht sich dabei auf die Anleihenmärkte. Sind die Renditen für kurzlaufende Anleihen, üblicherweise solche mit Laufzeiten von zwei Jahren, höher als die Renditen für zehnjährige – also langlaufende – Anleihen, wird sie als „invers“ bezeichnet. Rechnen Investoren und Investorinnen mit einer Rezession, erwarten sie langfristig sinkende Renditen an den Anleihemärkten, da die Zentralbanken in der Regel mit sinkenden Leitzinsen versuchen, dem wirtschaftlichen Abschwung zu begegnen. Und sinkende Leitzinsen gehen üblicherweise mit sinkenden Anleiherenditen einher. Da Investoren und Investorinnen aber erst langfristig damit rechnen, schlägt sich dies noch nicht in den kurzlaufenden Anleihen nieder, sondern lediglich in den langfristigen Anleihen. Lesen Sie hier mehr zum Comeback der Obligationen.

Der Normalfall ist umgekehrt: Investoren und Investorinnen verlangen üblicherweise eine höhere Rendite, wenn sie ihr Vermögen längerfristig abgeben. Diese Logik – höhere Renditen für langlaufende Anleihen – greift aber schon seit Juni 2022 nicht mehr. Aktuell bekommen Investoren für zweijährige US-Staatsanleihen beispielsweise 4,75 Prozent Rendite, während sie für das zehnjährige Pendant nur 3,74 Prozent erhalten. Die Zinsdifferenz zwischen 2- und 10-jährigen US-Staatspapieren beträgt somit aktuell mehr als 1,0 Prozent, was es seit mehr als 40 Jahren nicht mehr gegeben hat.

Schaut man sich den Chart unten an, dann lässt sich gut erkennen, dass zumindest in den vergangenen fast 50 Jahren jeder Rezession in den USA eine inverse Zinskurse vorausgegangen ist. Somit gilt eine inverse Zinskurse unter zahlreichen Experten als verlässliches Rezessionssignal.

Die Schweiz hingegen dürfte um eine Rezession herumkommen. Zwar stagnierte die Schweizer Wirtschaft im Schlussquartal 2022, doch wuchs das BIP der Schweiz im Auftaktquartal 2023 wieder um 0,3 Prozent. Bereinigt um die für die Schweizer Wirtschaft wichtigen internationalen Sport-Events war das Wachstum mit 0,5 Prozent sogar noch etwas höher. Das Staatssekretariat für Wirtschaft SECO erwartet laut einer Studie von Mitte Juni, dass die Schweizer Wirtschaft 2023 um 0,8 Prozent wachsen wird – Sportevent-bereinigt um 1,1 Prozent. 2024 soll das BIP-Wachstum dann 1,8 Prozent respektive Sportevent-bereinigt 1,5 Prozent betragen.

Zur Info: Der internationale Fussball-Verband Fifa, der europäische Fussballverband UEFA und das internationale Olympische Komitee (IOC) haben ihren Sitz in der Schweiz. Die Verbände veranstalten Mega-Events wie etwa Fussball-Weltmeisterschaften oder -Europameisterschaften und Olympische Spiele. Diese Events finden nicht jährlich statt, haben im Jahr der Veranstaltung jedoch einen enormen Einfluss auf das BIP der Schweiz. Das Staatssekretariat für Wirtschaft SECO hält es daher für sinnvoll, diese Effekte gesondert zu behandeln. Um die konjunkturelle Interpretation zu erleichtern, sei daher eine Glättung der mit sportlichen Grossanlässen verbundenen Wertschöpfung angebracht.

Blick in die Vergangenheit: Wann war die letzte Rezession?

Die letzte Rezession liegt noch nicht allzu weit zurück. Die Coronavirus-Pandemie stürzte Anfang 2020 die meisten Volkswirtschaften in eine Rezession. Aufgrund zahlreicher Hilfsmassnahmen seitens der Regierungen und der Zentralbanken zog die wirtschaftliche Aktivität der meisten Volkswirtschaften jedoch sehr schnell wieder deutlich an.

Die letzte schwere Rezession gab es vor rund 15 Jahren. Die durch riskante Kreditpraktiken namhafter Banken, durch übermässige Verschuldung und dem Zusammenbruch des US-Immobilienmarkts verursachte Finanzkrise brachte 2008 zahlreiche Volkswirtschaften in arge Bedrängnis.

Wie lange dauert eine Rezession?

Wie lang eine Rezession im konkreten Fall dauert, hängt von einer Vielzahl an Faktoren ab. Wirtschaftliche Ursachen sind die häufigsten Gründe für das Auftreten von Rezessionen. Handelt es sich jedoch um strukturelle Probleme, so kann die Erholung von einer Rezession gegebenenfalls länger dauern. Während einer Rezession kommt es dann meist zu wirtschaftlichen Reformen und Anpassungen von politischer Seite. Geld- und fiskalpolitische Massnahmen haben ebenfalls einen grossen Einfluss darauf, wie lange eine Rezession andauert. Eine lockere Geldpolitik (zum Beispiel in Form niedriger Leitzinsen) kann einer Rezession entgegenwirken, da tendenziell wieder mehr in die Wirtschaft investiert wird.

Nicht immer muss es sich jedoch um wirtschaftliche Gründe handeln, die eine Rezession verursachen. Auch Naturkatastrophen, geopolitische Spannungen oder internationale Krisen können eine Rezession (als externe Faktoren) befeuern. Schlussendlich ist die Wirkweise der Mechanismen, die für eine Rezession sorgen können, überaus komplex und unterscheidet sich von Fall zu Fall.

So hielt die durch die Finanzkrise ausgelöste Rezession in den USA von Dezember 2007 bis Juni 2009 gut 19 Monate an, während die durch die Coronavirus-Pandemie ausgelöste Rezession gerade einmal von Februar bis April 2020 anhielt. Die „Grosse Depression“ der 1930er-Jahre gilt als eine der schwersten Wirtschafts- und Finanzkrisen der Neuzeit. Sie begann im August 1929 und erstreckte sich über 43 Monate bis zum März 1933.

Betrachtet man die vergangen 169 Jahre, dann schlidderten die USA seit 1854 insgesamt in 34 Rezessionen, was rechnerisch ziemlich genau alle fünf Jahre waren. Die durchschnittliche Dauer der Rezessionen betrug 17 Monate. Rezessionen, die länger als zwölf Monate andauerten, gab es in dieser Zeit 21, womit es rechnerisch alle acht Jahre zu einer etwas heftigeren Rezession kam.

Bei Rezessionen handelt es sich um unvermeidliche Phasen im Verlauf eines Wirtschaftszyklus, die den wirtschaftlichen Abschwung markieren. Sie haben erhebliche Auswirkungen auf die Wirtschaft und den Einzelnen, lassen sich aber nicht vorhersagen oder quantifizieren. Die Dauer einer Rezession ist daher immer fallspezifisch und kann durch diverse Gegenmechanismen verkürzt werden.

Wie ist die aktuelle Stimmung an den Aktienmärkten?

Die Märkte hatten für die Eurozone lange Zeit das Abgleiten in eine Rezession für möglich gehalten. Als sich abzeichnete, dass die Rezession höchstwahrscheinlich sehr mild verlaufen wird, war die Erleichterung gross. Der Europäische Leitindex Euro Stoxx 50 näherte sich jüngst seinem 15-Jahres-Hoch bis auf wenige Punkte an. Der deutsche Leitindex DAX kletterte sogar auf neue Rekordhöhen, obwohl die Aussichten für die deutsche Wirtschaft ähnlich verhalten sind wie die für die Eurozone.

Doch anders als in früheren Rezessionsphasen hat das Gegensteuern auf die Rezessionsgefahren aktuell nicht die oberste Priorität bei den Zentralbanken. Die hohe Inflation ist für die Europäische Zentralbank (EZB) das grössere Übel, weshalb zunächst das oberste Ziel der Notenbank – für Preisstabilität zu sorgen – Vorrang hat. Die Aussicht auf weitere Zinserhöhungen in der Eurozone hat die Kauflaune an den europäischen Aktienmärkten zuletzt dann doch etwas gedämpft, weil sich der Konjunkturabschwung möglicherweise verfestigen könnte, womit die Prognosen der Forschungsinstitute für das BIP-Wachstum obsolet wären.

Die US-Börsen hoffen weiterhin auf eine weiche Landung der US-Wirtschaft, spekulieren also darauf, dass ein Abgleiten in eine Rezession trotz der strafferen Geldpolitik vermieden werden kann. Die inverse Zinskurse in den USA deutet allerdings auf eine Rezession hin. Die US-Währungshüter halten eine Rezession für möglich, rechnen dann allerdings mit einem sehr milden Verlauf. Die Hoffnungen der Marktteilnehmer und Marktteilnehmerinnen auf eine weiche Landung ruhten zuletzt allerdings auf ein baldiges Ende im Zinserhöhungszyklus, doch haben die US-Währungshüter zuletzt klar gemacht, dass die Bekämpfung der immer noch hohen Inflation Vorrang hat und weitere Zinserhöhungen angebracht wären. Dies hat auch den US-Börsen etwas Wind aus den Segeln genommen. Schliesslich könnten auch hier weitere Zinserhöhungen die US-Konjunktur zusätzlich belasten, womit ein Abgleiten in eine Rezession wahrscheinlicher werden könnte. Aktuell notieren die wichtigsten US-Indizes seit Jahresanfang noch kräftig im Plus, allen voran der technologielastige NASDAQ-100. Technologieunternehmen reagieren zwar sensibel auf Zinserhöhungen, profitierten zuletzt jedoch enorm vom KI-Boom.

Die Schweizer Börse hat sich in diesem Jahr bisher eher schwach entwickelt, obwohl die Rezessionsgefahren hierzulande nicht so ausgeprägt sind wie in anderen Ländern in Europa. Auch blieben der Schweiz Inflationsraten jenseits der 10-Prozent-Marke erspart. Und auch die Leitzinsen in der Schweiz liegen mit aktuell 1,75 Prozent – am 22. Juni 2023 hob die Schweizerische Nationalbank (SNB) die Leitzinsen um weitere 25 Basispunkte an – um einiges niedriger als beispielsweise im Euroraum, wo die Europäische Zentralbank (EZB) die Leitzinsen am 15. Juni um 25 Basispunkte auf 4,00 Prozent anhob. Dehnt sich die Rezession in der Eurozone zeitlich aus und rutschen auch die USA in eine Rezession, könnte sich der Schweizer Aktienmarkt möglicherweise etwas besser aus der Affäre ziehen als die europäischen oder die US-Börsen.

Wie verhalte ich mich in einer Rezession in Bezug auf meine Geldanlagen?

Rezessionen können aus mehreren Gründen hervorragende Kaufgelegenheiten für InvestorInnen schaffen. Hochwertige Aktien werden im Allgemeinen mit einem Aufschlag gehandelt. Eine gute Chance, diese Aktien verhältnismässig günstig zu bekommen, besteht darin, während einer Rezession zu investieren. Der Bereich der Behavioral Finance zeigt, wie irrational Investoren sein können. Die Fehler, die sie machen, nehmen in Bärenmärkten und bei steigender Volatilität zu. Das schafft auch Chancen. Die besten Unternehmen gewinnen auch in Rezessionen Marktanteile, während ihre Konkurrenten Probleme bekommen.

Es kann ratsam sein, in Rezessionsphasen einen Teil des Portfolios in rezessionssichere Anlagen umzuschichten. Gleichzeitig sollten risikoreiche Anlagen etwas zurückgefahren werden. Sein Portfolio komplett auf Defensive umzubauen, kann allerdings auch nach hinten losgehen, denn nicht immer laufen die Dinge nach Plan. Es besteht immer die Möglichkeit, dass die erwartete Rezession nicht eintritt oder sich defensive Anlagen in Rezessionsphasen nicht wie erwartet entwickeln.

Welche Titel und Investments sind in einer Rezession sinnvoll?

Aktien von Unternehmen, die eine hohe Dividende ausschütten, können in Rezessionsphasen eine gute Anlagemöglichkeit sein, da der Anleger oder die Anlegerin in dieser Zeit ein passives Einkommen erhält. Allerdings ist eine hohe Dividendenrendite allein noch kein Qualitätsmerkmal. Eine attraktive Dividendenrendite sollte immer durch nachhaltige, positive Cash-Flows untermauert werden. Die Dividendenstrategie wäre nicht nachhaltig, sollte ein Unternehmen die Dividende aus der Substanz zahlen oder den gesamten Gewinn dafür aufwenden, da unklar wäre, wie lange das Unternehmen noch konstante oder zunehmende Dividenden auszahlen kann.

Ebenfalls sinnvoll könnte die Investition in Value-Titel sein. Value-Titel sind häufig unterbewertet. Sie verfügen zwar meist über ein stabiles Geschäftsmodell, weisen eine hohe Profitabilität aus und haben in der Regel eine starke Marktposition, doch ist das Gewinnwachstum eher unterdurchschnittlich. Value-Titel kommen häufig gut durch Rezessionsphasen, da sie wegen ihrer ohnehin häufig niedrigen Bewertung nur ein begrenztes Abwärtsrisiko besitzen.

Unternehmen, die sich in Rezessionsphasen stabil entwickeln können, sind häufig im Bereich der Versorger zu finden. Strom, Gas und Wasser brauchen die Verbraucher auch in Abschwungphasen. Auch muss die Abfallentsorgung funktionieren. Versorger sind zudem häufig auch verlässliche Dividendenzahler, weshalb der eine oder andere Versorger in einem krisenfesten Portfolio durchaus in die engere Wahl genommen werden kann.

Auch Unternehmen aus dem Bereich der Basiskonsumgüter dürften Abschwungphasen gut überstehen. Als Basiskonsumgütern werden Produkte des täglichen Lebens bezeichnet. Sie werden auch als nicht- zyklische Konsumgüter bezeichnet. Dazu zählen Lebensmittel, Getränke und Hygieneprodukte.