Festverzinsliche Wertpapiere wie Obligationen sind für Anlegerinnen und Anleger durch den Anstieg des allgemeinen Zinsniveaus wieder attraktiver geworden und bieten eine interessante Möglichkeit ihr Portfolio zu diversifizieren.

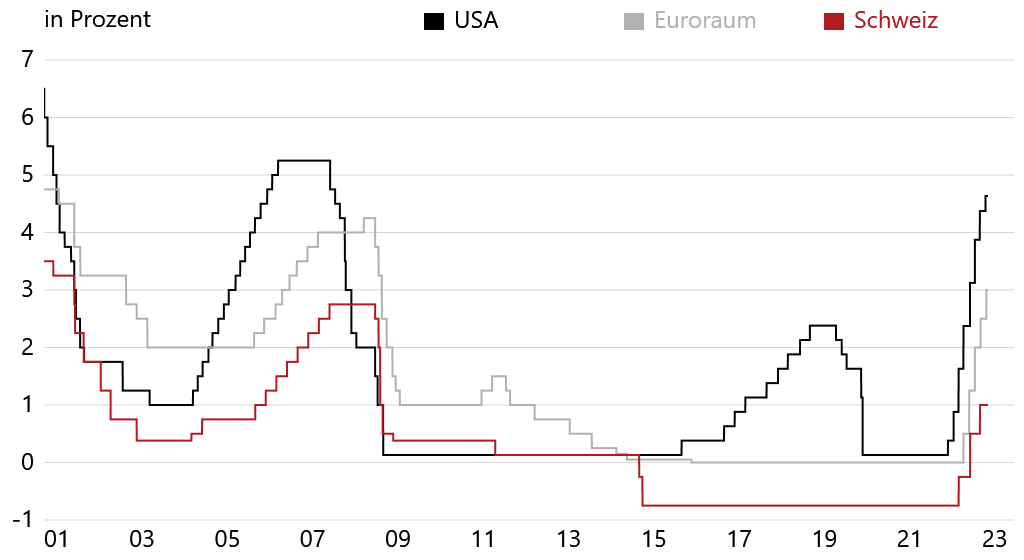

In den vergangenen Jahren konnten Anlegerinnen und Anleger mit risikoarmen festverzinslichen Wertpapieren häufig keine nennenswerten Renditen erzielen. Ein wesentlicher Grund dafür war die expansive Geldpolitik der Notenbanken, um die Liquidität an den Märkten zu erhöhen und damit die Konjunktur anzukurbeln. Die Notenbanken senkten den Leitzins für die USA und für die Eurozone über Jahre hinweg immer weiter, sodass die Renditen der als risikolos geltenden Staatsanleihen in den USA und in Deutschland gegen null tendierten. 2022 läuteten die Notenbanken jedoch die Zinswende ein.

- Obligationen als Anlageklasse wieder deutlich attraktiver

- Was sind Obligationen?

- Was sind die wichtigsten Unterschiede zwischen Obligationen und Aktien?

- Welche Vorteile bieten Obligationen?

- Welche Risiken hat der Handel mit Obligationen?

- Stabilität, hohe Bonität und Steuervorteile – warum Schweizer Anleihen eine attraktive Wahl sind

- Die Schweizer Eidgenossenschaft: Ein zuverlässiger Schuldner

- Schweizer Green Bonds: Die umweltfreundliche Rendite

- Europäische Staats- und Unternehmensanleihen bieten Stabilität

- Obligationen aus Schwellenländern bieten Chancen und Risiken zugleich

Obligationen als Anlageklasse wieder deutlich attraktiver

Um die hohe Inflation zu bekämpfen, wurde der Leitzins Stück für Stück immer weiter angehoben. Er liegt aktuell in den USA bei 4,5 bis 4,75 und im Euroraum bei 3,0 Prozent. In der Folge stieg das allgemeine Zinsniveau von Obligationen (Schuldverschreibungen), wozu auch Anleihen gehören. Daher sind Anleihen als Anlageklasse wieder deutlich attraktiver geworden. So lag im Januar 2023 die Rendite deutscher Staatsanleihen (Bundesanleihen) mit zehnjähriger Laufzeit bei durchschnittlich etwa 2,2 Prozent. Ein Jahr zuvor hatte die Verszinsung dieser Wertpapiere bei rund null Prozent gelegen.

Die Schweizerische Nationalbank (SNB) erhöhte Ende 2022 die Zinsen das dritte Mal in Folge. Aktuell liegt der Leitzins bei 1,0 Prozent. Ein Jahr zuvor hatte er bei -0,75 Prozent gelegen. Das vergleichsweise niedrige Niveau hängt mit der moderaten Inflation in der Schweiz zusammen. Im Jahr 2022 lag dort die Teuerungsrate bei 2,8 Prozent. Zum Vergleich: Die Verbraucherpreise in Deutschland stiegen 2022 um 7,9 Prozent.

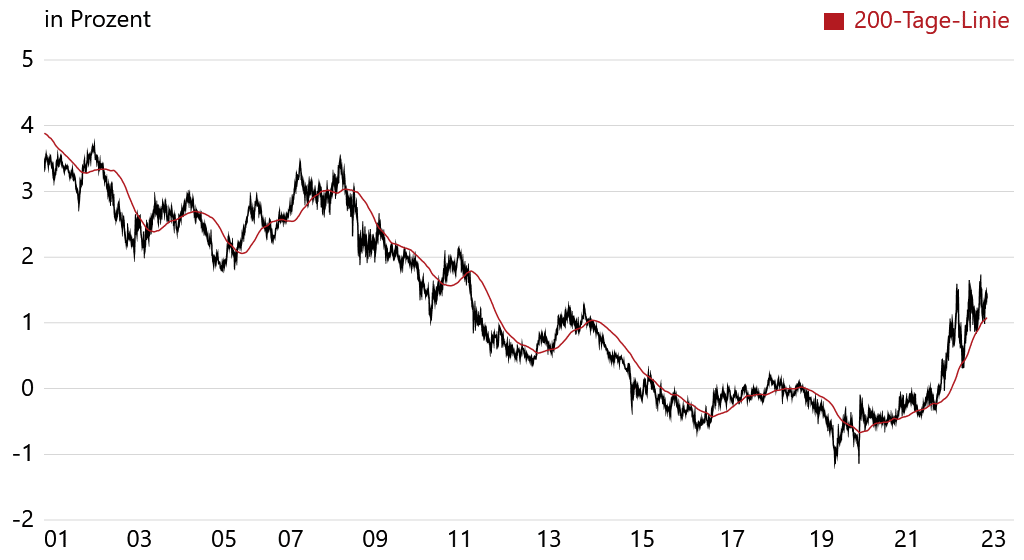

Zehnjährige Bundesanleihen sind in Deutschland ein Gradmesser für das aktuelle Zinsniveau. Zu den Staatsanleihen von sicheren – sprich sehr bonitätsstarken – Ländern zählen auch Schweizer Staatsobligationen. Wer in der Schweiz lebt und risikolos investieren will, für den eignen sich Schweizer Obligationen besonders gut. Mit ihnen gehen AnlegerInnen aus dem heimischen Währungsraum (Schweizer Franken) kein Währungsrisiko ein.

Was sind Obligationen?

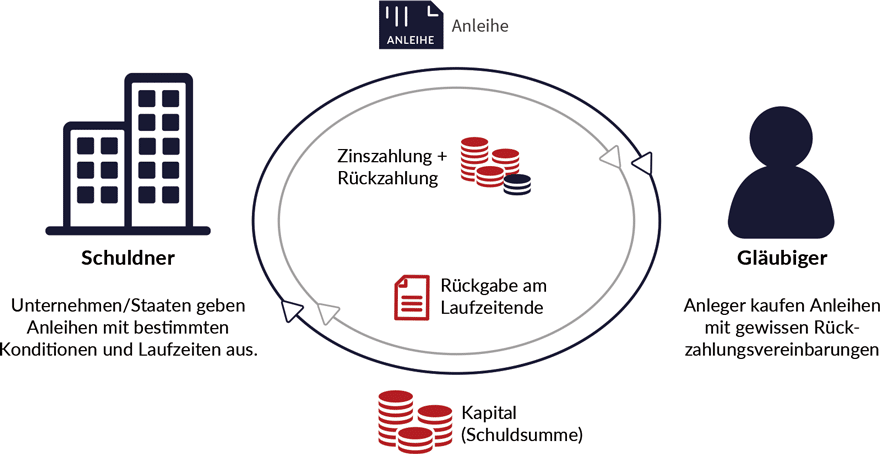

Obligationen sind verzinsliche Wertpapiere, bei der der Emittent der Anleihe (der Schuldner) dem Käufer (dem Gläubiger) einen festgelegten Zinssatz zahlt, um das geliehene Geld zurückzuzahlen. Als (fest-)verzinsliche Wertpapiere sind Obligationen – je nach Art gerne auch als Anleihen, Rentenpapiere oder Bonds bezeichnet – daher eine wichtige Anlageklasse und werden oft als sicherer Hafen für Geldanlagen betrachtet, die eine regelmässige Rendite suchen und gleichzeitig das Risiko minimieren möchten.

Mit dem Kauf einer Obligation, leiht die Anlegerin bzw. der Anleger dem Emittenten im Grunde genommen Geld und erhält im Gegenzug regelmässige Zinszahlungen. Diese Zinszahlungen sind in der Regel festgelegt und basieren auf dem Nominalwert der Obligation, der auch als Nennwert oder Nennbetrag bezeichnet wird. Die Rückzahlung des Nennwerts erfolgt am Ende der Laufzeit der Anleihe, die durchaus mehrere Jahre betragen kann.

In ihrer traditionellen Form bestand eine Obligation aus Mantel und Bogen. Der Mantel verbriefte die Forderung des Inhabers an den Aussteller. Der Bogen enthielt Marken, die sogenannten Coupon, zur Einlösung der Zinszahlungen. Heutzutage werden Anleihen ebenso wie Aktien elektronisch gehandelt, aber man bezeichnet Anleihezinsen aber immer noch als Coupon.

Für die Unterscheidung von Anleihen gibt es zahlreiche Kriterien, die unter anderem nach Emittent, Laufzeit, Verzinsung, Art der Zins- und Rückzahlung sowie nach Rang und Risiko unterschieden werden. Die wichtigste Unterscheidung bei Anleihetypen ist jedoch die Unterscheidung zwischen Staatsanleihen und Unternehmensanleihen.

Warum geben Unternehmen oder Staaten Obligationen aus?

Obligationen werden typischerweise von Regierungen oder Unternehmen ausgegeben, um Kapital aufzunehmen mit dem beispielsweise Investitionen finanziert oder bestehende Schulden refinanziert werden. Im Allgemeinen gelten von Staaten begebene Obligationen als sicherer und weniger rentabel als Unternehmensanleihen, weil Staatsbankrotte wesentlich seltener sind als Unternehmenspleiten.

Für die Bewertung von Obligationen können von verschiedenen Faktoren einbezogen werden, einschliesslich der Laufzeit der Obligation, die aktuellen Marktzinsen oder auch die Inflationsrate – aber vor allem die Bonität (Kreditwürdigkeit) des Emittenten.

Wie wird die Bonität von Obligationen bewertet?

Die Bonität des Emittenten ist ein wichtiger Faktor bei der Bewertung von Anleihen, da sie das Risiko einer Zahlungsunfähigkeit beeinflusst. Sie wird von Rating-Agenturen anhand verschiedener Bewertungsmethoden ermittelt. Die bekanntesten Rating-Agenturen sind Moody’s, Standard & Poor’s und Fitch Ratings.

Die Bewertungen basieren auf Faktoren wie der Finanzlage des Emittenten, dem Geschäftsmodell und makroökonomischen Faktoren und werden in Form von Buchstaben- oder Zahlenkombinationen angegeben. Anleihen mit höheren Bewertungen weisen ein geringeres Kreditrisiko auf und haben in der Regel niedrigere Zinssätze, während Anleihen mit niedrigeren Bewertungen höhere Zinsen bieten müssen, um Investoren anzulocken.

Was sind die wichtigsten Unterschiede zwischen Obligationen und Aktien?

Aktien und Obligationen sind zwei verschiedene Arten von Wertpapieren, die sich in Bezug auf Risiken, Renditen und Eigenschaften unterscheiden. Deshalb sind auch AktionärInnen und GläubigerInnen grundlegend verschiedene Arten von InvestorInnen.

Als Teilhaber eines Unternehmens und haben AktionärInnen Anspruch auf Gewinnbeteiligung sowie ein Stimmrecht bei wichtigen Entscheidungen. GläubigerInnen hingegen leihen dem Emittenten einer Schuldverschreibung Geld und erhalten im Gegenzug Zinsen und das Versprechen der Rückzahlung. Im Falle einer Insolvenz haben sie normalerweise eine höhere Priorität als InhaberInnen von Aktien und erhalten ihr investiertes Kapital oft zuerst zurück.

Die wichtigsten Unterschiede zwischen Aktien und Obligationen auf einen Blick:

- Rechte des Investierenden: AktionärInnen erwerben einen Anteil am Eigentum des Unternehmens. GläubigerInnen hingegen leihen dem Emittenten Geld und erhalten dafür regelmässige Zinszahlungen. Sie haben keine Mitspracherechte oder Eigentumsrechte am Unternehmen.

- Rendite: Die Rendite von Aktien ergibt sich aus Dividenden und Kursgewinnen. Die Rendite von Anleihen hängt von den Zinszahlungen ab.

- Laufzeit: Aktien haben keine feste Laufzeit, während Anleihen in der Regel über eine bestimmte Zeitspanne hinweg ausgegeben werden und ein Ablaufdatum besitzen, an dem der Emittent das ursprünglich investierte Kapital zurückzahlen muss.

- Handel: Der Handel mit Anleihen kann weniger liquide sein als der Handel mit Aktien. Grundsätzlich können Anleihen aber wie Aktien an der Börse gehandelt werden – mit einem Unterschied: Bei der Ausgabe neuer Anleihen zeichnen Anlegerinnen und Anleger direkt über die Haus- oder Online-Bank innerhalb der vorgegebenen Zeichnungsfrist, das heisst sie verpflichten sich dazu, eine bestimmte Anzahl der Anleihen zu übernehmen.

- Reaktionsverhalten: Aktienkurse reagieren oft auf Marktnachrichten und -ereignisse wie Geschäftsergebnisse oder politische Ankündigungen, während Anleihekurse oft auf Zinsänderungen oder die Bonität des Emittenten reagieren.

Wie hoch sollte der Anteil von Obligationen in einem Anlageportfolio sein?

Obligationen sind im Vergleich zu Aktien weniger volatil und bieten somit mehr Stabilität und Sicherheit. Es kann daher durchaus sinnvoll sein, eine Kombination von Aktien und Anleihen zu halten, um das Anlageportfolios auszugleichen. Welche Gewichtung von Obligationen in seinem Portfolio angemessen ist, bestimmen die individuellen Faktoren eines Anlegenden. Zu diesen Faktoren können zum Beispiel gehören:

- Das Anlageziel: Wenn das Hauptziel ist, Erträge bei minimiertem Risiko zu erzielen, kann ein höherer Anteil von Obligationen im Portfolio sinnvoll sein.

- Der Anlagehorizont: Wenn der Anlagehorizont kurzfristig ist, sollte der Anteil von Obligationen im Portfolio höher sein, da Obligationen in der Regel weniger volatil sind und in einem kürzeren Zeitraum ein stabileres Einkommen bieten.

- Die Risikobereitschaft: Wenn die Risikobereitschaft geringer ist, kann ein höherer Anteil von Obligationen im Portfolio sinnvoller sein, um das Risiko zu minimieren.

Wie können Anlegerinnen und Anleger Obligationen handeln?

Anlegerinnen und Anleger können die Obligationen während der Laufzeit kaufen und verkaufen und erhalten am Ende der Laufzeit den Nennwert der Obligation zurück. Es ist wichtig, vor dem Kauf von Obligationen sorgfältig zu prüfen, welche Art von Obligationen für die eigene Anlagestrategie geeignet ist und welche Risiken damit verbunden sind.

Als PrivatanlegerIn gibt es mehrere Möglichkeiten, um Obligationen zu kaufen. So bieten die meisten Schweizer Banken eine breite Palette von Obligationen an, die von Staaten, Unternehmen und anderen Emittenten ausgegeben werden. Eine noch grössere Auswahl an Obligationen finden AnlegerInnen beim Handel über verschiedene Online-Brokern – diese Plattformen können meist auch wettbewerbsfähigere Preise anbieten.

Für Anlegerinnen und Anleger, die das Risiko noch breiter streuen möchten, können auch Anleihefonds oder -ETFs interessant sein, die in eine breite Palette von Obligationen investieren.

Welche Vorteile bieten Obligationen?

Obligationen zu handeln kann für Anlegerinnen und Anleger aus verschiedenen Gründen attraktiv sein. Zu den wichtigsten Chancen von Obligationen zählen:

- Regelmässige Zinseinkommen: Eine der wichtigsten Eigenschaft von Obligationen ist die Möglichkeit, regelmässige Zinseinkommen zu erzielen, die eine stabile und vorhersehbare Einkommensquelle darstellen.

- Risikomanagement: Obligationen können auch als Absicherung gegen Marktunsicherheiten und Volatilität dienen. Zum Beispiel können bestimmte Arten von Obligationen, wie Staatsanleihen oder Unternehmensanleihen mit hoher Bonität, als sichere Häfen dienen.

- Kapitalerhalt: Obligationen bieten auch eine relativ sichere Möglichkeit, das investierte Kapital zu erhalten. Wenn der Emittent der Anleihe zahlungsfähig bleibt und die Anleihe zum Fälligkeitsdatum zurückzahlt, erhalten Anlegerinnen und Anleger den Nennwert der Anleihe zurück.

- Diversifikation: Obligationen bieten eine Möglichkeit zur Diversifikation des Portfolios. Wenn eine Anlegerin oder ein Anleger zum Beispiel hauptsächlich in Aktien investiert, kann die Beimischung von Anleihen dazu beitragen, das Risiko im Portfolio zu reduzieren und die Stabilität zu erhöhen.

- Kapitalwertsteigerung: Während der Laufzeit einer Anleihe kann es auch Möglichkeiten zur Kapitalsteigerung geben, wenn die Anleihe auf dem Sekundärmarkt zu einem höheren Preis verkauft wird als zum Kaufzeitpunkt. Allerdings können auch Verluste entstehen, wenn die Anleihe während der Laufzeit an Wert verliert.

Welche Risiken hat der Handel mit Obligationen?

Wo Chancen sind, sind aber auch Risiken. Deshalb ist wichtig zu erwähnen, dass der Handel mit verschiedenen Arten von Obligationen auch unterschiedliche Risiken aufweisen kann. Zu den wichtigsten Risiken von Obligationen zählen:

- Kreditrisiko: Das Risiko, dass der Emittent der Anleihe seinen Zahlungsverpflichtungen nicht nachkommen kann oder in Konkurs geht.

- Zinsänderungsrisiko: Das Risiko, dass sich die Zinssätze ändern und dadurch der Wert der Anleihe auf dem Markt steigt oder fällt.

- Inflationsrisiko: Das Risiko, dass die Inflation den Wert der Rückzahlung der Anleihe verringert, da die Kaufkraft des Geldes abnimmt. Rechnet man die Inflation ab, kann man schnell wieder im Minusbereich landen.

- Liquiditätsrisiko: Das Risiko, dass eine Anleihe schwer zu verkaufen ist, wenn sie nicht an einer gut funktionierenden Börse gehandelt wird oder wenn der Markt für Anleihen insgesamt illiquide ist.

- Währungsrisiko: Das Risiko, dass Veränderungen im Wechselkurs die Rückzahlung oder den Wert der Anleihe beeinflussen können, wenn sie in einer anderen Währung als der des Investors ausgegeben wurde. Insbesondere Schweizer Anleger sollten dies beachten, da der Franken in den vergangenen Jahren gegenüber dem US-Dollar oder dem Euro deutlich stärker geworden ist.

- Marktrisiko: Das Risiko, dass Veränderungen in der Wirtschaftslage oder am Finanzmarkt den Wert der Anleihe beeinflussen, unabhängig von den zugrunde liegenden Faktoren des Emittenten.

Stabilität, hohe Bonität und Steuervorteile – warum Schweizer Anleihen eine attraktive Wahl sind

Die Schweiz ist aufgrund ihrer politischen und wirtschaftlichen Stabilität ein attraktives Ziel für Investitionen. Anleihen der Schweizer Eidgenossenschaft und vieler Schweizer Unternehmen haben eine hohe Bonität und gelten als relativ sicher, was für Anlegerinnen und Anleger, die eine sichere Rendite suchen, attraktiv sein kann.

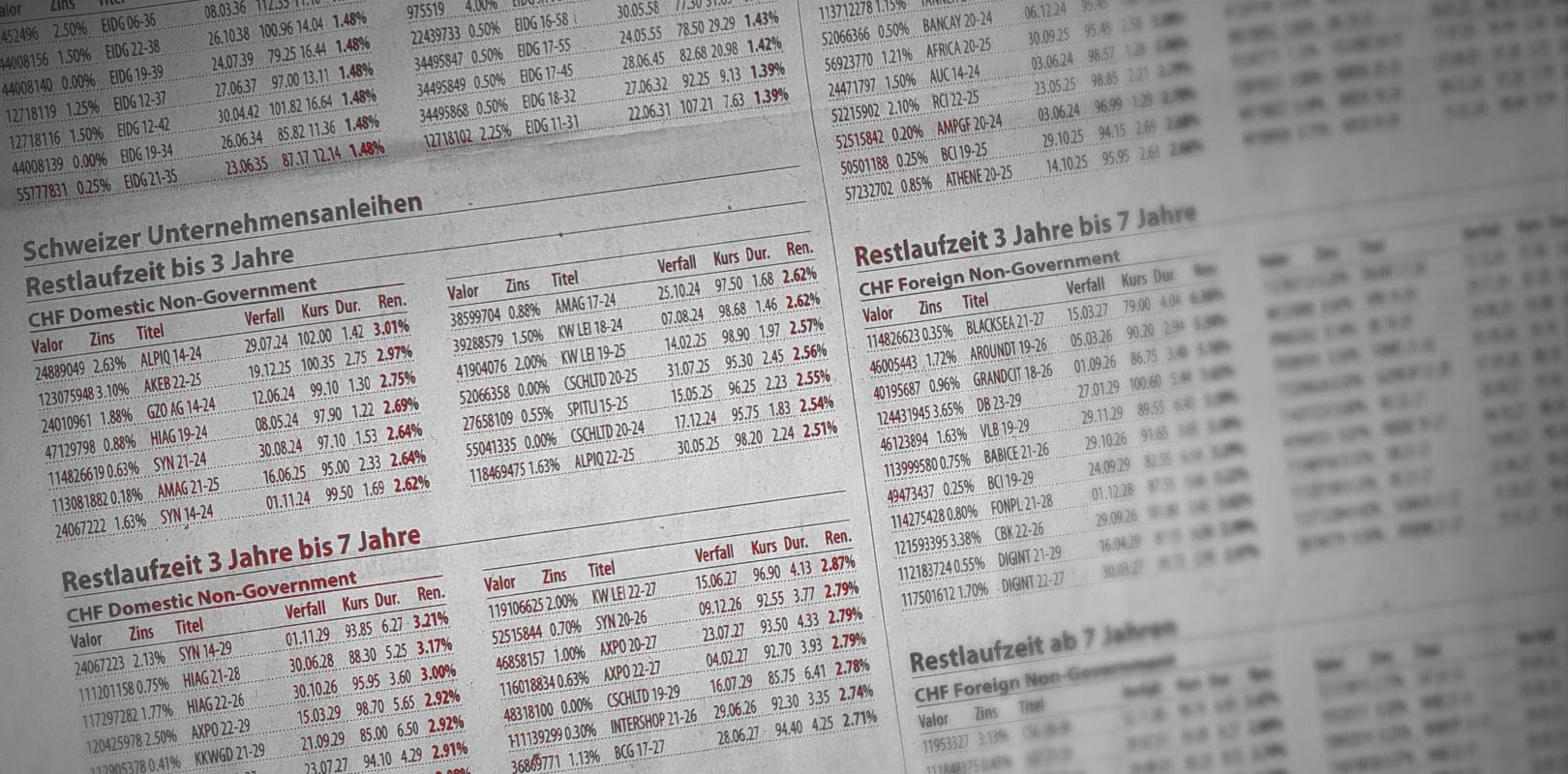

Beispiele für Schweizer Unternehmensanleihen

| Novartis | Passende Obligationen |

| Nestle | Passende Obligationen |

| Roche | Passende Obligationen |

| Credit Suisse | Passende Obligationen |

Die Schweizer Eidgenossenschaft: Ein zuverlässiger Schuldner

Anleihen der Schweizer Eidgenossenschaft sind Anleihen, die von der Schweizer Regierung ausgegeben werden, um Finanzierungen für öffentliche Projekte zu sichern. Die Schweizer Eidgenossenschaft gibt regelmässig Anleihen in Schweizer Franken und anderen Währungen wie US-Dollar und Euro aus, um ihre Haushaltsdefizite zu finanzieren oder bestehende Schulden zu refinanzieren.

Lesen Sie auch: Die charttechnische Entwicklung der Rendite für zehnjährige Schweizer Staatsanleihen

Die Zinssätze auf Anleihen der Schweizer Eidgenossenschaft variieren je nach Laufzeit und Marktlage. Anlegerinnen und Anleger können in der Regel direkt bei der Schweizerischen Nationalbank oder über einen Broker in die Anleihen der Schweizer Eidgenossenschaft investieren. Aufgrund ihrer hohen Bonität (AAA) und ihrer relativen Sicherheit sind die Anleihen der Schweizer Eidgenossenschaft auch bei ausländischen Investorinnen und Investoren sehr beliebt.

Schweizer Green Bonds: Die umweltfreundliche Rendite

Schweizer Green Bonds sind spezielle Obligationen, die von Schweizer Emittenten ausgegeben werden, um in umweltfreundliche Projekte und Aktivitäten zu investieren. Sie haben bestimmte Anforderungen an die Verwendung der Mittel und die Berichterstattung über die Umweltauswirkungen. Als Teil des wachsenden globalen Markts für grüne Finanzen bieten Green Bonds eine attraktive Investitionsmöglichkeit für Anlegerinnen und Anleger, die ihr Geld in umweltfreundliche Projekte investieren möchten und dabei eine angemessene Rendite erwarten.

In der Schweiz haben Emittenten Green Bonds im Umfang von insgesamt knapp 11 Milliarden Franken ausstehend, was 1,9 Prozent des gesamten Schweizer Kapitalmarktes entspricht. Es gibt verschiedene Schweizer Unternehmen, Finanzinstitute und staatliche Organisationen, die Green Bonds ausgegeben haben.

Beispiele für Green Bonds aus der Schweiz und Europa

| E.ON | A289E0 |

| E.ON | A19QW4 |

| BayWa | A2YNR2 |

| Swiss Life | CH1130818847 |

| Novartis Finance SA, 0.000% NOFIN 20-28, | XS2235996217 |

Europäische Staats- und Unternehmensanleihen bieten Stabilität

Auch ausserhalb der Schweiz können Anlegerinnen und Anleger bei der Suche nach Obligationen fündig werden. So sind etwa viele europäische Staaten für ihre Stabilität bekannt, was eine sichere Anlageoption bietet. Zu den bedeutenden europäischen Staatsanleihen zählen unter anderem die Bundesanleihen aus Deutschland, OATs aus Frankreich oder Gilt-Edged Securities aus Grossbritannien.

Darüber hinaus sind zahlreiche europäische Unternehmen stark auf den Anleihemärkten präsent, die ebenfalls eine grosse Auswahl an Anlageoptionen bieten. Konzerne wie Siemens, Volkswagen, Deutsche Telekom oder LVMH gehören zu den grössten Emittenten von Obligationen in Europa und haben aufgrund ihrer Grösse und finanziellen Stärke eine hohe Bonität.

Beispiele für Europäische Unternehmensanleihen

| LVMH | Passende Obligationen |

| Siemens | Passende Obligationen |

| Volkswagen | Passende Obligationen |

| Deutsche Telekom | Passende Obligationen |

Obligationen aus Schwellenländern bieten Chancen und Risiken zugleich

Während europäische Obligationen im Allgemeinen als sicherer gelten, bieten Anleihen aus Schwellenländern, den sogenannten Emerging Markets, in der Regel höhere Renditenaussichten. Um den hohen Kapitalbedarf ihrer schnell wachsenden Volkswirtschaften zu decken, locken Unternehmen und Staaten dieser Länder Investorinnen und Investoren mit hohen Renditen, was dazu führt, dass Anleihen mit vergleichsweise hohen Zinscoupons ausgestattet werden. Allerdings sind diese Anlagen auch mit einem höheren Risiko verbunden, da Schwellenländer wie China, Brasilien, Mexiko oder Südafrika in der Regel anfälliger für politische oder wirtschaftliche Schwankungen sind.

Beispiele für Obligationen aus Schwellenländern

| Argentinien, Republik EO-Bonds 2020(20/25-29) | ISIN: XS2200244072 |

| Mexiko DL-Med.-Term Nts 10(10/2110) A | ISIN: US91086QAZ19 |

| South Africa, Republic of, RC-Loan 2010(41) No.R214 | ISIN: ZAG000077488 |

Fazit: Durch die attraktiver gewordenen Renditechancen haben Obligationen generell als wichtiger Baustein eines diversifizierten Portfolios an Bedeutung gewonnen. Anleihen tragen als eigene Anlageklasse dazu bei, Portfolios, die mit anderen Assets wie Aktien bestückt sind, wesentlich robuster gegen Markteinbrüche und Finanzkrisen zu machen.