Ein Interview, eine Kurzmeldung, ein Halbsatz – manchmal reicht eine einzige Aussage, um die Finanzmärkte ins Wanken zu bringen. Ob US-Präsident Donald Trump, Tesla-Chef Elon Musk oder Notenbanker Jerome Powell: Ihre Worte haben Gewicht. Anleger und Algorithmen horchen auf – und reagieren oft in Sekundenschnelle. Doch warum reagieren die Märkte so heftig? Welche Mechanismen stecken dahinter? Und wie können aktive Anlegerinnen und Anleger lernen, zwischen Show und Substanz zu unterscheiden? Ein Blick auf die Psychologie, Beispiele aus der Vergangenheit – und was man aus ihnen für künftige Marktereignisse lernen kann.

- Wie Worte Märkte bewegen: Die Macht politischer Kommunikation an der Börse

- Emotionen an der Börse: Wenn Gefühle den Markt bewegen

- Trump Zölle: So reagieren die Märkte auf politische Rhetorik

- Industrie schwankt, Tech fällt: So heftig fiel die Börsenreaktion aus

- Risk-off-Modus: Warum Anleger in Gold und sichere Häfen flüchten

- Strategisch investieren: Was Anleger aus politischer Marktvolatilität lernen können

- Wenn politische Entscheidungen Kurse bewegen: Historische Beispiele der Börsenreaktion

- Aktien vs. Anleihen: Wie politische Ereignisse unterschiedliche Märkte beeinflussen

- Psychologie der Panik: Warum Märkte irrational reagieren

- Zwischen Schlagzeile und Substanz: Wie Anleger klüger mit Informationen umgehen

- Investieren mit klarem Kopf: Zwischen Hype und Realität

Wie Worte Märkte bewegen: Die Macht politischer Kommunikation an der Börse

An den Finanzmärkten zählt längst nicht mehr nur, was tatsächlich passiert – sondern auch, was erwartet wird. In diesem Spannungsfeld zwischen Realität und Erwartung liegt eine oft unterschätzte Kraft: die Macht der Worte. Die politische Kommunikation einflussreicher Persönlichkeiten wie Donald Trump oder Elon Musk können ausreichen, um Kurse in Bewegung zu setzen, Billionenwerte zu beeinflussen – oder gar ganze Markttrends zu prägen. Was früher nüchternen Wirtschaftsberichten vorbehalten war, passiert heute oft in Echtzeit auf Social Media. Ein Kurznachricht, ein Interview, eine spontane Bemerkung – und die Märkte reagieren. Die Börsenreaktion kann unmittelbar, weitreichend und emotional sein. Kommunikation wird so zur geldpolitischen Waffe oder zum strategischen Marktinstrument.

Emotionen an der Börse: Wenn Gefühle den Markt bewegen

Die Finanzmärkte funktionieren nicht rein rational. Anlegerinnen und Anleger reagieren nicht nur auf harte Daten, sondern vor allem auf das, was sie glauben – oder was sie glauben, dass andere glauben könnten. Diese mehrfache Interpretation von Erwartungen führt zu einer hochsensiblen Dynamik. Die Finanzwissenschaft spricht hier von reflektiven Erwartungen – einem Prinzip, das der Nobelpreisträger George Soros in seiner „Theorie der Reflexivität“ beschrieben hat. Soros beschreibt, wie Wahrnehmungen und Erwartungen von Akteuren die Realität beeinflussen – und diese wiederum die Erwartungen und das Verhalten anderer. Märkte werden also nicht nur von harten Zahlen bestimmt, sondern auch von der Interpretation dieser Zahlen und der dazugehörigen Story, die schnell die Runde macht. Die Psychologie hinter solchen Prozessen ist entscheidend dafür, wie stark eine Börsenreaktion letztlich ausfällt.

Ein gutes Beispiel: Als Elon Musk im August 2018 twitterte, er denke darüber nach, Tesla zu einem Preis von 420 Dollar pro Aktie zu privatisieren, schoss der Kurs kurzzeitig nach oben. Die Meldung stellte sich später als haltlos heraus – doch der Schaden war angerichtet. Die US-Börsenaufsicht SEC verhängte eine Strafe, doch die Macht des Moments beziehungsweise der Emotionen hatte längst gewirkt.

Ob Euphorie oder Panik – häufig dominieren Emotionen das Marktgeschehen. Die Behavioral Finance beschäftigt sich mit diesen emotionalen Effekten und zeigt deutlich: Menschen neigen dazu, in Stresssituationen irrational zu handeln. Aussagen wie „Handelskrieg“ oder „Zinserhöhung“ wirken wie emotionale Trigger, die reflexartige Reaktionen auslösen. Auch hier spielt die Psychologie eine entscheidende Rolle, da diese Begriffe unbewusste Ängste und Erwartungen aktivieren.

Besonders kritisch wird es, wenn algorithmische Handelssysteme ins Spiel kommen. Diese Programme reagieren blitzschnell auf bestimmte Schlagworte in Nachrichten oder Social Media Meldungen – und lösen innerhalb von Millisekunden Kauf- oder Verkaufswellen aus. Ein einziges Wort kann dabei Lawineneffekte auslösen, die von menschlichen Tradern kaum mehr zu stoppen sind.

Trump Zölle: So reagieren die Märkte auf politische Rhetorik

Ein eindrucksvolles Beispiel für die Macht politischer Worte und Entscheidungen auf den Finanzmärkten lieferte jüngst US-Präsident Donald Trump, als er mit seiner Zollpolitik die Finanzmärkte kräftig durchgeschüttelt – und dann durch eine abrupte Kehrtwende wiederbelebt.

Anfang April kündigte Trump ein umfassendes Zollpaket an, das sich nicht nur gegen China, sondern gegen eine ganze Reihe von Handelspartnern richten sollte. In einer Rede im Rosengarten des Weissen Hauses sprach er von einem „Mindestzoll“ von zehn Prozent auf sämtliche Importe. Für Länder mit hohen Handelsüberschüssen gegenüber den USA sollten deutlich höhere Sätze gelten. So plante Trump beispielsweise für EU-Produkte einen Aufschlag von 20 Prozent. Für chinesische Waren sah er Zölle von bis zu 34 Prozent vor – zusätzlich zu den bereits bestehenden Abgaben von über 20 Prozent. Auch Importe aus Grossbritannien, Brasilien und Singapur sollten mit zehn Prozent belegt werden – laut Trump die „Hälfte dessen, was diese Länder uns kosten“.

Trump präsentierte seine Zolloffensive als Neuanfang einer „fairen“ Handelspolitik und bezeichnete den Tag der Ankündigung provokativ als „Liberation Day“. Doch die Märkte reagierten alles andere als befreit: Die Nervosität der Anleger stieg, die Kurse deutlich nach. Im Gegensatz zu früheren Aussagen, in denen Trump die Zölle vor allem als taktisches Mittel im geopolitischen Spiel dargestellt hatte, klang nun durch, dass sie fester Bestandteil eines ideologischen Kurses sein könnten – etwa zur Reindustrialisierung der USA.

Doch nur wenige Tage nach Inkrafttreten der Massnahmen folgte ein abrupter Rückzieher: In einer plötzlichen Kehrtwende kündigte Trump an, viele der neuen Zölle – mit Ausnahme derer gegen China – für 90 Tage auszusetzen. Diese überraschende Ankündigung erfolgte nach heftigen Turbulenzen an den Finanzmärkten und einem regelrechten Absturz der wichtigsten US-Indizes. Beobachter vermuten, dass die drastische Marktreaktion Trump zum Einlenken bewog, obwohl sein Handelsminister noch kurz zuvor betont hatte, dass die Massnahmen kurzfristig nicht revidierbar seien.

Trump selbst begründete die Kehrtwende mit der Unruhe unter den Menschen. Die Leute seien „ein bisschen nervös“ geworden, sagte er. Doch möglicherweise war es auch der Präsident selbst, der angesichts der Marktreaktionen kalte Füsse bekam. Besonders pikant: Wenige Stunden vor der Ankündigung seiner Kehrtwende postete Trump auf seiner Plattform Truth Social in Grossbuchstaben: „THIS IS A GREAT TIME TO BUY!!! DJT.“ Ein Satz, der angesichts der nachfolgenden Kursrallye manchem als mehr als nur ein gut gemeinter Börsentipp erschien.

Industrie schwankt, Tech fällt: So heftig fiel die Börsenreaktion aus

Die erste Ankündigung von Trumps Zollplänen löste eine massive Verkaufswelle an den US-Börsen aus – ein Paradebeispiel für die direkte Reaktion der Börse auf politische Massnahmen. Die Marktteilnehmer erwarteten einen wirtschaftlichen Abschwung – bis hin zu einer möglichen Stagflation. Besonders betroffen: Industrie- und Technologiewerte, die stark exportabhängig auf globale Lieferketten angewiesen sind.

So verlor zum Beispiel Nike – die aufgrund ihrer internationalen Produktionsketten besonders exponiert sind – satte 12 Prozent. Auch United Airlines (-10.6 Prozent) und Dollar Tree (-8.5 Prozent) litten unter den Befürchtungen einer sich abschwächenden Konjunktur und nachlassender Konsumfreude.

Technologiewerte standen besonders unter Druck: Unternehmen wie Apple, Tesla und Meta verloren deutlich, da ihre Geschäftsmodelle stark von den internationalen Märkten abhängen. Die Angst vor einem ausgewachsenen Handelskrieg machte sich breit und wurde durch die Unsicherheit über die Politik von Donald Trump noch verstärkt.

Die Reaktion war ein deutliches Signal dafür, wie sensibel die Börse auf Eingriffe in den freien Handel reagiert – insbesondere wenn diese so überraschend und medienwirksam angekündigt werden wie von Trump.

Risk-off-Modus: Warum Anleger in Gold und sichere Häfen flüchten

Mit dem steigenden Risiko eines Handelskonflikts und der Angst vor einer Rezession schalteten viele Anlegerinnen und Anleger in den sogenannten „Risk-off-Modus“: In solchen Marktphasen greifen bewährte Anlagestrategien: Aktien werden verkauft, stattdessen wird Zuflucht in sicheren Häfen wie US-Staatsanleihen und Gold gesucht.

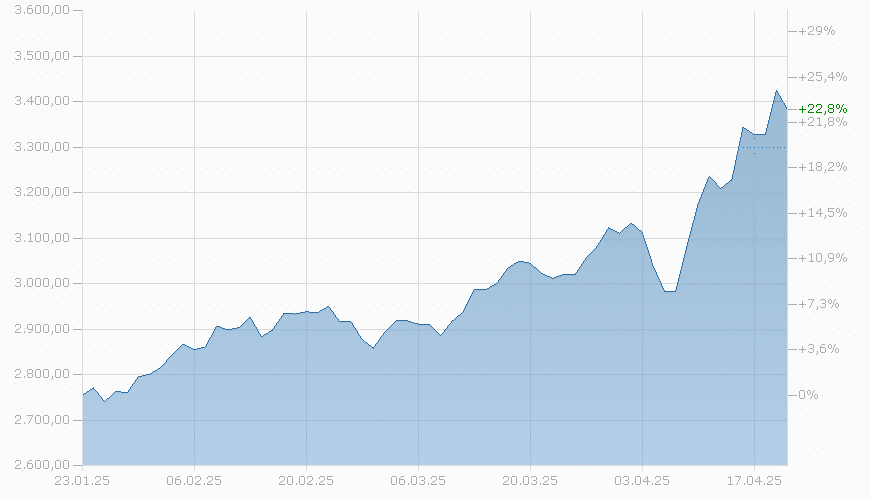

Stand: 23.04.2025; Quelle: finanzen.ch

Auffällig war jedoch, dass sich in der Nacht vor Trumps Kehrtwende ein weiterer Trend abzeichnete: Investoren begannen zunehmend, auch Staatsanleihen zu meiden – ein ungewöhnlicher Schritt, den viele Ökonomen als Warnsignal für die Stabilität der US-Finanzen werten.

Marktbeobachter vermuten, dass dieser Umstand – gepaart mit der dramatischen Reaktionen an den Börsen – letztlich ausschlaggebend für Trumps Rückzug von der harten Zolllinie war. Zwar dementierte Handelsminister Howard Lutnick dies, doch der zeitliche Zusammenhang ist auffällig.

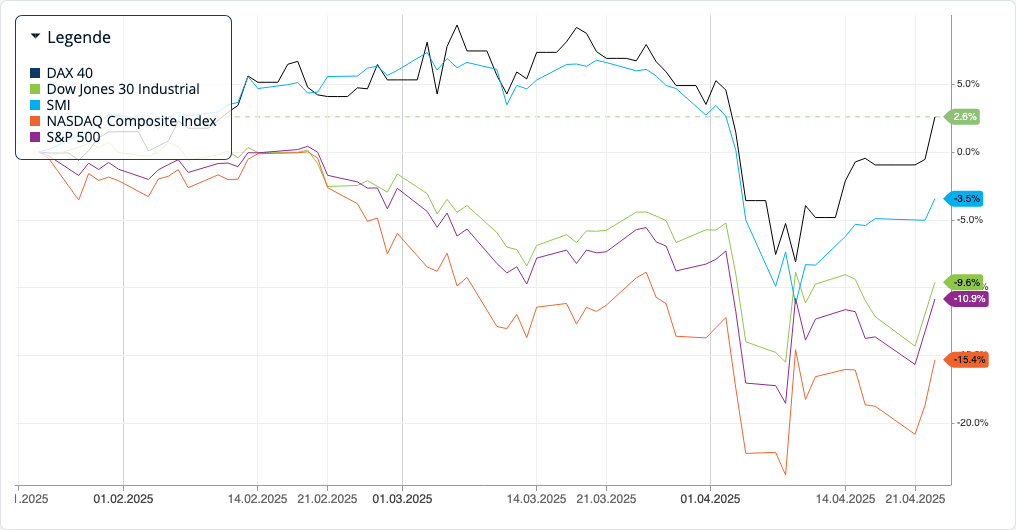

Strategisch investieren: Was Anleger aus politischer Marktvolatilität lernen können

Der Fall zeigt eindrucksvoll, wie stark politische Entscheidungen – insbesondere solche mit wirtschaftspolitischer Tragweite – die Märkte beeinflussen können. Das Vorgehen Trumps führte innerhalb weniger Tage zu einem massiven Kurseinbruch und einer ebenso spektakulären Erholung. Die wichtigsten US-Indizes machten ihre Verluste innerhalb weniger Minuten nach Bekanntwerden der Zollpause wieder wett. Der S&P 500 stieg um 9.52 Prozent, der Nasdaq 100 sogar um 12.2 Prozent. Der Dow Jones schloss 7.87 Prozent im Plus .

Stand: 23.04.2025; Quelle: finanzen.ch

Besonders auffällig: Aktien mit engen Verbindungen zu Trump oder seinen politischen Allianzen wie Trump Media & Technology (+21.67 Prozent) oder Tesla (+22. 7 Prozent) profitierten überdurchschnittlich. Kritiker werfen Trump deshalb Insiderhandel vor – insbesondere angesichts seiner „Kaufempfehlung“ wenige Stunden vor der Kursrallye.

Für Anlegerinnen und Anleger bedeutet dies: In Zeiten geopolitischer Unsicherheiten und unvorhersehbarer Regierungsentscheidungen sind solide Diversifikation, ein kühler Kopf und ein langer Anlagehorizont wichtiger denn je. Zudem zeigt sich, wie stark die Märkte für politische Volatilität reagieren – und wie schnell sich Stimmung umschlagen kann. Wer kurzfristig reagiert, läuft Gefahr, falsche Entscheidungen zu treffen. Wer hingegen strategisch denkt, kann auch in turbulenten Phasen Chancen nutzen.

Wenn politische Entscheidungen Kurse bewegen: Historische Beispiele der Börsenreaktion

Nicht nur Trumps aktuelle Meldungen beeinflussen die Märkte – auch in der Vergangenheit gab es zahlreiche politische Entscheidungen, die zu massiven Börsenbewegungen führten. Diese historischen Beispiele zeigen, wie sensibel die Finanzmärkte auf Worte und Ankündigungen reagieren – auch wenn diese (noch) keine konkreten Massnahmen beinhalten.

„Whatever it takes“ – Mario Draghi beruhigt die Eurokrise

Im Sommer 2012, mitten in der Eurokrise, genügte ein einziger Satz, um das Vertrauen der Finanzmärkte wiederherzustellen. Mario Draghi, der Präsident der Europäischen Zentralbank (EZB), verkündete in einer denkwürdigen Rede: „Whatever it takes to preserve the euro.“ Die Märkte reagierten prompt und mit einem massiven Rebound. Dieser Satz war mehr als nur eine Beruhigung – er stellte sicher, dass die EZB bereit war, alles zu tun, um den Euro zu retten, selbst wenn das bedeutete, unbegrenzte Staatsanleihen aufzukaufen. Die Worte selbst hatten eine magische Wirkung: Es wurden keine konkreten Massnahmen angekündigt, aber die Botschaft war klar: Die EZB würde nicht zulassen, dass der Euro zerbricht. Vertrauen kehrte zurück, und mit ihm stiegen die Aktienkurse und fielen die Zinssätze. Dieses Beispiel zeigt, wie ein einziges, entschlossenes Statement eines Zentralbankchefs Märkte stabilisieren kann, ohne dass sofort konkrete Massnahmen folgen müssen.

Trump-Tweets 2018-2019 – Handelskrieg als Dauerfeuer

Donald Trump hat die Finanzmärkte wie kaum ein anderer Präsident beeinflusst, vor allem durch seine Twitter-Kommentare, die oft als wirtschaftspolitisches Instrument eingesetzt wurden. Insbesondere während des Handelskrieges zwischen den USA und China sorgten Trumps Tweets regelmässig für massive Marktvolatilität. Aussagen zu Zöllen, Sanktionen oder Unternehmen wie Huawei beeinflussten die Märkte fast im Tagesrhythmus. Ein Tweet von Trump konnte den Markt von einem Tag auf den anderen in die Höhe treiben oder in den Abgrund stürzen. Besonders dramatisch war das Hin und Her bei den Zollverhandlungen mit China: Mal gab es positive Signale, mal drohte Trump mit neuen Strafzöllen. Investoren lebten zwischen Hoffen und Bangen, die Märkte reagierten schnell auf die Wendungen in Trumps Aussagen. Diese permanente Unsicherheit führte zu erhöhter Volatilität und zeigte, wie stark politische Kommunikation in der modernen Welt das Marktgeschehen beeinflussen kann.

Elon Musk & Bitcoin – Tweets mit milliardenschwerer Wirkung

Ein weiteres Beispiel ist Elon Musk und seine Beziehung zu Bitcoin. Im Februar 2021 sorgte ein einziger Tweet von Musk für einen rasanten Kursanstieg der Kryptowährung: Musk verkündigte, dass Tesla habe 1.5 Milliarden Dollar in Bitcoin investiert habe. Der Bitcoin-Kurs stieg daraufhin innerhalb weniger Stunden um mehr als 20 Prozent. Musk selbst, der als einflussreicher Technologie-Unternehmer gilt, hatte in der Vergangenheit bereits mehrfach auf Twitter seine Unterstützung für Kryptowährungen bekundet. Das Pendel schlug jedoch in die anderer Richtung aus, als er wenige Wochen später erneut auf Twitter die Umweltprobleme von Bitcoin kritisierte. Dieser Tweet löste einen dramatischen Kurssturz aus, der die Kryptowährung innerhalb weniger Stunden zweistellig einbrechen liess.

Notenbank-Kommunikation – Jerome Powells Halbsätze mit Wirkung

Nicht nur Politiker und Unternehmer können Märkte beeinflussen – auch Notenbanker haben diese Macht. Ein besonders eindrückliches Beispiel lieferte Jerome Powell, der Vorsitzende der US-Notenbank (Fed). Im Jahr 2022 sagte Powell, die Inflation sei „nicht mehr verübergehend“. Dieser eine Halbsatz reichte aus, um die Märkte in Aufruhr zu versetzen. Die Finanzmärkte begannen die Finanzmärkte sofort, aggressive Zinserhöhungen einzupreisen. Dies hatte gravierende Auswirkungen auf Anleihen- und Aktienkurse, da die Aussicht auf höhere Zinsen sowohl die Unternehmensgewinne als auch die Kreditkosten der Verbraucher belasten würde. Powells Bemerkung zeigte eindrucksvoll, wie die Kommunikation eines Notenbankchefs weit über das hinausgehen kann, was auf den ersten Blick als einfache Rede erscheint.

Aktien vs. Anleihen: Wie politische Ereignisse unterschiedliche Märkte beeinflussen

Die Reaktionen der Finanzmärkte auf politische Ereignisse unterscheiden sich je nach Assetklasse oft deutlich – besonders sichtbar wurde dies zuletzt im Fall von Donald Trumps überraschender Kehrtwende in Sachen Zöllen. Während die Aktienmärkte mit hektischer Volatilität auf seine Aussagen reagierten, verliefen die Bewegungen an den Anleihemärkten deutlich nüchterner – wenn auch nicht ohne Konsequenzen. Der Fall zeigt exemplarisch, wie unterschiedlich in Aktien und Anleihen auf die gleichen politischen Impulse reagieren.

Volatile Reaktionen der Aktienmärkte

Aktienmärkte leben von Erwartungen – und reagieren oft in Echtzeit auf politische Statements. Trumps Ankündigung, neue und weitreichende Zölle auf Importe aus aller Welt einzuführen – mit Sätzen von 10 bis 34 Prozent –, liess die Kurse zunächst massiv einbrechen. Die Angst vor einem globalen Handelskrieg, steigenden Preisen und einer einsetzenden Stagflation trieb Anlegerinnen und Anleger reihenweise aus risikobehafteten Assets. Drei von vier Aktien im S&P 500 verloren an Wert – ein klassisches Beispiel für eine panikartige Überreaktion auf politische Unsicherheit.

Doch genauso schnell wie die Märkte einbrechen, können sie auch wieder steigen: Nur wenige Tage später verkündete Trump eine 90-tägige Aussetzung der Zölle – mit Ausnahme derjenigen gegen China. Die Reaktion der Aktienmärkte war spektakulär: Der Dow Jones machte in Minuten die Verluste der vorangegangenen Tage wett, der S&P 500 legte um über 9 Prozent zu, der Nasdaq 100 sogar um mehr als 12 Prozent. Einzelne Titel wie Tesla verzeichneten Kursgewinne von über 20 Prozent. Diese Dynamik zeigt: Aktienmärkte handeln kurzfristig, emotional und sind stark narrativgetrieben.

Ruhigere, aber tiefgreifende Reaktionen bei Anleihen

Im Gegensatz dazu gelten die Anleihenmärkte als ruhigeres und rationaleres Gegengewicht. Anlegerinnen und Anleger reagieren weniger auf Schlagzeilen als auf deren langfristige Auswirkungen auf Inflation, Wachstum und Zinsentwicklung. Auch hier zeigte der aktuelle Fall Wirkung: Die Angst vor einer konjunkturellen Abkühlung durch Zölle liess viele Investoren zunächst in US-Staatsanleihen flüchten – ein typischer „Risk-off“-Move. Doch dann die Überraschung: Trotz der Unsicherheit über die US-Zollpolitik begannen einige Marktteilnehmer, sich von Anleihen zu trennen – ein Warnsignal. Wenn selbst sichere Häfen gemieden werden, deutet dies auf tiefere Verwerfungen im Vertrauen in die wirtschaftspolitischen Stabilität eines Landes hin. Marktbeobachter spekulierten, dass genau diese Entwicklung Trump zu seinem Rückzieher bewogen haben könnte. Denn eine Flucht aus US-Staatsanleihen kann langfristig problematischer sein als fallende Aktienkurse – sie betrifft direkt die Refinanzierung der US-Staatsverschuldung.

Zwei Assetklassen, zwei Blickwinkel

Der Vergleich zeigt: Die Aktienmärkte sind das kurzfristige Stimmungsbarometer – laut, nervös, aber voller Hinweise auf die Anlegerpsychologie. Die Rentenmärkte hingegen bieten eine ruhigere, fundamentalere Perspektive auf die politische und wirtschaftliche Nachhaltigkeit. Für Anleger heisst das: Wer politische Entwicklungen und ihre Auswirkungen auf die Märkte wirklich verstehen will, muss beide Anlageklassen beobachten und einordnen.

Psychologie der Panik: Warum Märkte irrational reagieren

Die Finanzmärkte sind weitaus komplexer, als es die reine Zahlen und Fakten vermuten lassen. In vielen Fällen sind es nicht rationale Analysen, die das Geschehen dominieren, sondern psychologische Faktoren, die starke Marktbewegungen auslösen. In Zeiten der Unsicherheit spielen Emotionen wie Angst, Euphorie und Panik eine entscheidende Rolle. Gerade in solchen Momenten treten kognitive Verzerrungen auf, die das Verhalten der Anleger beeinflussen und zu irrationalen Entscheidungen führen. Die Behavioral Finance hilft, diese Phänomene zu verstehen und erklärt, warum Märkte oft nicht rational handeln.

Echtzeitmärkte: Wie Algorithmen und Medien Börsen bewegen

In der heutigen digitalen Welt verbreiten sich Nachrichten schneller als je zuvor – und mit ihnen die Echtzeitreaktion der Märkte. Die Dynamik der Märkte wird zunehmend von automatisierten Algorithmen bestimmt, die in Sekundenbruchteilen auf wirtschaftliche oder politische Ereignisse reagieren. Diese Systeme analysieren Schlagzeilen, Meldungen auf Social Media und Pressemeldungen – und treffen innerhalb von Millisekunden Kauf- oder Verkaufsentscheidungen. Das beschleunigt die Marktbewegungen enorm und macht sie anfälliger für kurzfristige Übertreibungen.

Reputation und Rhetorik: Warum der Absender zählt

Nicht nur der Inhalt einer Aussage beeinflusst die Märkte – auch Timing, Tonfall und Reputation des Absenders. Eine Bemerkung zur Zinsentwicklung hat bei einem Notenbanker ein anderes Gewicht als bei einem CEO. Besonders prominente Persönlichkeiten wie Elon Musk oder Donald Trump verfügen über enorme kommunikate Macht – nicht aufgrund ihrer Fachkenntnis, sondern vor allem wegen ihrer öffentlichen Wahrnehmung. Ihr Wort hat Gewicht, und ihre Botschaften erreichen eine grosse Zahl an Investoren in kürzester Zeit.

Der Mythos der „Rationalen Märkte“: Warum Emotionen die Entscheidungen dominieren

Die Theorie effizienter Märkte besagt, dass alle verfügbaren Informationen unmittelbar und rational in den Marktpreisen einfliessen werden. Die Realität zeigt jedoch: Märkte reagieren oft auf Stimmungen, Emotionen und Erzählungen – und nicht auf harte Fakten. Selbst Aussagen ohne fundamentalen Hintergrund können massive Kursreaktionen auslösen, was die Rolle von Emotionen und Börsenpsychologie deutlich unterstreicht. Die Vorstellung vollkommen rationaler Märkte ist – gerade in Krisenzeiten – längst widerlegt.

Zwischen Schlagzeile und Substanz: Wie Anleger klüger mit Informationen umgehen

Die moderne Finanzwelt ist geprägt von einer ständigen Informationsflut: Nachrichten, Kurzmeldungen, Expertenmeinungen – rund um die Uhr. Die Märkte reagieren oft schneller als sie reflektieren. Emotionale Überreaktionen auf Aussagen oder Stimmungen sind die Folge. Für Anlegerinnen und Anleger wird es daher immer schwieriger, zwischen echter Relevanz und blossem Börsenrauschen zu unterscheiden.

Um kluge Anlageentscheidungen zu treffen, braucht es heute mehr als Wissen: ein strukturiertes Vorgehen, ein kritisches Gespür für Stimmungen – und die Fähigkeit, zwischen kurzfristigen Reizen und langfristigen Fundamentaldaten zu unterscheiden. Wer diese Filterung beherrscht, kann auch in volatilen Marktphasen ruhig bleiben und strategisch handeln.

Digitale Tools wie Sentiment-Analysen oder Volatilitätsindikatorenhelfen, übertriebene Marktreaktionen frühzeitig zu erkennen. Sie liefern Hinweise auf mögliche Wendepunkte – und unterstützen risikobewusstes Investieren.

Trotz aller Schnelllebigkeit gilt: Fundamentaldaten bleiben entscheidend. Langfristig entscheiden Rendite, Stabilität und Wachstumsperspektiven über den Anlageerfolg – nicht Schlagzeilen.

Und: Volatilität ist nicht nur Risiko, sondern auch Chance. Wer in turbulenten Phasen nicht impulsiv reagiert, sondern mit Weitblick agiert, kann von anschliessenden Erholungen profitieren – wie zum Beispiel nach der Eurokrise 2012.

Investieren mit klarem Kopf: Zwischen Hype und Realität

Der Finanzmarkt ist ein komplexes Zusammenspiel von rationalen Daten und emotionalen Reaktionen. Während kurzfristige Marktschwankungen oft von Stimmungen und Emotionen getrieben werden, sind es die langfristigen Fundamentaldaten, die den wahren Wert eines Marktes widerspiegeln.

Erfolgreiche Anlegerinnen und Anleger wissen zwischen diesen beiden Kräften zu unterscheiden. Sie wissen, wie wichtig es ist, Informationen gezielt zu filtern und emotionalen Reaktionen zu widerstehen. Nur wer mit einem klaren Kopf investiert und seine Entscheidungen auf fundierte Analysen stützt, kann auch in unsicheren Zeiten nachhaltig erfolgreich sein.

Die Börse ist dabei weit mehr als nur das Spiel von Angebot und Nachfrage – sie erfordert ständige Beobachtung und ein gutes Gespür für aktuelle Entwicklungen. Wer am Puls der Zeit bleibt und stets gut informiert ist, kann fundierte Entscheidungen treffen und langfristig erfolgreich sein.

Deine Checklist: Besser investieren in der Informationsflut

| Herausforderung | Strategischer Umgang |

| Ständige Schlagzeilen & Meinungen | Nicht alles ist relevant – Relevanzbewusstsein entwickeln |

| Emotionale Überreaktionen an den Märkten | Ruhe bewahren, impulsives Handeln vermeiden |

| Marktstimmungen schwer einzuschätzen | Sentiment-Analysen und Volatilitätsindikatoren nutzen |

| Informationsflut überwältigt | Klare Filter setzen: Was passt zu meiner Strategie? |

| Kurzfristiger Lärm dominiert Entscheidungen | Fokus auf Fundamentaldaten: Erträge, Stabilität, Wachstum |

| Unsicherheit durch Schwankungen | Volatilität als Chance sehen, antizyklisch denken |