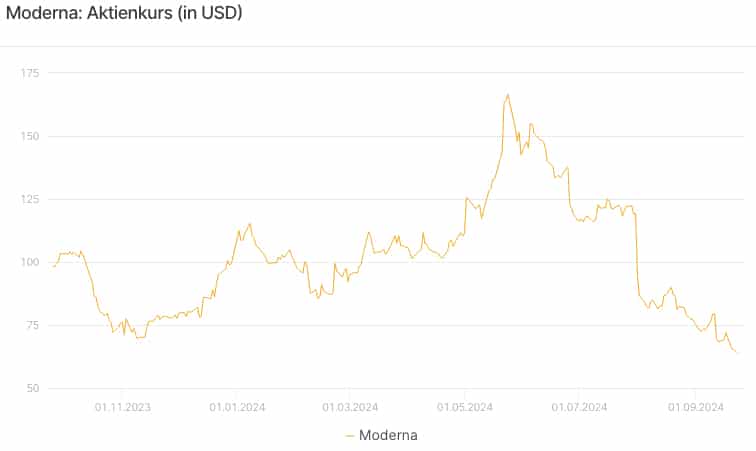

„Auf und nieder, immer wieder“ singen Feierende aus der ganzen Welt derzeit auf dem Oktoberfest in München. Moderna-Aktionäre können mit Blick auf den Kursverlauf problemlos einstimmen. Getrieben von einer grossen Zuversicht bezüglich neuer Krebsimpfstoffe auf mRNA-Basis raste der Biotech-Titel zunächst bis Mitte Mai um 73% nach oben, um dann anschliessend nahezu zwei Drittel vom Jahreshoch wieder abzutauchen. Die jüngsten Rücksetzer waren schwachen Ergebnissen und enttäuschenden Prognosen geschuldet. Die Umsätze der Corona-Vakzine fallen schneller als erwartet, bei den neuen Mitteln kommt es zu Verzögerungen und gespart werden muss oben drauf auch noch. Alles in allem eine toxische Mischung, welche auf die Anlegerstimmung drückt. Stellt sich die Frage: Bleibt das Wachstum nachhaltig aus oder unterschätzt der Markt die Pipeline des US-Biotech-Konzerns?

Zunächst ein Blick auf die aktuelle Geschäftsentwicklung. Der Umsatz des Unternehmens sank im zweiten Quartal zwar um 37% auf USD 241 Mio., der Wert war aber etwas höher als Analysten erwartet hatten. Auch der Verlust von USD 1.28 Mrd. fiel dank Kostensenkungen nicht so umfangreich aus wie befürchtet. Diese eigentlich guten Nachrichten wurden allerdings von einer Prognosesenkung überschattet. Bei der Zahlenvorlage Anfang August schraubte der Vorstand das Ziel für den Produktumsatz auf USD 3 bis 3.5 Mrd. zurück, zuvor wurden USD 4 Mrd. in Aussicht gestellt. Laut CEO Stephane Bancel gibt es sowohl für Respiratorisches-Synzytial-Virus- (RSV) als auch für Covid-Impfstoffe mehr Wettbewerb. Zum einen leidet das Unternehmen unter einem neuen Liefervertrag von Konkurrent Pfizer mit der EU für Covid-Impfstoffe. Zum anderen steht das zweite kommerzielle Produkt von Moderna, die RSV-Impfung mRESVIA, unter einem starken Wettbewerbsdruck der Vakzine von Pfizer und GSK.

Quelle: Refinitiv, Stand: 24.09.2024 Historische Daten sind kein verlässlicher Indikator für zukünftige Entwicklungen.

Break-even rückt in die Ferne

Bei der Vorlage der Quartalszahlen war das Moderna-Management noch zuversichtlich, 2025 zum Umsatzwachstum zurückzukehren und mit der Einführung neuer Produkte bis 2026 die Gewinnschwelle zu erreichen. Mitte September musste der Vorstand aber erneut zurückrudern. Das Ziel, schwarze Zahlen zu schreiben, wurde um zwei Jahre von 2026 auf 2028 verschoben. Dazu muss auch noch deutlich mehr gespart werden. So wird das Forschungs- und Entwicklungsbudget in den kommenden drei Jahren um rund ein Fünftel gekürzt. Fünf der zuvor 45 Programme in der Pipeline sollen eingestellt werden und das Tempo einiger Studien im späten Stadium, bei denen es um die Behandlung latenter und seltener Krankheiten geht, wird verringert. Mit diesen Massnahmen sollen sich die Aufwendungen bis 2027 um USD 1.1 Mrd. reduzieren.

Neue Produkte

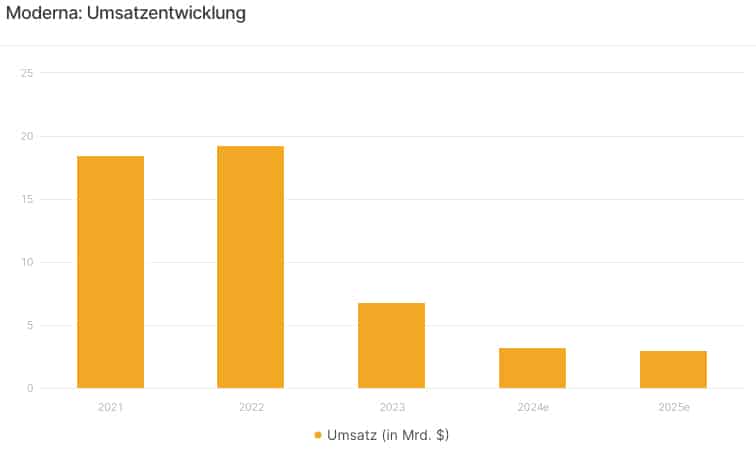

Dass der Rotstift derart stark angesetzt wird, liegt unter anderem daran, dass die Erlöse nicht so dynamisch expandieren wie erhofft. Folglich senkte der Konzern die Umsatzprognose für das Jahr 2025. Statt eines erhofften Wachstums peilt Moderna nun Erlöse von lediglich USD 2.5 bis 3.5 Mrd. an, Analysten hatten dagegen durchschnittlich USD 3.74 Mrd. auf dem Zettel. Zwar möchte Moderna mittelfristig mit neuen Produkten punkten, doch bis daraus nennenswerte Umsätze generiert werden, wird es laut Finanzchef James Mock noch bis 2028 dauern. Zugelassen werden sollen bis 2027 bis zu zehn neue Produkte, wie zum Beispiel Impfstoffe gegen Grippe und RSV sowie Medikamente gegen Krebs. Dabei könnte der erste mRNA-basierte Impfstoff gegen Tumore bereits im kommenden Jahr eine Zulassung bekommen. Der zusammen mit Merck & Co erforschte Wirkstoff gegen Hautkrebs schloss die Phase II mit guten Ergebnissen ab. Nun muss das Mittel noch die spätklinische Prüfung überstehen, bevor ein Zulassungsantrag gestellt werden kann. Geld bis zu den neuen Produktstarts hat das Unternehmen noch genug. Moderna rechnet damit, bis Ende 2024 über USD 6 Mrd. an Barmitteln zu verfügen. Die neuen Produkteinführungen zwischen 2026 und 2028 sollen dann zu einer durchschnittlichen jährlichen Umsatzwachstumsrate von 25% führen.

Quelle: Moderna, e = erwartet Historische Daten sind kein verlässlicher Indikator für zukünftige Entwicklungen.

Zwei BRCs mit unterschiedlichen Funktionen

Eine prall gefüllte Pipeline sowie hohe Reserven gepaart mit Kostensenkungen verleihen dem Unternehmen ein gutes Fundament für künftige Erfolge. Die Zeit, bis es tatsächlich so weit ist, können Anleger mit einem Barrier Reverse Convertible überbrücken, welche bereits bei seitwärts tendierenden Kursen attraktive Renditen versprechen. Leonteq hat zwei neue Softcallable BRCs am Start: eine Variante mit garantiertem, sowie eine mit bedingtem Coupon. Bei der erstgenannten Version wird ein Coupon von 19% p.a. sicher ausbezahlt. Sollte auch noch die bei 55% des Startwertes angesetzte Barriere innerhalb der Laufzeit von einem Jahr unversehrt bleiben, erzielt der BRC die Maximalrendite.

Bei dem Barrier Reverse Convertible mit bedingtem Coupon winkt im besten Fall sogar ein Ertrag von 22% p.a. Anders als bei der klassischen Variante ist dieser aber nicht garantiert. Um den Coupon anteilig zu erhalten, muss die Moderna-Aktie an den vierteljährlichen Beobachtungsterminen über dem Coupon Trigger Level von 55% des Anfangsniveaus notieren. Auf dieser Höhe befindet sich auch die Barriere. Sollte die Couponzahlung an einem Stichtag ausfallen, ist diese aber nicht gleichzeitig verloren. Aufgrund des fortschrittlichen Memory Mechanismus kann die Zahlung nachgeholt werden, sollte Moderna an einen der folgenden Beobachtungsterminen wieder über dem Coupon Trigger Level notieren. Für den Fall einer Barriere-Verletzung entscheidet das Schlussfixing über die Rendite. Steht Moderna dann auf oder unter dem Strike Level, bekommen Inhaber des Produkts den Basiswert ins Depot gebucht. Sollte der Biotech-Titel dagegen am Laufzeitende über dem Strike-Level notieren, zahlt Leonteq das volle Nominal zurück.

Barrier Reverse Convertibles

In Zeichnung bis zum 1. Oktober 2024 – jetzt über Ihre Hausbank zeichnen

| 19.00% p.a. Barrier Reverse Convertible – in CHF | ISIN: CH1381832059 | In Zeichnung |

| Barrier Reverse Convertible mit bedingtem Coupon – in CHF | ISIN: CH1292087538 | In Zeichnung |

Nehmen Sie Kontakt mit Leonteq auf. Leonteq freut sich sehr, Ihnen tatkräftig bei allen Fragen zu den Produkten und deren Handel zur Verfügung zu stehen.

Public Solutions

Telefon: 058 800 11 11

Email: [email protected]

https://structuredproducts-ch.leonteq.com