Mitte August 2022 unterzeichnete US-Präsident Joe Biden den Inflation Reduction Act (IRA). Zuvor hatte das wohl wichtigste Gesetzvorhaben der aktuellen Regierung mit den Stimmen der Demokraten Senat und Repräsentantenhaus passiert. Wenngleich der Name des IRA etwas anderes vermuten lässt: Im Kern des rund USD 433 Mrd. schweren Investitionspaketes steht der Kampf gegen den Klimawandel respektive die Immunisierung der US-Wirtschaft gegen dessen Folgen. Zu den unmittelbaren Profiteuren der Mega-Initiative zählt die US-Photovoltaikindustrie. Der IRA sieht neben grösszügigen Steuergutschriften für die Installation von Sonnenstromanlagen eine direkte Förderung der Produktion von Solarkomponenten vor. Die Unterschrift des Präsidenten hat auch die Wall Street sprichwörtlich elektrisiert. Aktien aus dem Bereich der Photovoltaik (PV) erlebten im vergangenen Jahr eine Rallye. Das gilt auch für Enphase Energy: In einem schwachen Börsenumfeld verteuerten sich die an der Technologiebörse Nasdaq kotierten Anteilsscheine des Branchenriesen 2022 um annähernd die Hälfte.

Quelle: Reuters, Stand: 13.02.2023 Historische Daten sind kein verlässlicher Indikator für zukünftige Entwicklungen.

Über den Erwartungen

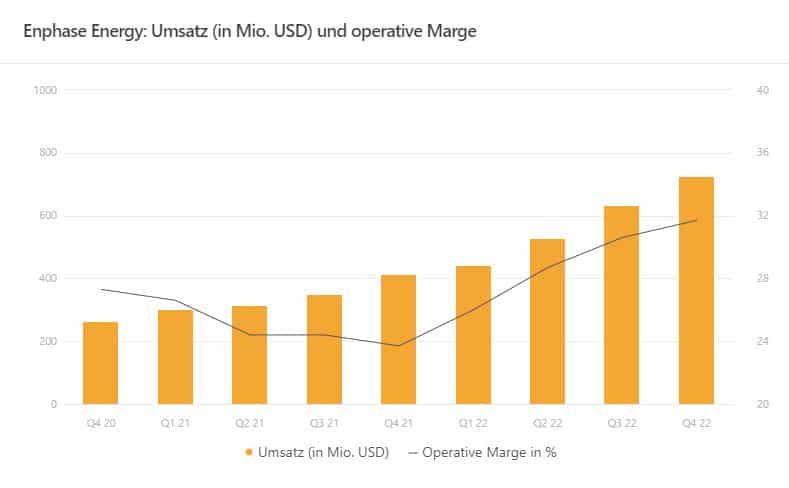

Das Spezialgebiet von Enphase sind Wechselrichter. Seit der Gründung 2006 hat das kalifornische Unternehmen weltweit mehr als 52 Mio. Anlagen, welche den in einer PV-Zelle entstehenden Gleich- in Wechselstrom umwandeln, installiert. Zum Repertoire des in mehr als 145 Ländern aktiven Konzerns zählen zudem Batteriesysteme zur Speicherung des Sonnenstroms. An der Börse kam es bei Enphase zuletzt zu einem kleinen «Kurzschluss»: Die Aktie notiert mehr als ein Drittel unter dem noch in Dezember erreichten Top. Der kurzfristige Abwärtstrend hat Bestand, obwohl der PV-Spezialist vor wenigen Tagen starke Zahlen präsentieren konnte. Im vierten Quartal 2022 verbuchte Enphase einen rekordhohen Umsatz von USD 724.7 Mio. Gegenüber dem Vorjahreszeitraum ist das Unternehmen damit um gut drei Viertel gewachsen. Analysten hatten mit einer geringeren Steigerungsrate gerechnet. Deutliche Fortschritte zeigt Enphase auch bei der Profitabilität: Mit 31.7% übertraf die operative Marge das Niveau von Ende 2021 um ganze acht Prozentpunkte. Unterm Strich erwirtschafteten die Kalifornier im vierten Quartal 2022 ein angepasstes Ergebnis je Aktie von USD 1.51. Hier war der Analystenkonsens von USD 1.25 ausgegangen.

Quelle: Enphase Energy, IR-Präsentation, Februar 2023 Historische Daten sind kein verlässlicher Indikator für zukünftige Entwicklungen.

Optimistischer Ausblick

Um der starken Nachfrage Herr zu werden, baut Enphase die Produktionskapazitäten in den USA aus. CEO Badri Kothandaraman greift für diese Investition bereits auf die staatlichen Zuschüsse aus dem IRA zurück. Aufhorchen liess der Top-Manager auch beim Ausblick. Für das laufende erste Quartal 2023 prognostiziert er Umsätze in einer Bandbreite von USD 700 Mio. bis USD 740 Mio. Damit würde Enphase im Vergleich zu den ersten drei Monaten 2022 um bis zu gut zwei Drittel wachsen. Die Wall Street hatte bis zur Prognosevorlage Erlöse von weniger als USD 600 Mio. erwartet. Trotz des starken Wachstums peilt der CEO eine hohe Bruttomarge (Non-GAAP) von 41% bis 44% an. Zum Vergleich: In den ersten drei Monaten 2022 lag diese Kennziffer bei 41%. Man darf gespannt sein, ob die Analysten nun ihre Gewinnschätzungen wieder nach oben anpassen. In den vergangenen Monaten hatten sie eine moderate Abwärtsrevision vorgenommen. Die Ratings für die Enphase-Aktie fallen weiter mehrheitlich positiv aus. Während 22 Researchhäuser den Nasdaq-Titel mit «Kaufen» einstufen, plädieren elf auf «Halten». Momentan dokumentiert Reuters nicht eine Verkaufsempfehlung für den Wechselrichterhersteller.

Energiegeladene Neuemission

Für Anleger, die dennoch vor dem Direktinvestment bei dem volatilen Nasdaq-Wert zurückscheuen, könnte eine Neuemission von Leonteq interessant sein. Die Zürcher Finanzboutique hat zwei Softcallable Barrier Reverse Convertible auf Enphase lanciert. In der Produktwährung CHF beträgt der garantierte Coupon 17% p.a. Beim auf USD lautenden Pendant schüttet die Emittentin sogar 20% p.a. aus. Die Barriere liegt jeweils bei tiefen 49% der Anfangsfixierung. Als Alternative bietet ein Multi BRC auf Enphase und SolarEdge in CHF einen Coupon von 20% p.a., während die Barrieren auch hier bei 49% der jeweiligen Anfangsfixierung liegen. Solange die Basiswerte während 15-monatigen Laufzeit nicht auf oder unter die Barrieren fallen, erhalten Anleger das Nominal vollständig zurück. Andernfalls erlischt der Teilschutz. Dann wäre das Investment dem vollen Kursrisiko des Basiswertes mit der schwächsten Kursentwicklung ausgesetzt. Bitte beachten Sie auch die Softcallable-Funktion: Leonteq kann die BRC vorzeitig kündigen und zurückbezahlen.

Callable Barrier Reverse Convertibles

In Zeichnung bis zum 21. Februar 2023 – jetzt über Ihre Hausbank zeichnen

| 17.00% p.a. Barrier Reverse Convertible – in CHF | ISIN: CH1248692720 | In Zeichnung |

| 20.00% p.a. Barrier Reverse Convertible – in USD | ISIN: CH1248693140 | In Zeichnung |

| 20.00% p.a. Multi Barrier Reverse Convertible – in CHF | ISIN: CH1248693249 | In Zeichnung |

Nehmen Sie Kontakt mit Leonteq auf. Leonteq freut sich sehr, Ihnen tatkräftig bei allen Fragen zu den Produkten und deren Handel zur Verfügung zu stehen.

Public Solutions

Telefon: 058 800 11 11

Email: [email protected]

https://structuredproducts-ch.leonteq.com