Hast du dich schon einmal gefragt, wie aus einem kleinen Geldbetrag im Laufe der Zeit ein beträchtliches Vermögen werden kann, ohne dass du aktiv etwas tun musst? Der Schlüssel dazu ist der Zinseszins-Effekt, eine fundamentale Konstante in der Welt der Finanzen, die oft als Geheimnis des langfristigen Vermögensaufbaus bezeichnet wird.

Seitdem Banken wieder Zinsen zahlen, nimmt auch die Bedeutung des Zinseszins wieder zu. Es ist daher umso entscheidender, diesen Effekt für sich zu nutzen – sei es beim Sparen, Investieren oder in der Vorsorge für das Alter. Denn wenn Zeit und Zinsen sich verbünden, können aus kleinen Anfängen grosse Summen werden. In diesem Artikel werden wir den Zinseszins-Effekt von seinen Ursprüngen und grundlegenden Konzepten bis hin zu praktischen Anwendungen und persönlichen Finanzplanung untersuchen.

- Was ist der Zinseszins-Effekt?

- Historische Wurzeln des Zinseszins-Prinzips

- Was ist der Unterschied zwischen Zins und Zinseszins?

- Mathematischer Hintergrund der Zinseszins-Berechnung

- Der Zinseszins-Effekt in der Praxis: Wie Geld über die Zeit wächst

- Die Bedeutung des Zinseszins-Effekts für die persönliche Finanzplanung

- Maximierung der Altersvorsorge durch den Zinseszins-Effekt

- Die Grenzen des Zinseszins-Effekts: Zwischen Inflation und übertriebenen Erwartungen

- Investieren mit Zinseszins: Strategien für langfristigen Vermögensaufbau

- Vermögensaufbau mit ETFs: Den Zinseszins-Effekt optimal nutzen

- Der Zinseszins-Effekt als Strategie für deine Zukunft

Was ist der Zinseszins-Effekt?

Der Zinseszins-Effekt ist ein fundamentales Prinzip der Finanzwirtschaft, das beschreibt, wie Kapital durch wiederholte Zinsberechnung auf bereits akkumulierte Zinsen exponentiell wächst. Anders ausgedrückt bedeutet dies, dass nicht nur der ursprünglich angelegte Betrag verzinst wird, sondern auch die bereits erwirtschafteten Zinsen in den folgenden Berechnungen mit einfliessen, was zu einem beschleunigten Wachstum des Kapitals führt.

Historische Wurzeln des Zinseszins-Prinzips

Die Idee des Zinseszins ist so alt wie der Zins, von dem er abhängt. Der historische Hintergrund des Zinseszins-Effekts ist dabei eng mit der Entwicklung der Finanzmathematik verbunden. Bereits in der Antike und im Mittelalter war die Idee bekannt, dass Zinsen auf Zinsen berechnet werden können, was zu einem exponentiellen Wachstum des Kapitals führt. Diese Vorstellung fand jedoch erst im 17. Jahrhundert eine präzise mathematische Formulierung durch den französischen Mathematiker Albert Girard.

Girard beschäftigte sich intensiv mit der Berechnung von Zinsen auf Kapital und legte den Grundstein für das moderne Verständnis des Zinseszins-Effekts. Seit Girards Zeiten hat sich das Konzept des Zinseszins-Effekts kontinuierlich weiterentwickelt und ist zu einem fundamentalen Prinzip in der Finanzwirtschaft und der persönlichen Geldanlage geworden.

Heute ist der Zinseszins-Effekt ein zentraler Aspekt jeder langfristigen Finanzplanung, da er verdeutlicht, wie wichtig es ist, frühzeitig zu sparen und zu investieren, um die Kraft der Zeit und der wiederkehrenden Zinsen optimal zu nutzen.

Was ist der Unterschied zwischen Zins und Zinseszins?

Um die Funktionsweise von Zinsen zu verstehen, ist es wichtig, den grundlegenden Unterschied zwischen zwei wesentlichen Zinsarten zu kennen: dem einfachen Zins und dem Zinseszins.

Beim einfachen Zins wird nur der ursprüngliche Kapitalbetrag verzinst. Das bedeutet, dass die Zinsen jedes Jahr nur auf den ursprünglichen Betrag berechnet werden. Zum Beispiel würde bei einem Anfangskapital von 1’000 CHF und einem jährlichen Zinssatz von 5 % der Zinsertrag nach einem Jahr 50 CHF betragen – der Gesamtbetrag wäre 1’050 CHF.

Im Gegensatz dazu beruht der Zinseszins auf der Idee, dass die Zinsen, die in einem Jahr verdient wurden, im nächsten Jahr wiederum verzinst werden. Dies führt zu einem exponentiellen Wachstum des Kapitals über die Zeit. Mit der gleichen Ausgangssumme von 1’000 CHF und einem Zinssatz von 5 % würde das Kapital nach einem Jahr auf 1’050 CHF anwachsen – und im nächsten Jahr würden die Zinsen auf 1’050 CHF berechnet werden, was einen Endbetrag von 1’102.50 CHF ergibt. Dieser Effekt setzt sich fort und führt dazu, dass das Kapital schneller wächst als beim einfachen Zins.

Mathematischer Hintergrund der Zinseszins-Berechnung

Wie genau das Wachstum eines Kapitals über die Zeit unter Berücksichtigung des Zinseszins-Effekts verläuft, kann durch die folgende mathematische Formel verstanden und vorhergesagt werden.

A = P (1 + r/n)nt

Dabei stehen die einzelnen Parameter für:

A = Der Endbetrag des Kapitals nach der Verzinsung.

P = Das Anfangskapital oder der Anfangsbetrag.

r = Der jährliche Zinssatz (als Dezimalzahl).

n = Die Anzahl der Zinsperioden pro Jahr.

t = Die Laufzeit in Jahren.

Setzt man ein konkretes Zahlenbeispiel in diese Formel ein, wird deutlich, wie das Kapital durch die wiederholte Berechnung der Zinsen auf bereits angesammelte Beträge exponentiell wachsen kann. Angenommen, man investiert 1’000 CHF (P) mit einem jährlichen Zinssatz von 5 % (r = 0.05), und die Zinsen werden vierteljährlich (n = 4) über einen Zeitraum von 10 Jahren (t) gutgeschrieben, so ergibt sich die Berechnung wie folgt:

A = 1000 (1 + 0.05/4) 4×10

A = 1000 (1 + 0.0125) 40

A = 1000 (1.0125) 40

A = 1000 (1.0125) 40

A = 1000 x 1.64319

A = 1643.62

Nach 10 Jahren beträgt der Endbetrag somit also etwa 1’643,62 CHF.

Der Zinseszins-Effekt in der Praxis: Wie Geld über die Zeit wächst

Was in der Theorie sicherlich recht trocken klingen mag, zeigt sich an einem praktischen Beispiel dafür umso deutlicher als effektives Hilfsmittel für Investoren und Sparer, um das Potenzial ihrer Geldanlagen über lange Zeiträume zu maximieren.

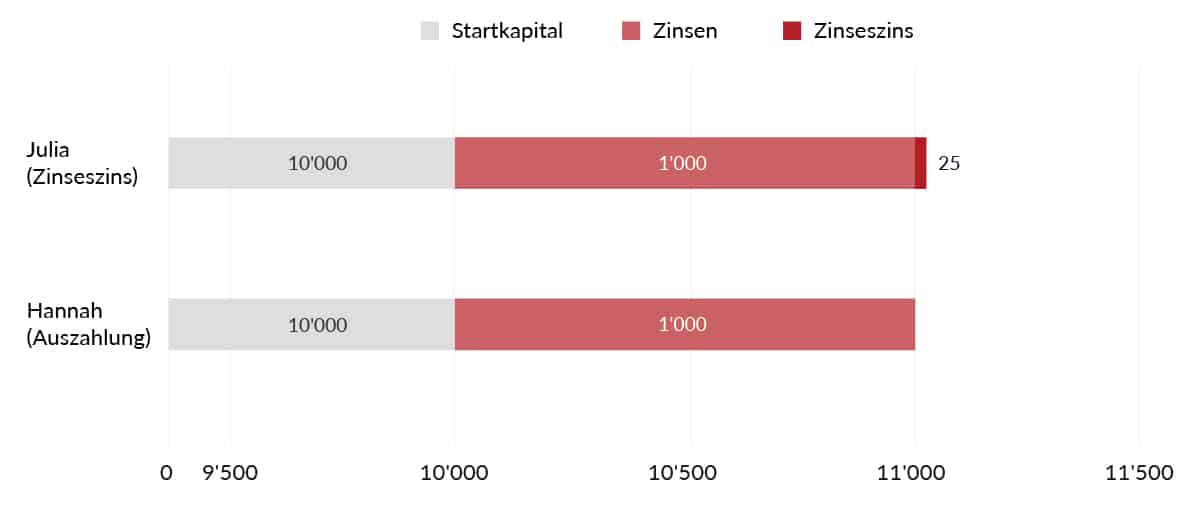

Hannah und Julia haben jeweils ein Investment von 10’000 CHF und erzielen beide eine jährliche Rendite von 5 Prozent. Während Hannah sich den Gewinn jährlich auszahlen lässt, setzt Julia darauf, dass das Geld durch den Zinseszins-Effekt Jahr für Jahr mehr wird.

Nach einem Jahr gibt es keinen Unterschied zwischen Zins und Zinseszins: Beide bekommen 500 CHF Zinsen. In der Summe haben also beide 10’500 CHF, nur setzen sie das Geld aber anders ein.

Hannah: 10’000 CHF Kapital + 500 CHF ausgezahlt = 10’500 CHF

Julia: 10’500 CHF Kapital

Schon im zweiten Jahr kann Julia aber den Zinseszins-Effekt nutzen. Während Hannah erneut 500 CHF Zinsen bekommt (5 % von 10’000 CHF), freut sich Julia über mehr. Sie bekommt 525 CHF zu ihrem Kapital dazu (5 % von 10’500 CHF).

Hannah: 10’000 CHF Kapital + 2x 500 CHF ausgezahlt = 11’000 CHF

Julia: 11’025 CHF Kapital

Erster Zinseszins-Effekt ist bereits im zweiten Jahr erkennbar.

Zinssatz und Anlagedauer: Booster für den Zinseszins-Effekt

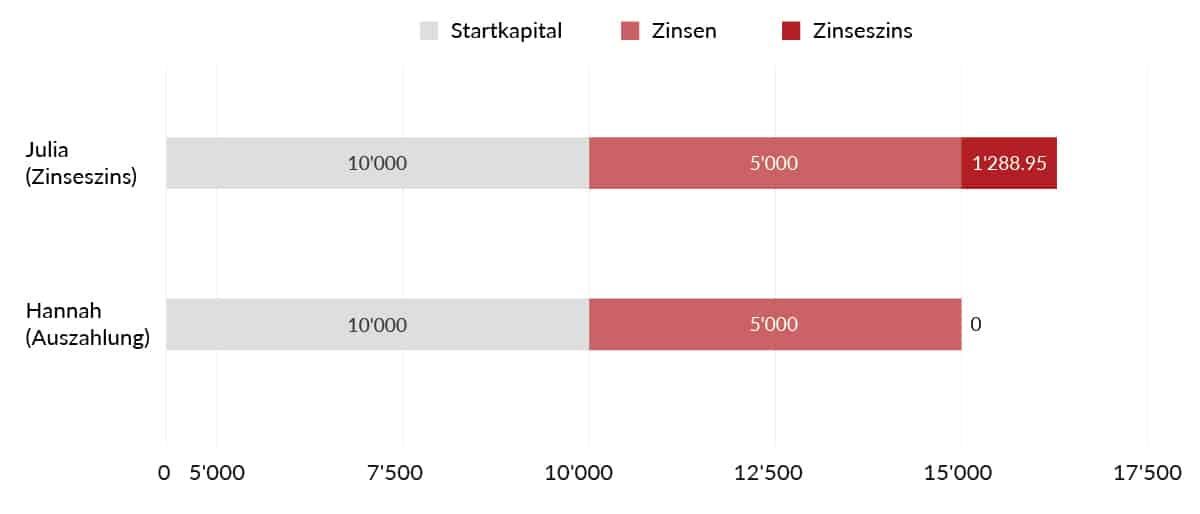

Wenn es in diesem Beispiel dabei bleibt, dass Hannah jedes Jahr 500 CHF ausgezahlt bekommt und sich dafür etwas kauft, wird der Unterschied zwischen Zins und Zinseszins über die Jahre immer deutlicher.

Nach zehn Jahren hat Hannah de facto 15’000 CHF: 10’000 CHF sind angelegt, den Zinsertrag hat sie zehnmal ausgezahlt bekommen (jeweils 500 CHF). Julia hingegen hat ihren Zinsertrag kontinuierlich reinvestiert und verfügt nach 10 Jahren über ein Kapital von 16’288.95 CHF, was 1’288.95 CHF mehr ist als das Kapital von Hannah.

Hannah: 10’000 CHF Kapital + 10 x 500 CHF ausgezahlt = 15’000 CHF

Julia: 16’288.95 CHF Kapital

Der Zinseszins-Effekt kann langfristig zu einem erheblichen Unterschied führen.

Diese Beispielrechnungen verdeutlichen, wie der Zinseszins-Effekt langfristig zu einem erheblichen Unterschied in der Kapitalansammlung führen kann – abhängig davon, ob man die Zinsen reinvestiert oder auszahlt.

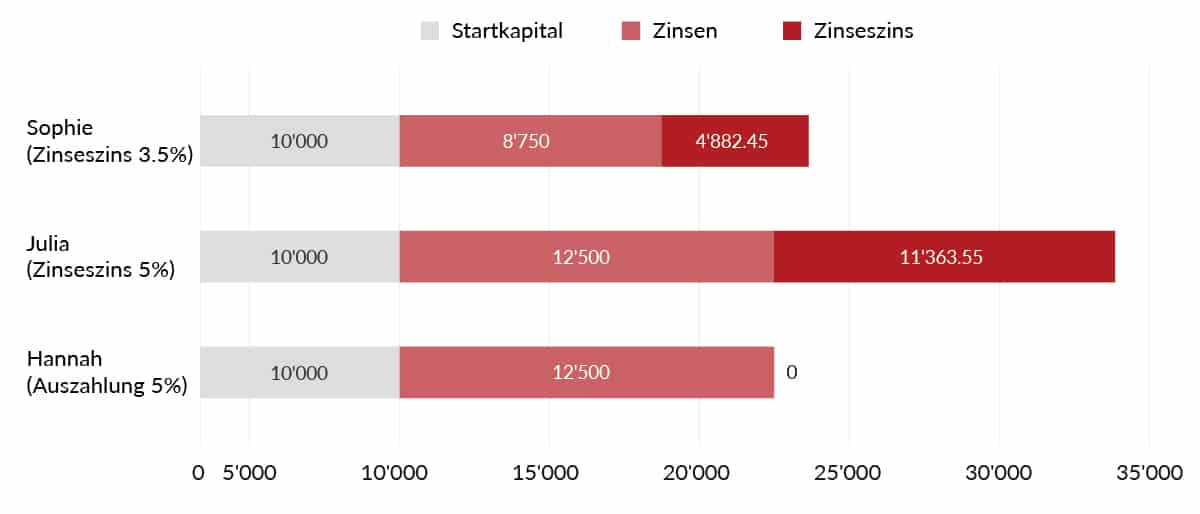

Der Zinssatz als entscheidender Hebel

Der Zinseszins-Effekt zeigt sich logischerweise umso deutlicher, je höher der jährliche Zinssatz ist. Dies wird besonders klar, wenn wir unser Beispiel um eine dritte Variante erweitern: Auch Sophie hat 10’000 CHF. Sie strebt wie Julia danach, vom Zinseszins-Effekt zu profitieren, und verzichtet auf jährliche Auszahlungen. Allerdings wählt sie eine konservativere Anlagestrategie mit einer jährlichen Rendite von 3,5 %. Nach 10 Jahren ergibt sich folgendes Bild im Zinsvergleich:

Sophie: 14’105.99 CHF Kapital

Julia: 16’288.95 CHF Kapital

Hannah: 10’000 CHF Kapital + 10 x 500 CHF für Ausgaben = 15’000 CHF

Sophies Geldanlage ist zwar höher bewertet als die von Hannah. Dennoch hat Hannah insgesamt mehr aus ihrem Anfangskapital gemacht: Neben den 10’000 CHF im Depot hat sie bereits 5’000 CHF ausgezahlt bekommen.

Sophie kann zwar den Zinseszins-Effekt nutzen, jedoch profitiert Hannah in den ersten Jahren stärker aufgrund der höheren Rendite. Auf lange Sicht lohnt sich jedoch der Zinseszins-Effekt für Sophie, trotz der geringeren Verzinsung ihrer Investition. Das zeigt sich in unserem Beispiel nach 25 Jahren:

Sophie: 23’632.45 CHF Kapital

Julia: 33’863.55 CHF Kapital

Hannah: 10’000 CHF Kapital + 25 x 500 CHF ausgezahlt = 22’500 CHF

Anlagedauer und Zinssatz sind die entscheidenden Kriterien für einen langfristigen Zinseszins-Effekt.

Aufgrund des Zinseszins-Effekts profitiert Sophie auf lange Sicht also mehr von ihrer Investition als Hannah, trotz der niedrigeren Rendite.

Die Bedeutung des Zinseszins-Effekts für die persönliche Finanzplanung

Der Zinseszins-Effekt ist also nicht nur eine theoretische Kennzahl, sondern ein praktisches Werkzeug, das jedem helfen kann, langfristige Ziele zu erreichen und ein solides Fundament für die Zukunft zu schaffen. Für die persönliche Finanzplanung gibt es daher einige wesentliche Aspekte, wie der Zinseszins-Effekt das finanzielle Wachstum unterstützen kann.

Kontinuierliches Wachstum beim Sparen und Investieren

Durch regelmässiges Sparen oder Investieren wird nicht nur das ursprünglich eingezahlte Geld verzinst, sondern auch die erwirtschafteten Zinsen selbst. Dies führt zu einem exponentiellen Wachstum des Kapitals. Beispielsweise kann eine kleine, aber regelmässige Investition in einen Sparplan oder ein Anlageprodukt über die Jahre erheblich an Wert gewinnen. Dies geschieht, weil die Zinsen, die verdient werden, kontinuierlich reinvestiert werden und somit immer mehr Zinsen generieren.

Zeit ist Geld: Früh beginnen, mehr profitieren

Zeit ist ein entscheidender Faktor, da der Zinseszins über lange Zeiträume hinweg besonders stark wirkt. Wenn beispielsweise das regelmässige Investieren bereits in den 20ern beginnt, hat das Kapital mehrere Jahrzehnte Zeit, um durch den Zinseszins zu wachsen. Im Gegensatz dazu steht jemand, der erst in den 40ern mit dem Sparen beginnt, vor einem deutlich kürzeren Zeitfenster, um von diesem Effekt zu profitieren. Daher ist es von grosser Bedeutung, so früh wie möglich mit dem Sparen zu beginnen, um die Vorteile des Zinseszins-Effekts optimal zu nutzen.

Maximierung der Altersvorsorge durch den Zinseszins-Effekt

Den grössten Effekt hat der Zinseszins jedoch in der privaten Vorsorge, insbesondere bei langfristigen Sparplänen wie betrieblicher Altersvorsorge oder privaten Rentenversicherungen, wo der Zinseszins-Effekt eine entscheidende Rolle in der Rentenplanung spielt.

Durch regelmässige Einzahlungen und die kontinuierliche Wiederanlage der Zinsen kann über die Jahre ein beträchtliches Vermögen aufgebaut werden. Besonders in der privaten Vorsorge, wie beispielsweise in 3a-Konten, empfiehlt es sich, auf wertpapierbasierte Lösungen wie kostengünstige ETFs zu setzen. Diese Strategie ermöglicht es, dass sowohl die Zinsen als auch Dividenden kontinuierlich reinvestiert werden, was langfristig zu höheren Renditen führt. Beispielsweise könnte eine Einzahlung von 7’000 Franken in die Säule 3a mit einer jährlichen Rendite von 3 Prozent nach 30 Jahren zu einem Kapital von fast 350’000 Franken führen, wobei ein beträchtlicher Teil auf Kursgewinne und den Zinseszins-Effekt zurückzuführen ist.

Die Grenzen des Zinseszins-Effekts: Zwischen Inflation und übertriebenen Erwartungen

Der Zinseszins-Effekt kann beeindruckende Ergebnisse liefern, wenn Kapital über einen langen Zeitraum hinweg verzinst wird. Allerdings ist es wichtig, dabei realistische Erwartungen zu haben und das allgemeine Marktumfeld zu berücksichtigen.

Zwischen Wunsch und Wirklichkeit: Vorsicht vor übertriebenen Erwartungen

Viele Menschen neigen dazu, die Möglichkeiten des Zinseszinses zu überschätzen, indem sie mit unrealistisch hohen Zinssätzen rechnen. In der Praxis sind solche hohen Zinssätze oft nicht nachhaltig und gehen mit hohen Risiken einher.

Ein realistischer Ansatz besteht darin, konservative Zinssätze zu verwenden und geduldig zu sein. Finanzielle Wunder über Nacht sind selten, und der Zinseszins erfordert Zeit, um seine volle Wirkung zu entfalten. Investoren sollten sich daher vor übertriebenen Erwartungen hüten und die durchschnittlichen historischen Zinssätze für verschiedene Anlageformen berücksichtigen.

Wertverlust durch Inflation: Die Auswirkungen auf den Zinseszins

Ein weiterer wichtiger Aspekt, den man bei der Betrachtung des Zinseszins-Effekts nicht ausser Acht lassen darf, ist die Inflation. Die Inflation beschreibt den allgemeinen Anstieg der Preise für Waren und Dienstleistungen im Laufe der Zeit, was die Kaufkraft des Geldes verringert. Selbst wenn das Kapital durch Zinseszinsen wächst, kann die Inflation den realen Wert dieser Gewinne erheblich mindern. Beispielsweise könnte ein nominaler Zinssatz von 5 % attraktiv erscheinen, doch wenn die Inflationsrate bei 3 % liegt, beträgt der reale Zins nur 2 %. Daher ist es entscheidend, bei der Finanzplanung die Inflation zu berücksichtigen, um ein realistisches Bild von den tatsächlichen Erträgen zu erhalten. Um den realen Wert der Investitionen zu schützen, ist es deshalb ratsam, Anlagemöglichkeiten zu wählen, die nicht nur Zinsen erwirtschaften, sondern auch in der Lage sind, der Inflation standzuhalten oder diese zu übertreffen.

Investieren mit Zinseszins: Strategien für langfristigen Vermögensaufbau

Bei der Frage nach Anlagemöglichkeiten, die Inflation aushalten, beschränkt sich der Zinseszins-Effekt jedoch nicht nur auf traditionelle Sparkonten. Gerade an der Börse ist dieser Effekt besonders stark wirksam – vor allem langfristig.

Es kann daher durchaus lohnenswert sein, einen Teil seines Kapitals in Aktien anzulegen – trotz des damit verbundenen höheren Risikos. Besonders interessant sind dividendenstarke Aktien, wie sie von Schweizer Unternehmen häufig angeboten werden. Indem man diese Dividenden nicht auszahlt, sondern wieder anlegt, verstärkt sich der Zinseszins-Effekt erheblich.

Dividendenstarke Aktien bei BX finden

| Roche | CH0012032113 |

| Swiss Re | CH0126881561 |

| Zurich Insurance | CH0011075394 |

| Novartis | CH0012005267 |

Vermögensaufbau mit ETFs: Den Zinseszins-Effekt optimal nutzen

Für Anleger, die ihr Risiko lieber breit streuen möchten, sind ETFs (Exchange Traded Funds) eine gute Wahl – diese bilden beispielswiese Indizes wie den MSCI World nach und bieten eine kostengünstige Möglichkeit, in einen breiten Markt zu investieren. Durch regelmässiges Investieren in solche ETFs können Sie den Zinseszins-Effekt optimal nutzen, da Sie sowohl von Kurssteigerungen als auch von wiederangelegten Dividenden profitieren. Besonders attraktiv sind dabei thesaurierende ETFs, die den Zinseszins-Effekt optimal nutzen können.

Passiv, automatisch, regelmässig: ETF-Sparpläne und ihre Vorteile

Die passive Geldanlage mithilfe von ETFs (Exchange-Traded Funds = börsenkotierte Fonds) erfreut sich dank ihrer Flexibilität und der tiefen Gebühren immer grösserer Beliebtheit. Neuerdings lässt sich diese Anlageform auch mit dem traditionellen Modell des Ratensparens kombinieren. Ein unschlagbares Team?

Thesaurierende ETFs legen die erzielten Dividenden und Erträge automatisch wieder im Fonds an, statt sie an die Anleger auszuschütten. Dies führt dazu, dass das investierte Kapital kontinuierlich wächst, da nicht nur die ursprüngliche Anlagesumme, sondern auch die wiederangelegten Erträge verzinst werden. Dies verstärkt den Zinseszins-Effekt und kann über die Jahre erhebliche Unterschiede in der langfristigen Rendite ausmachen.

Wenn jemand 1’000 CHF in einen thesaurierenden ETF investiert, der eine durchschnittliche jährliche Rendite von 7 % erzielt, wird das Kapital nach einem Jahr auf 1’070 CHF anwachsen. Werden diese 70 CHF wieder investiert, wächst das Kapital im folgenden Jahr nicht nur um die ursprünglichen 70 CHF, sondern auch um die Zinsen auf diese zusätzlichen 70 CHF. Dies zeigt, wie der Zinseszins-Effekt besonders bei einem mittelfristigen oder langfristigen Anlagehorizont erheblich zur Rendite beitragen kann, was durch ein konkretes Beispiel verdeutlicht wird:

Ein Investor beginnt mit einem Kapital von 200’000 CHF und tätigt monatliche Einzahlungen von 600 CHF in einen thesaurierenden ETF. Bei einer jährlichen Rendite von 3.5 % wird das Investment nach 20 Jahren auf über 605’000 CHF anwachsen, wobei fast 74’000 CHF auf den Zinseszins-Effekt zurückzuführen sind.

ETFs an der BX Swiss

An der BX Swiss sind über 700 ETFs handelbar, die Anlegerinnen und Anlegern Zugang zu einer breiten Palette von Anlagemöglichkeiten bieten. Kunden der digitalen Bank Neon können via App über die BX Swiss langfristig in einen Sparplan investieren, und zwar ganz einfach: Sie können einen monatlichen Sparbetrag festlegen und bis zu drei Aktien oder ETFs aus dem reichhaltigen Angebot auswählen. Das Ganze dank der Low-Fee-Strategie der BX Swiss bei verhältnismässig geringen Handelsgebühren – bei bestimmten ETFs je nach Aktion sogar gebührenfrei.

Für den Zinseszins beim Anlegen in Wertpapiere gilt deshalb: Je eher man beginnt, desto stärker profitiert man davon. Daher ist es nie zu früh, mit dem Investieren zu beginnen, um den Zinseszins-Effekt bestmöglich für sich arbeiten zu lassen und langfristig ein solides Vermögen aufzubauen.

Der Zinseszins-Effekt als Strategie für deine Zukunft

Der Zinseszins-Effekt ist eine der mächtigsten Kräfte in der Welt der Finanzen. Er zeigt, wie Geld im Laufe der Zeit durch das Wachstum von Zinsen auf Zinsen exponentiell vermehrt werden kann. Egal, ob du für den Ruhestand sparst, für die Ausbildung deiner Kinder vorsorgst oder einfach nur Vermögen aufbaust, der Zinseszins-Effekt sollte ein integraler Bestandteil deiner Finanzstrategie sein. Nutze ihn weise, beginne frühzeitig zu investieren und beobachte, wie dein Geld für dich arbeitet!

Lesen Sie auch

ETFs und ETPs – Instrumente für die passive Geldanlage

In der Welt der Finanzmärkte hat die passive Geldanlage bereits erhebliche Bedeutung erlangt und erfreut sich kontinuierlich wachsender Beliebtheit.

iShares MSCI Global Semiconductors UCITS ETF – KI sorgt im Chipsektor für Fantasie

Der Einfluss Künstlicher Intelligenz (KI) auf die Finanzmärkte wird immer grösser.