Speziell in turbulenten Zeiten sind bei Marktteilnehmern Investments gefragt, die für Stabilität im Depot sorgen. Zu diesen Investments gehören sogenannte Fluchtwährungen wie etwa der Schweizer Franken. Dafür, dass er als idealer Stabilisator des Portfolios gilt, gibt es gleich mehrere, auch historische Gründe. Von besonderem Interesse ist in diesem Zusammenhang auch der jüngste Zinsentscheid der Schweizer Nationalbank (SNB).

Für den Erfolg einer Geldanlage ist mitentscheidend, dass der Anleger in bestimmten Szenarien mit den richtigen Investments positioniert ist oder entsprechend reagiert. Entweder hat er als Buy-and-hold-Anhänger eventuelle Entwicklungen bereits über eine hohe Diversifikation, also eine breite Streuung abgedeckt. Oder – wenn er aktiv am Markt ist – nutzt er zeitnahe Umschichtungen innerhalb seines Portfolios, um auf diese Entwicklungen zu reagieren. So ist es Praxis, dass manche Assets von Marktteilnehmern in turbulenten Situationen in besonders hohem Masse gesucht werden. Oftmals ist dabei die Rede von den „sicheren Häfen“ und davon, dass das Kapital in „ruhigeres Fahrwasser“ gebracht werden soll.

- Was ist eine Fluchtwährung?

- Fluchtwährung Schweizer Franken – warum er als so sicher gilt

- Der Schweizer Franken: Gut gegen Turbulenzen

- Was ist Parität – und warum ist sie so aktuell?

- Das Verhältnis Schweizer Franken vs. Euro

- Starker Schweizer Franken – Konsequenzen für Im- und Export

- Wie reagiere ich als Anleger?

Was ist eine Fluchtwährung?

Bekannt sind in diesem Zusammenhang vor allem Anleihen und das Edelmetall Gold. Auch Gold setzen Investoren in Krisenzeiten gerne ein, als Inflationsschutz speziell in Phasen überdurchschnittlicher Preisteuerung. Nun handelt es sich beim Beispiel Gold zwar um einen Rohstoff. Doch auch beim Handel mit klassischen Währungen gibt es einige Devisen, die einen ähnlichen Zweck erfüllen. Während bestimmte Währungen vergleichsweise volatil sind, also überdurchschnittlich hohen Schwankungen unterliegen, erweisen sich andere als relativ stabil, weisen also auch in turbulenten Phasen eine nur überschaubare Volatilität auf.

Das Bedürfnis nach Sicherheit ist in unruhigen und von Marktverwerfungen geprägten Zeiten besonders hoch – und die Sicherheit finden Anleger in genau diesen weniger schwankungsanfälligen Währungen. Da sie mit ihrem Kapital förmlich in diese Währungen „flüchten“, ist auch von einer „Fluchtwährung“ die Rede. Mit einer Fluchtwährung im Depot begrenzen Anleger ihre Verluste und zugleich auch die Schwankungsbreite ihres Portfolios. Sie fungiert zudem ähnlich wie Gold als Schutz vor einer überdurchschnittlich hohen Inflation und senkt darüber hinaus das Investitionsrisiko. Mit Investitionsrisiko wird das Risiko bezeichnet, das im Verlust des Kapitals des Anlegers besteht und darin, dass er mit seiner Investition die selbst gesteckten Renditeziele nicht erreicht.

Fluchtwährung Schweizer Franken – warum er als so sicher gilt

Als Fluchtwährung par excellence gilt der Schweizer Franken. Seinen guten Ruf hat er mit seiner über viele Jahrzehnte gezeigten Stabilität erworben – und diese wiederum verdankt er mehreren Faktoren. So ist in der Schweiz dank ihrer Geldpolitik die Inflation im internationalen Vergleich traditionell besonders gering, was sich zuletzt auch vor dem Hintergrund der im Zuge der Corona-Krise und der damit verbundenen Lieferkettenproblematik zeigte, als weltweit die Preissteigerung enorm zulegte. Auch die Wirtschaftsleistung, die Wettbewerbsfähigkeit des Landes sowie die politische Situation sorgen für eine überdurchschnittliche hohe Kontinuität seiner Währung. Eine gerade im Kontrast zu den südeuropäischen Ländern niedrige Staatsverschuldung tut ihr Übriges, dass internationale Anleger dem Schweizer Franken vertrauen. Dieses Vertrauen bewährte sich bereits in vielen Krisen.

Der Schweizer Franken: Gut gegen Turbulenzen

Der Ruf des Schweizer Franken ist vor allem auch der Schweizer Nationalbank SNB geschuldet, die gemeinhin als Hüterin des Schweizer Franken gilt. Sie interveniert seit langem auf dem Devisenmarkt, um die Preisstabilität sicherzustellen. Dabei ist die Geschichte der SNB wesentlich kürzer als die Historie des Schweizer Franken. Der Schweizer Franken wurde bereits 1850 eingeführt, allerdings gehörte die Schweiz in grossen Teilen der zweiten Hälfte des 19. Jahrhunderts zur Lateinischen Münzunion, einer Währungsunion mit Frankreich, Belgien und Italien. In diesem Zeitraum unterlag der Schweizer Franken den Entscheidungen der Banque de France, die für die Münzunion quasi als Zentralbank fungierte. Die spätere Unabhängigkeit vom Ausland, die den Status des Schweizer Franken als starke Währung begründet, war damals also noch nicht gegeben. Erst die SNB, die vergleichsweise spät zu Beginn des 20. Jahrhunderts als Zentralbank der Schweiz etabliert wurde, sorgte ab 1973 für Massnahmen, die die Stabilität der Landeswährung gewährleisteten. Zwischen 1945 und 1973 war der Schweizer Franken noch im Rahmen des Bretton-Woods-Systems an den US-Dollar gekoppelt. Dieses System, ein internationales Währungssystem fester Wechselkurse, brach allerdings 1973 zusammen.

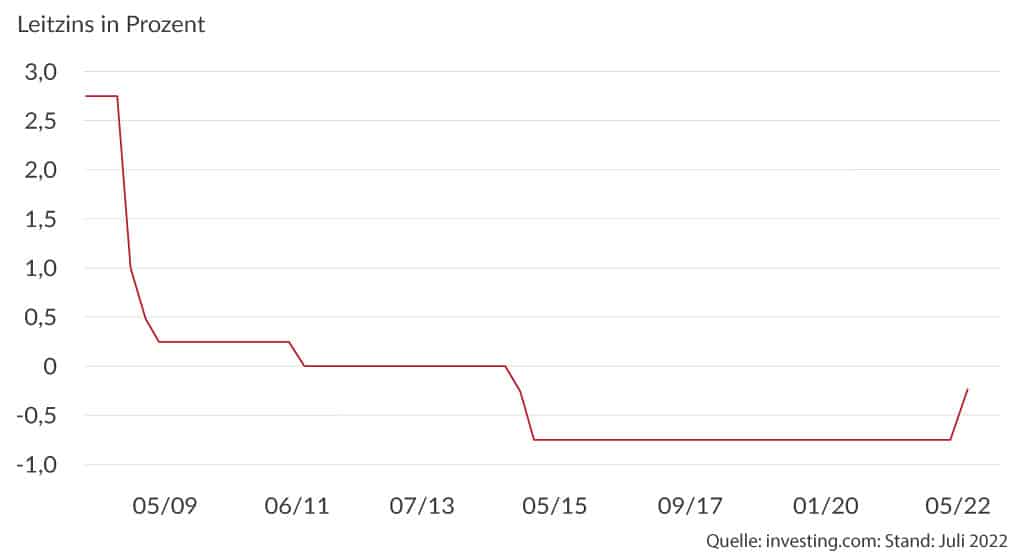

Jüngst sorgte die SNB im Juli 2022 mit einem Entscheid für Schlagzeilen, wonach sie den Leitzins um 0,5 Prozentpunkte auf minus 0,25 Prozent erhöht, zum ersten Mal seit sieben Jahren. Damit wolle sie nach eigenem Bekunden der Inflationsentwicklung begegnen, selbst wenn die Teuerung in der Schweiz nicht so drastisch ausfalle wie im Ausland. Offenbar macht aber das turbulente Umfeld diese Massnahme notwendig.

Indem die Zentralbank die Zinsen erhöht oder senkt, versucht sie, die Inflation zu senken bzw. zu erhöhen. Wenn die Notenbank die Zinsen erhöht, führt das auf den Devisenmärkten in der Regel zu einem steigenden Kurs des Schweizer Frankens (CHF). Umgekehrt sinkt der Kurs des Schweizer Frankens (CHF), wenn die Zentralbank die Zinsen senkt.

Was ist Parität – und warum ist sie so aktuell?

Wie turbulent die Zeiten aktuell sind, lässt sich vor allem auch an der Entwicklung des Euro ablesen, konkret an der Parität des Euro zum US-Dollar. Der Begriff Parität beschreibt den Umstand, dass zwei Währungen am Kapitalmarkt den gleichen Wert haben, dass beispielsweise der Euro genau einen US-Dollar wert ist. Die Gemeinschaftswährung notierte im Juli 2022 zum ersten Mal seit zwanzig Jahren bei genau 1,00 US-Dollar – in den zwei Jahrzehnten davor war der Euro stets teurer als der Dollar. In seiner besonders starken Phase zu Zeiten der Finanzkrise 2008 hatten Anleger für einen Euro sogar schon einmal rund 1,60 Dollar erhalten.

Das Verhältnis Schweizer Franken vs. Euro

Eine Parität haben im März 2022 erstmalig seit sieben Jahren auch der Euro und der Schweizer Franken aufgewiesen. Es war zudem das erste Mal seit Beendigung der zwischenzeitlichen Wechselkursbindung, die von September 2011 bis Januar 2015 währte: Seinerzeit legte die SNB einen Mindestkurs des Schweizer Franken fest, um einer ausufernden Überbewertung der Währung entgegenzuwirken. Diese kontrovers diskutierte Intervention sah eine Untergrenze von 1,20 Franken je Euro vor. Um sie zu gewährleisten und den Kurs möglichst nahe diesem Niveau zu halten, behielt sich die SNB vor, unbegrenzt Euro aufzukaufen. Diese Kopplung beendete die SNB im Januar 2015 – in der Folge schoss der Schweizer Franken kurzzeitig in Richtung der Parität, um in den Folgejahren wieder deutlich nachzugeben, bis 2018 die Wende einsetzte. Vor allem weil der Euro an Stärke verlor, was dadurch deutlich wurde, dass er nicht nur gegenüber dem Schweizer Franken nachgab, sondern auch gegenüber anderen Währungen.

Starker Schweizer Franken – Konsequenzen für Im- und Export

Dass die SNB jahrzehntelang gegen eine ausufernde Aufwertung des Schweizer Franken agiert hat, liegt an den Begleiterscheinungen seiner Stärke, die die Zentralbank verhindern will. Dafür muss man die Wechselwirkungen bei Währungen verstehen. Wie es in einem Devisenpaar immer zwei Parteien gibt – eine Währung, die gegenüber der anderen steigt, und die andere, die gegenüber ihrem Pendant verliert – gibt es auch bei der Kursentwicklung einer Währung zwei Kehrseiten ein und derselben Medaille. So bringt eine starke Währung einige ökonomische Gewinner mit sich, aber mitunter auch ebenso viele Verlierer. Vice versa gilt das auch für eine schwache Währung – oftmals sind dann eben erwähnte Gewinner auf der Verliererseite und die Verlierer gehören zu den Gewinnern.

Ein im Vergleich etwa zum Euro starker Schweizer Franken bedeutet für Unternehmen, die in grösserem Umfang Güter im Ausland erwerben, also in Fremdwährungen importieren und in der Schweiz weiterverarbeiten, einen Vorteil. Dazu gehören etwa Unternehmen der Pharmabranche.

Auf der anderen Seite können Schweizer Unternehmen, die hierzulande produzieren und entsprechend hohe Preise und Löhne in Schweizer Franken zahlen, die hohen Aufwände, die sich aus dem starken Schweizer Franken ergeben, nicht ohne Weiteres eins zu eins an ihre Kunden im Ausland zu dann höheren Euro-Preisen weitergeben. Für sie ist die starke Heimatwährung also eher Fluch als Segen. Dazu gehören Gesellschaften aus der Lebensmittelbranche, Feinelektronikanbieter sowie Uhren- und Luxusgüterhersteller, deren Produkte im Ausland noch teurer werden, was sich negativ auf ihren Absatz auswirkt. Hier wären Unternehmen wie Nestlé, Sonova, Swatch und Richemont zu nennen. Auch Unternehmen aus der Fremdenverkehrsbranche leiden darunter, dass ausländische Touristen bei einem hohen Frankenkurs die Schweiz als Urlaubsziel eher meiden.

Irritationen ergeben sich bei einem starken Franken auch aufgrund des Translationseffekts. Hiervon ist die Rede, wenn Unternehmen, bei deren Auslandsaktivitäten Kosten und Umsatz in entsprechender Fremdwährung anfallen, diese Posten in der Bilanz in die Berichtswährung Schweizer Franken übertragen müssen. Die Marge bleibt zwar unbetroffen, doch nach der Umrechnung erscheinen die Frankenbeträge optisch geringer als zuvor. Das betrifft unter anderem international tätige Grossbanken.

Wie reagiere ich als Anleger?

Um auf den starken Schweizer Franken zu reagieren, bietet sich Anlegern unter anderem die Investition in Auslandsaktien in Schweizer Franken an. Der Vorteil dabei ist, dass sie dabei keine Währungsumrechnungskosten haben. Bei BX Swiss können ausländische Aktien zu Schweizer Handelszeiten in Schweizer Franken zu günstigen Konditionen gehandelt werden.