Anlagefonds sind eine weit verbreitete und vielseitige Anlageform, die von Privatpersonen bis hin zu grossen institutionellen Investoren genutzt wird. Ob Aktienfonds, Rentenfonds, Immobilienfonds oder nachhaltige Fonds, sie alle bieten Anlegerinnen und Anlegern eine Möglichkeit, ihr Geld zu diversifizieren und langfristig Renditen zu erzielen. Doch bevor man sich in die Welt der Investmentfonds stürzt ist es wichtig die Grundlagen zu verstehen, um fundierte Entscheidungen zu treffen.

Was sind Anlagefonds?

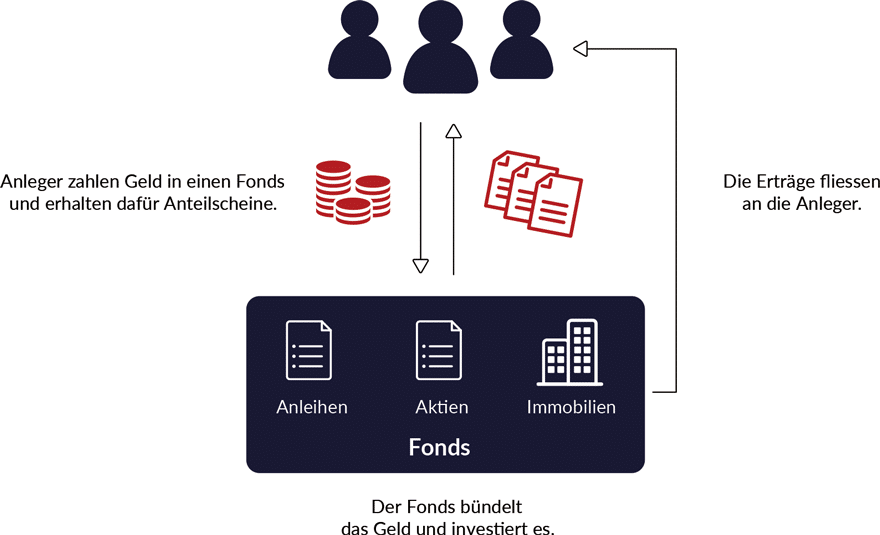

Ein Anlagefonds oder ein Strategiefonds ist eine Kollektivanlage, bei der eine Anlagegesellschaft Anteilscheine an die Anleger verkauft und den Erlös als Sondervermögen in Wertpapiere investiert. Dadurch ist die Anlage gesichert, falls die Verwaltungsgesellschaft in Konkurs gehen sollte. Werden die Mittel ausschliesslich in Aktien oder ausschliesslich in Obligationen angelegt, spricht man von Anlagefonds. Werden sie gemischt investiert, also sowohl in Aktien als auch in Obligationen, handelt es sich um einen Strategiefonds oder Mischfonds.

Wie funktionieren Anlagefonds?

Mechanisch betrachtet so, dass die Anlagegesellschaft Anteile „ausgibt“, wenn der Kunde Geld anlegt, und sie „zurücknimmt“, wenn der Kunde seine Anlage flüssig machen will – womit gemeint ist, dass sie sie verkauft und wieder zurückkauft. Im Unterschied zu börsennotierten Wertpapieren und ETFs erfolgt keine kontinuierliche Wertstellung, sondern es wird tageweise abgerechnet, und manchmal sind Ausgabe und Rücknahme nur an bestimmten Tagen möglich. Zudem sind viele Anlagefonds berechtigt, Rücknahmen in besonderen Situationen zu verweigern.

Strategisch betrachtet so, dass jeder Anlagefonds ein bestimmtes Anlagekonzept befolgt, wobei das Spektrum der Möglichkeiten unendlich breit ist. Unter den Aktienfonds gibt es unter anderem Länderfonds, Indexfonds, Wachstumsfonds, Value-Fonds, Dividendenfonds, Branchenfonds, Small-Cap-Fonds, Emerging-Market-Fonds und viele andere. Am hoffnungslos vielfältigen Obligationenmarkt ist das Spektrum natürlich noch breiter.

So gut wie alle Aktienfonds orientieren sich an einem Referenzindex, der auch als Benchmark („Messlatte“) bezeichnet wird. Ziel des aktiven Managements ist es, den Index zu übertreffen und so den Anlegern für ihr Geld einen Mehrwert zu bieten.

Warum eignen sich Anlagefonds für langfristige Investitionen?

Ein Anlagefonds nimmt Anlegerinnen und Anlegern die Mühe ab, sich um eine Vielzahl von Anlagen zu kümmern – er ist diversifiziert –, und sie profitieren bei einem aktiv gemanagten Fonds vom professionellen Know-how der Fondsmanager. Der Status als Sondervermögen macht zudem eine etwaige Einlagensicherung überflüssig. Ein Anlagefonds senkt also im Vergleich zur Anlage in Einzelaktien ohne Arbeitsaufwand das Risiko.

Das hat selbstverständlich seinen Preis, und dieser kann in dreierlei Gestalt auftreten. Alle Anlagefonds verlangen eine laufende Verwaltungsgebühr, die sich gewöhnlich im niedrigen einstelligen Prozentbereich des verwalteten Vermögens bewegt. Manche verlangen zusätzlich beim Anteilkauf einen Ausgabeaufschlag und/oder beim Anteilverkauf einen Rücknahmeabschlag, häufig um die 5 Prozent.

Stellt sich die Frage nach der Rendite. Einerseits ist es wahr, dass die Mehrzahl der Anlagefonds schlechter abschneidet als ihre jeweiligen Benchmarks. Andererseits trifft der bekannte Spruch über die vergangene Wertentwicklung, die angeblich keinen Hinweis auf die künftige Performance liefert, bei Anlagefonds nicht immer zu. Es gibt nämlich durchaus fähige Fondsmanager, die über viele Jahre ihre Benchmark schlagen, man muss sie bloss aus der Masse herausfinden.

Welche Arten von von Anlagefonds gibt es?

Wir beschränken uns in diesem Beitrag in erster Linie auf Aktienfonds, Obligationenfonds (auch „Anleihefonds“) und Strategiefonds (auch „Mischfonds“). Darüber hinaus gibt es noch Dachfonds, Immobilienfonds und diverse Sonder- und Mischformen der Hauptkategorien, zum Beispiel offene und geschlossene Fonds, Total-Return-Fonds und so weiter. Genaueres dazu und zu anderen Themen im Zusammenhang mit Anlagefonds können Sie im Kapitel „Fonds“ der BX plus Akademie erfahren.

An dieser Stelle möchten wir noch ganz kurz erklären, was ein Hedgefonds ist, weil dieses Thema seit Jahrzehnten in der Öffentlichkeit ein Dauerbrenner ist, an dem sich die Geister scheiden. Wobei die wenigsten wissen, worum es sich dabei überhaupt handelt. Der Name leitet sich von dem englischen Wort hedge ab, das in diesem Kontext nicht „Hecke“, sondern „Absicherung“ bedeutet. Konkret sind damit Sicherungsgeschäfte gemeint, die Derivate (beispielsweise Optionen) und Leerverkäufe beinhalten können.

Und genau wegen dieser Sicherungsgeschäfte sowie wegen der Möglichkeit, dank ihrer sowohl in steigenden als auch in fallenden Marktlagen Gewinn zu erzielen, sind Hedgefonds so umstritten. Denn diese Geschäfte lassen sich ebenso als potenziell brandgefährliche Renditehebel wie als ausgleichende Sicherheitsmassnahmen einsetzen.

Wer hat Anlagefonds erfunden?

Als Erfinder des Anlagefonds gilt der Kaufmann Abraham van Ketwich, der Ende des 18. Jahrhunderts in den Niederlanden im Auftrag von Kunden Geld in Wertpapiere investierte und seinen Anlagefonds nach dem Motto der Vereinigten Niederlande benannte, Einigkeit macht stark. Er legte die Mittel breit gestreut in Obligationen an, vorwiegend aus den Niederlanden und ihren überseeischen Kolonien.

Van Ketwich garantierte seinen Anlegern eine Jahresrendite von 4 Prozent und verlangte dafür eine Ausgabekommission von 0,5 Prozent sowie eine Verwaltungsgebühr von 0,2 Prozent – im Vergleich zu den heutigen Verhältnissen recht günstig! Als zweiter Anlagefonds der Welt wird derjenige der „West Cornwall Mines Investment Company“ betrachtet, der im Jahr 1836 in Grossbritannien aufgelegt wurde.

Der älteste bis heute existierende Anlagefonds der Welt ist der 1928 aufgelegte Pioneer Fund, der sich somit seinem hundertjährigen Jubiläum nähert. Mit einem solchen Superlativ kann die Schweiz zwar nicht aufwarten, doch immerhin besteht der UBS (CH) Equity Fund -Switzerland Sustainable P Fonds seit dem 23. Mai 1949 und nähert sich somit seinem 75. Geburtstag.

Ihrem grossen Nachbarn Deutschland ist die Schweiz damit um ein gutes Jahr voraus, denn der ebenfalls immer noch existierende Fondak wurde erst Ende Oktober 1950 aufgelegt.

Vorteile und Nachteile von Anlagefonds

Wie eingangs erwähnt, bieten Anlagefonds und in noch höherem Masse Strategiefonds Diversifikation und somit eine Senkung des Risikos. Wie ebenfalls erwähnt, kosten sie Gebühren, und das bedeutet, dass die rechnerische Rendite eines Anlagefonds erst dann dem Anleger eine reale Rendite beschert, wenn sie die prozentuale Summe der anfallenden Gebühren überschreitet.

Vorteile: Diversifizierung und aktives Management

Hier kommt es darauf an, womit man einen Anlagefonds vergleicht. Mit der selbstbestimmten Anlage in einzelnen Wertschriften oder mit anderen Produkten, die mehrere individuelle Anlagen zusammenfassen, im Aktienbereich vorzugsweise mit ETFs.

Gegenüber der individuellen Anlage bietet der Anlagefonds den Vorteil der Diversifizierung und der laufenden Neugewichtung („Rebalancing“) zu ihrer Aufrechterhaltung, um die man sich nicht selbst zu kümmern braucht. Von dem ebenfalls diversifizierten ETF unterscheidet sich der Anlagefonds durch das aktive Management, das allerdings sowohl ein Vorteil als auch ein Nachteil sein kann; doch gibt es für Anleger, die kein aktives Management wünschen, auch Indexfonds.

Gebührenlast als Nachteil

Ein Beispiel: von der langfristigen durchschnittlichen Jahresrendite des SMI in Höhe von rund 8 Prozent bleiben bei 2 Prozent Gebühren nur noch 6 Prozent übrig. Wenn man seine Fondsanteile nach einem Jahr verkaufen würde, dann würde ein Ausgabeaufschlag von 5 Prozent daher fast die gesamte Rendite aufzehren. Gleiches gilt für Rücknahmeabschläge. Hält man seine Anteile länger, nimmt die Belastung durch die Kosten für Ausgabe und Rücknahme nach und nach ab. Hinsichtlich der Kosten ist ein Anlagefonds also einem ETF mit Gebühren unterhalb von 1 Prozent deutlich unterlegen.

«Echte Diversifizierung» durch Strategiefonds

Mit Strategiefonds, die sowohl Aktien als auch Obligationen beinhalten, profitiert man von der klassischen Asset Allocation: Die Streuung über verschiedene Anlageklassen ist Studien zufolge bedeutsamer für den langfristigen Anlageerfolg (unter Berücksichtigung von Risiko und Rendite) als die Zusammensetzung innerhalb der einzelnen Klassen. Mit einem Strategie- beziehungsweise Mischfonds erspart man sich einen Teil der Aufteilung seines Vermögens auf die einzelnen Säulen der Geldanlage.

Mangelnde Kontrolle und Liquiditätsrisiko

Indem man Zuständigkeiten aufgibt, gibt man auch Kontrollmöglichkeiten auf und begibt sich in Abhängigkeiten. Man hat es bei einem Anlagefonds abgesehen von den allgemeinen Prospektrichtlinien nicht in der Hand, in welche Papiere investiert wird. Ausserdem kann der Fall eintreten, dass ein Anlagefonds die Rücknahme von Anteilen verweigern muss, weil ihm aufgrund zahlreicher Rücknahmeverlangen die liquiden Mittel für den Rückkauf fehlen. Alternativ kann der Anlagefonds in einem solchen Fall einen Teil seiner Anlagen flüssig machen, was ebenfalls nicht unbedingt im Interesse der Anleger liegt und in jedem Fall einen Kontrollverlust darstellt.

Aktuell: Fondshandel mit der BX Swiss

Seit Mitte September bietet die BX Swiss in Zusammenarbeit mit Julius Bär einen Sekundärmarkt für Anlagefonds mit Namen «Sponsored Funds». Das bedeutet, dass diese Produkte so problemlos und preisgenau an der Börse handelbar sind wie Aktien und andere einfache Wertpapiere. Hier ein paar ausgewählte Anlagefonds die bei der BX Swiss ohne Aufschläge handelbar sind:

An der BX Swiss gehandelte Anlagefonds

| Credit Suisse IF (CH) – Bond Switzerland AAA-BBB 1-5 Blue FCB | ISIN: CH0214975333 | Zum Anlagefonds |

| FKB (CH) Equity Switzerland | ISIN: CH0306979631 | Zum Anlagefonds |

| Format – Aktien Schweiz mittlere & kleine Firmen AC | ISIN: CH0529229665 | Zum Anlagefonds |

| LUKB Expert Bausteinfonds – Aktien Nordamerika PD | ISIN: CH0352060476 | Zum Anlagefonds |

| Pictet SICAV – Japan Index PC | ISIN: LU0148536690 | Zum Anlagefonds |

Dabei übernimmt die Bank Julius Bär bei rund 50 Produkten von mehr als 15 Anbietern die Funktion des Marketmakers: Sie sorgt für einen liquiden Handel, der auch die Möglichkeit beinhaltet, Preislimits zu setzen. Das ist aber nur der Anfang. Geplant ist nämlich, das Produktangebot in diesem Segment nachhaltig zu erweitern, damit Anleger Anlagefonds mit allen Vorteilen des regulierten Handels kaufen und verkaufen können.

Weshalb dieses Angebot für Anleger spannend ist und welche Rolle Julius Bär dabei einnimmt, erfahren Sie im Experteninterview von Oliver Heusser, Head Funds Secondary, Bank Julius Bär & Co. AG mit Matthias Müller von der BX Swiss AG.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenPRESSEMITTEILUNG