Von Marco Ludescher, Dr. Blumer & Partner Vermögensverwaltung Zürich AG

Vorläufig überwundene Bankenkrise in den USA, selektive Schwächen und Immobilienblasen in Europa bei anziehender US-Konjunktur, hohe Energiepreise und eine veränderte Situation in China, das sind die prägenden Schlagworte des grossen Ganzen an den Kapitalmärkten. Darüber diskutierte David Kunz von der BX Swiss im Experten-Interview mit Marco Ludescher, Leiter Asset Management bei Dr. Blumer & Partner Vermögensverwaltung in Zürich.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr Informationen- US-Bankenkrise: aufgeschoben, doch nicht aufgehoben

- Blick auf den Aktienmarkt

- Sollte man KI- Aktien jetzt noch kaufen?

- Die US-Konjunktur

- „Soft Landing“ mehr als zweifelhaft

- Die Entwicklung in Europa

- Der „kranke Mann Europas“

- Die europäischen Aktienmärkte sind trotzdem gut gelaufen

- Veränderte Lage in China

- Fazit

US-Bankenkrise: aufgeschoben, doch nicht aufgehoben

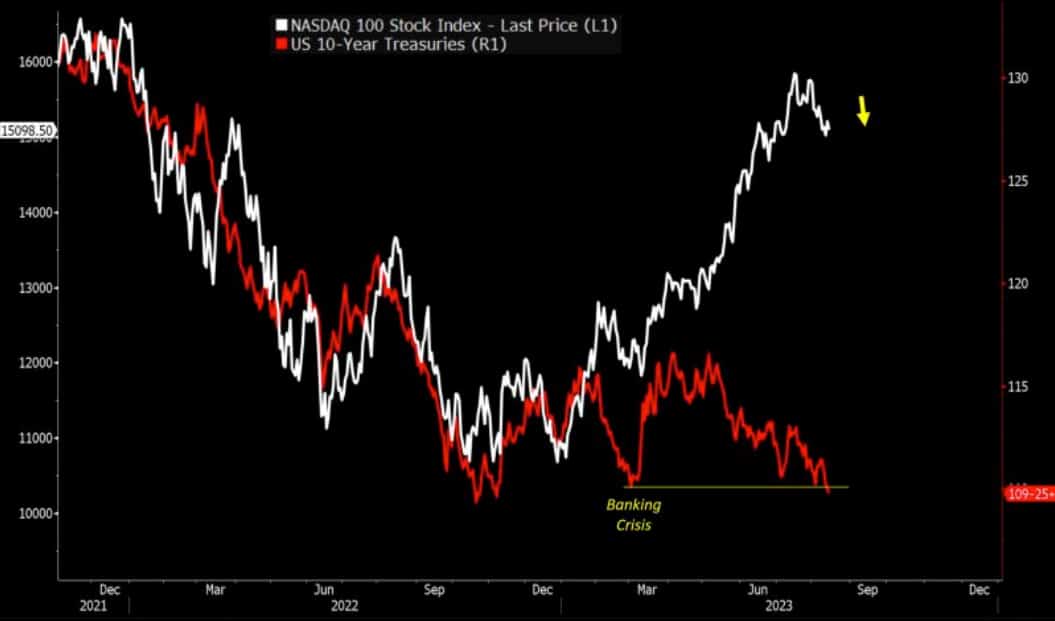

Wie auf dem Chart zu erkennen, haben sich die Zinsen (hier rot, steigende Zinsen bedeuten fallende Preise für Festzinspapiere) nach einer kurzen Gegenbewegung wieder auf dem Vorkrisenniveau eingependelt – im Chart ist die invers zu den Zinsen verlaufende Preisentwicklung von Festzinspapieren rot dargestellt. Die Lösung der US-Fed (= die Abkürzung für das Federal Reserve System, das Zentralbanksystem der Vereinigten Staaten, lautet im Folgenden ‚Fed‘) war, dass die Banken ihre Festzinspapiere, obwohl sie am Markt mit Abschlägen von 20 bis 40 Prozent gehandelt wurden, zur 100-prozentigen Bewertung bei der Fed hinterlegen konnten, dafür allerdings circa 5 Prozent Zinsen zahlen müssen. Die Hilfsaktion wurde auf ein Jahr ausgelegt – also kommt das Thema spätestens im nächsten Frühjahr wieder auf den Tisch. Sollten bis dahin die Zinsen nicht deutlich tiefer sein, wird die Fed das Hilfsprogramm wohl oder übel verlängern müssen. Das ist aber nur ein Teil der Probleme der Banken, denn sie leiden gleichzeitig noch unter Mittelabflüssen, unter den Problemen am Markt für gewerbliche Immobilien und generell unter steigenden Kreditausfällen.

Blick auf den Aktienmarkt

Im gleichen Chart weiss dargestellt sehen wir den Nasdaq 100, der sich blendend entwickelte und auch von den Bankenpleiten nicht gestoppt werden konnte. Genaueres Hinsehen zeigt aber, dass eigentlich nur die „Glorreichen 7“ (KI-Werte wie Nvidia, Microsoft etc.) den ganzen Markt hochgezogen haben. Ohne sie wäre der S&P 500 nur knapp im Plus. Eine gesunde Marktbreite sieht anders aus. Im Chart ebenfalls zu erkennen ist die Entkoppelung des Rentenmarkts vom Aktienmarkt. Diese Entkoppelung startete genau mit der Rettungsaktion der Fed für die Banken. Im Allgemeinen laufen Aktien- und Rentenmarkt ja parallel zueinander, höhere Zinsen bedeuten höhere Kapitalkosten für die Unternehmen und vice versa.

Gleichzeitig versucht die Notenbank, mit Zinsanhebungen die Konjunktur zu dämpfen, um der Inflation Herr zu werden. Somit stehen die Unternehmen auch hier im Gegenwind. Einer der beiden Märkte liegt also falsch, entweder der Rentenmarkt oder der Aktienmarkt. Der Markt meint, die Zinsen würden bald sinken, und die Aktienparty geht weiter. Die Fed sagt nun allerdings, dass die Zinsen länger hoch bleiben werden. Ein ähnliches Bild sehen wir im Vergleich des Nebenwerte-Index Russell 2000 mit den High-yield Bonds (Festzinsanleihen von Schuldnern mit niedrigerer Bonität). Zwischen diesen beiden Märkten sehen wir praktisch eine identische Entkoppelung.

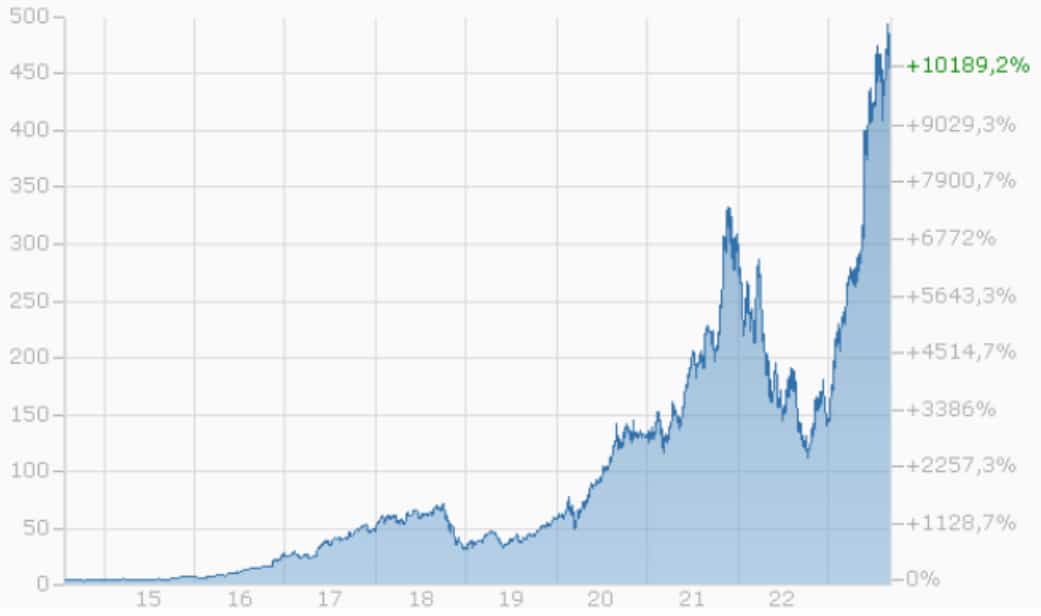

Die Zauberformel für diese massiven Kursanstiege heisst KI (Künstliche Intelligenz). Je mehr dieser Begriff von den Firmen und den Analysten erwähnt wurde, desto höher stiegen die Kurse von Meta (Facebook), Alphabet (Google), Microsoft, Nvidia und Co. So erhöhte sich beim Chip-Hersteller Nvidia der Kurs auf Jahressicht um knapp 250 Prozent. Allerdings konnte noch keiner der Konzerne erklären, wie er damit Geld verdienen will. Palantir zum Beispiel enttäuschte mit den Zahlen zum 2. Quartal. Das Ganze erinnert an die Dotcom-Blase zur Jahrtausendwende. Auch damals brauchten Firmen nur den Begriff „Internet“ zu erwähnen, um die Kurse steigen zu lassen. Von den damals 40 grössten Firmen haben nur drei überlebt. Amazon ist so ein Beispiel, doch auch dieses Unternehmen musste damals über 90 Prozent Kursverluste hinnehmen.

Sollte man KI- Aktien jetzt noch kaufen?

Die KI- Aktien können natürlich durchaus noch weiter steigen. Niemand weiss, wie lange so eine Rally geht. Ich würde eher vom Kauf abraten und denke, dass man diese Aktien in Zukunft wieder günstiger bekommt. Für eine Nvidia-Aktie zahlt man aktuell den 40-fachen Jahresumsatz, bei einem Kurs-Gewinn-Verhältnis von knapp 260. Und, nebenbei erwähnt: Der Chef hat gerade für 42 Millionen US-Dollar Aktien verkauft! Da ist viel Zukunftserwartung eingepreist.

Das eindrücklichste Beispiel für zu viel Zukunftserwartung ist Qualcomm. Die Designfirma für Mobilfunk-Chips wurde auf dem Peak im Dezember 1999 zum 278-Fachen ihres Gewinns gehandelt. Obwohl das Unternehmen seine Gewinne in der Folge um das 60-Fache steigern konnte, war die Qualcomm-Aktie ein Flop. 14 Jahre lang war sie „unter Wasser“, und bis heute beträgt der Gesamtertrag nur 88 Prozent. Der S&P 500 Index stieg im gleichen Zeitraum um 305 Prozent. Der Optimismus bezüglich Qualcomms Zukunft war also berechtigt, doch der Aktienpreis zu hoch – eine klare Warnung für die Fans von Nvidia und Co.

Technologie-Aktien sind von Natur aus unbeständig. Die viel zitierten Disruptoren sind selbst auch sehr anfällig für Disruption durch neue Konkurrenten, man denke beispielsweise an IBM. Sun Microsystems und AOL verschwanden ganz von der Bildfläche. Die grossen späteren Tech-Gewinner wie Google oder Facebook waren im Jahr 2000 noch gar nicht an der Börse. Amazon und Apple gab es zwar schon, beide waren aber relativ klein und nicht unter den Top Ten in Sachen Marktkapitalisierung.

Die US-Konjunktur

Grundsätzlich müssen wir anerkennen, dass die Wirtschaft in den USA deutlich besser läuft als in Europa oder in China. Zum einen haben die Amerikaner wieder einmal die bessere Geldpolitik gemacht und schneller auf die steigende Inflation reagiert. Zum anderen versucht die Politik, die Wirtschaft mit Förderungen und Subventionen, den sogenannten Bidenomics, zu pushen. Im Gegensatz dazu scheint man in Europa eher zu versuchen, alles abzuschalten oder zu verbieten, den Bürokratie-Irrsinn zu verstärken und sich auf Nebenschauplätzen wie Gender auszutoben. Auch in China zeigt die Wirtschaft Schwäche und muss wohl erst das Problem der Immobilienblase lösen, die als geplatzt bezeichnet werden kann.

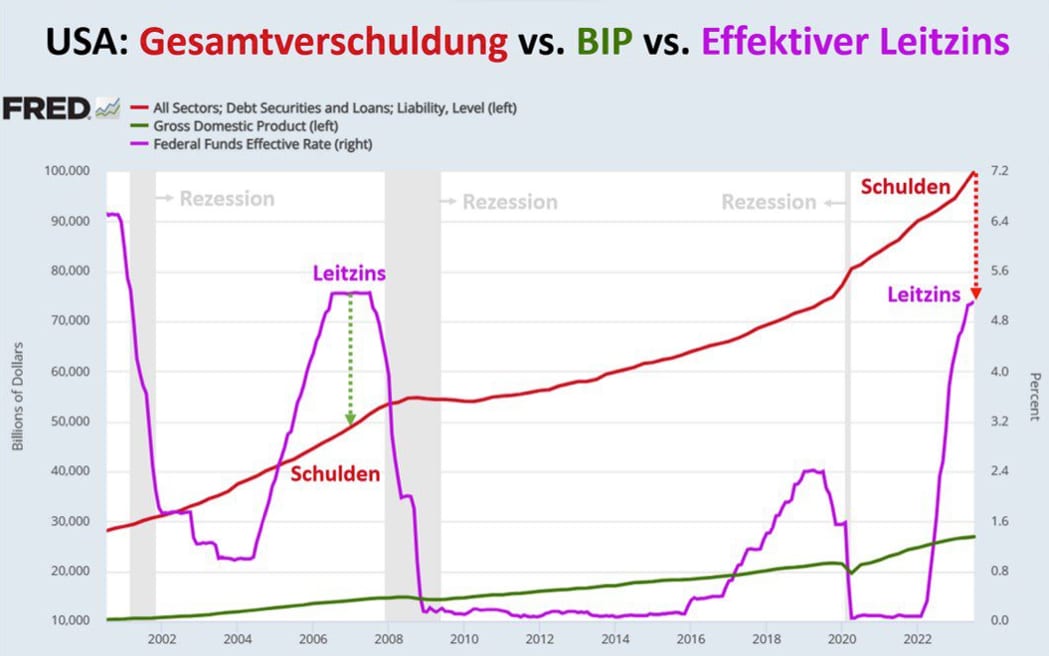

Auch hier haben wir einen schönen Chart, der die Lage verdeutlicht. In Rot ist die Gesamtverschuldung der USA (Staat, Unternehmen und Privathaushalte) in einem deutlich ansteigenden Trend zu sehen, der seit der Pandemie sogar noch an Geschwindigkeit zunimmt. In Grün sehen wir die Entwicklung des BIPs (Bruttoinlandsprodukt) der USA, das der Entwicklung der Verschuldung deutlich hinterherhinkt. Der Plan war ja, durch eine geduldete, überschaubare Inflation die Verschuldung zu entwerten. Die erhöhte Schuldenaufnahme, um die Wirtschaft zu stützen und anzukurbeln, konterkariert dieses Vorhaben natürlich.

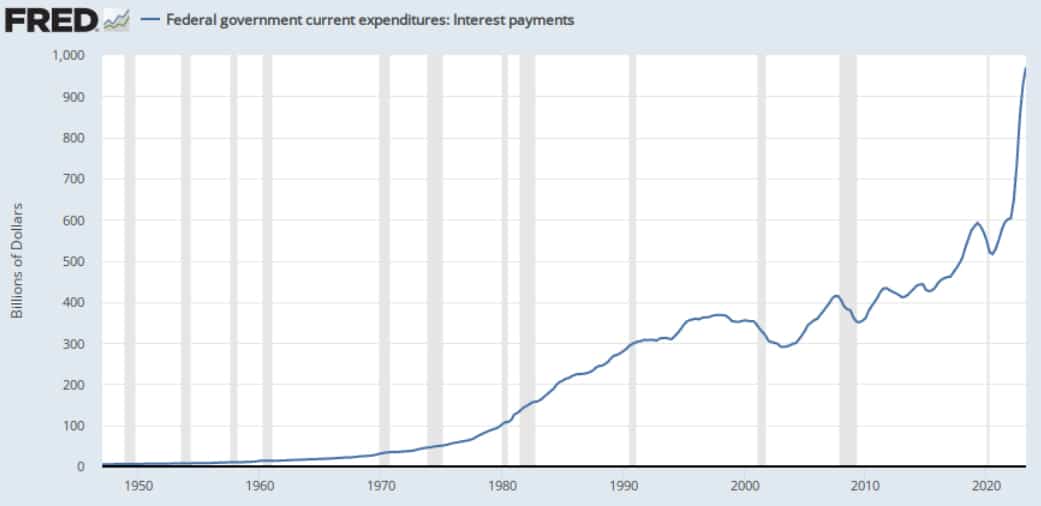

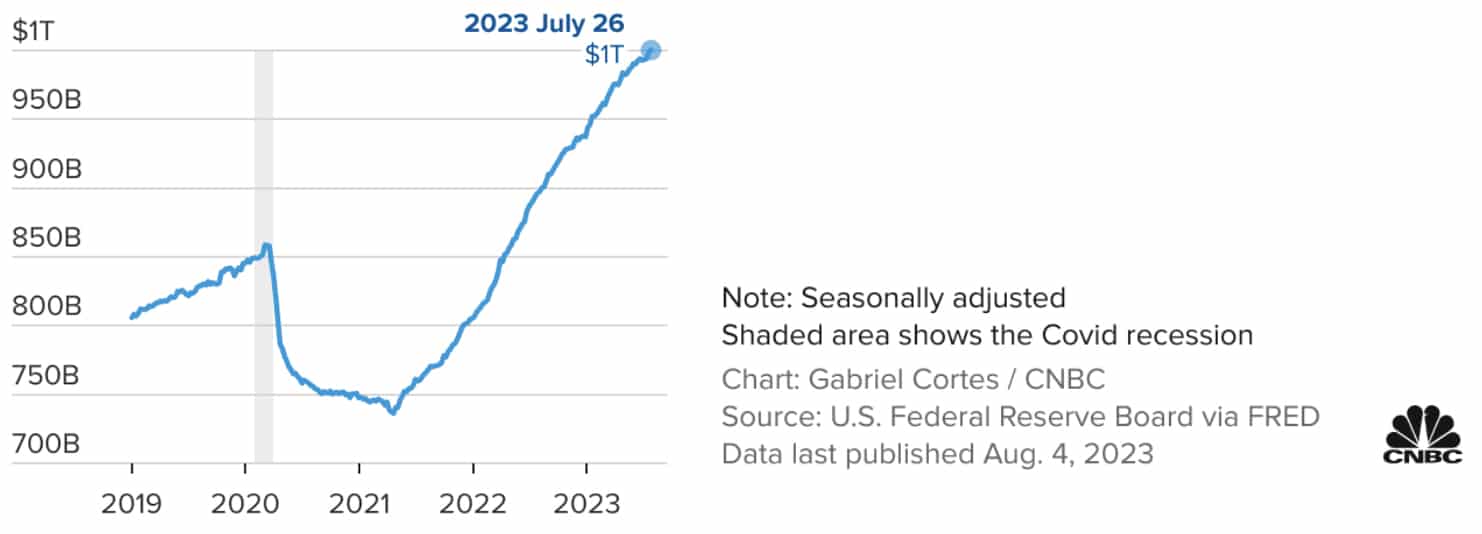

Und jetzt kommt noch der Faktor der innert kürzester Zeit von 0 auf über 5 Prozent steigenden Zinsen (rosa) dazu. In Zeiten von Nullzinsen ist das Schuldenmachen kein Problem. So erklärte uns US-Finanzministerin Janet Yellen vor etwa einem Jahr noch, dass Schulden kein Problem seien, da sie ja nichts kosten. Unterdessen nähert sich die USA der Schwelle von 1 Billion Dollar, die allein an Zinsen auf Staatsschulden bezahlt werden müssen. Das entspricht knapp 4 Prozent vom BIP und fast 20 Prozent der kompletten Staatseinnahmen. Tendenz steigend, weil in den nächsten Jahren Milliarden an Schulden zurückgezahlt und zu höheren Kosten wieder aufgenommen werden müssen.

Nun stellt sich zwangsläufig die Frage, wie lange das so weitergehen kann. Die USA brauchten 209 Jahre, um die ersten 1.8 Billionen US-Dollar an Schulden aufzunehmen. Jetzt wurde diese Netto-Neuverschuldung innerhalb von nur 2 Monaten erreicht – seit Aussetzung der US-Schuldenobergrenze am 2. Juni 2023. Bis Ende des Jahres sollen weitere 1.6 Billionen US-Dollar hinzukommen. Das wären dann gut 15 Prozent Neuverschuldung in einem Jahr.

Dummerweise fallen aber die Steuereinnahmen, was a) die florierende Wirtschaft infrage stellt und b) das Problem der Finanzierbarkeit noch verschärft. Seit Jahresbeginn stieg die US-Gesamtverschuldung (öffentliche und private Haushalte sowie Unternehmen) von netto 96.5 Billionen US-Dollar auf aktuell 101.6 Billionen US- Dollar (per Ende Juli). Das ist ein Plus von 5.1 Billionen US-Dollar beziehungsweise 33.6 Prozent des BIPs in 7 Monaten (Quelle: US-Notenbank Federal Reserve).

„Soft Landing“ mehr als zweifelhaft

Der Begriff «Soft Landing» beschreibt eine Phase in der wirtschaftlichen Entwicklung eines Landes, in der es nach einer Phase starken Wachstums nicht zu einer plötzlichen Rezession kommt. Stattdessen setzt sich das Wirtschaftswachstum moderat fort und bleibt über einen längeren Zeitraum stabil. Gegen ein „Soft Landing“ sprechen verschiedene Faktoren:

1. Die Stimulus-Checks der Amerikaner sind weitgehend aufgebraucht.

2. Konsumenten nutzen ihre Kreditkarten am Limit (bei Zinskosten über 20 Prozent).

3. Rückzahlung von Studentendarlehen (40 Millionen Amerikaner, jeweils circa 400 Dollar pro Monat).

4. US-Amerikaner beleihen ihre Altersvorsorge, um ihren Konsum aufrechtzuerhalten.

5. Die Banken schränken die Kreditvergabe ein (höhere Anforderungen wie Sicherheiten, Einkommen, Bonität etc.).

6. Die Kosten für Häuser steigen weiter (Zinsen, Versicherungen, Steuern etc.).

7. Gewerbeimmobilien werden mit Discounts von bis zu 75 Prozent verschleudert. Im August wurden 84 Prozent der Gewerbeimmobilien-Kredite entweder verlängert oder gerieten in Verzug – nur 16 Prozent wurden normal gezahlt!

8. Abstufung des Ratings vieler Banken in den USA (die Fed selber spricht von 700 Regionalbanken mit mehr als 50 Prozent Verlust des Eigenkapitals).

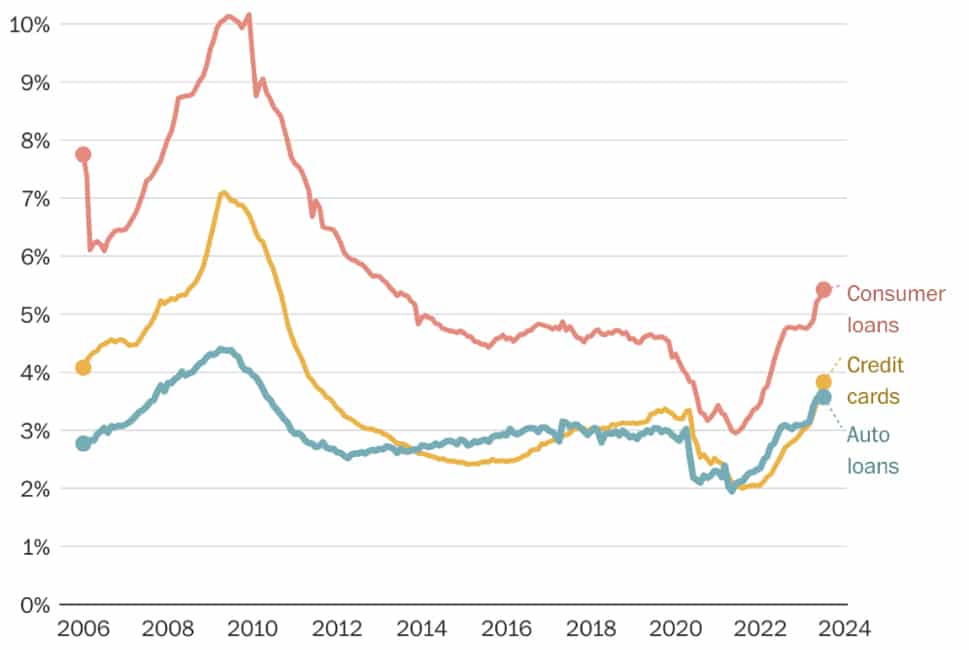

9. Anstieg der Kreditausfälle (Unternehmen, Kreditkarten, Auto- und Konsumkredite).

10. Die Auswirkungen von Zinsanhebungen schlagen erst nach 12 bis 18 Monaten durch.

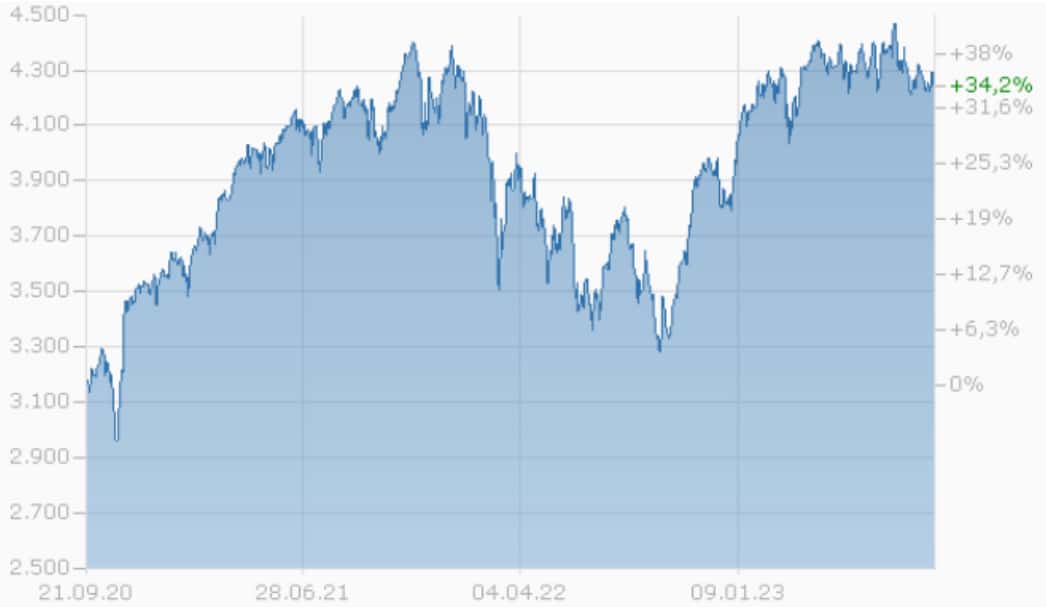

Weekly totals of all credit cards and other revolving loans at U.S. commercial banks. Quelle: U.S. Federal Reserve Board (FRED)

Delinquencies on auto loans, credit cards and consumer loans are at their highest levels in a decade. Experts say they could rise even higher. Quelle: Equifax/Moody's Analytics

Dazu kommen ausserdem noch die drei D: Demografie, Deglobalisierung und Dekarbonisierung …

Und ob sich die USA noch lange von den schwachen Wirtschaftsentwicklungen in Europa und China abkoppeln können, ist auch fragwürdig.

Die Entwicklung in Europa

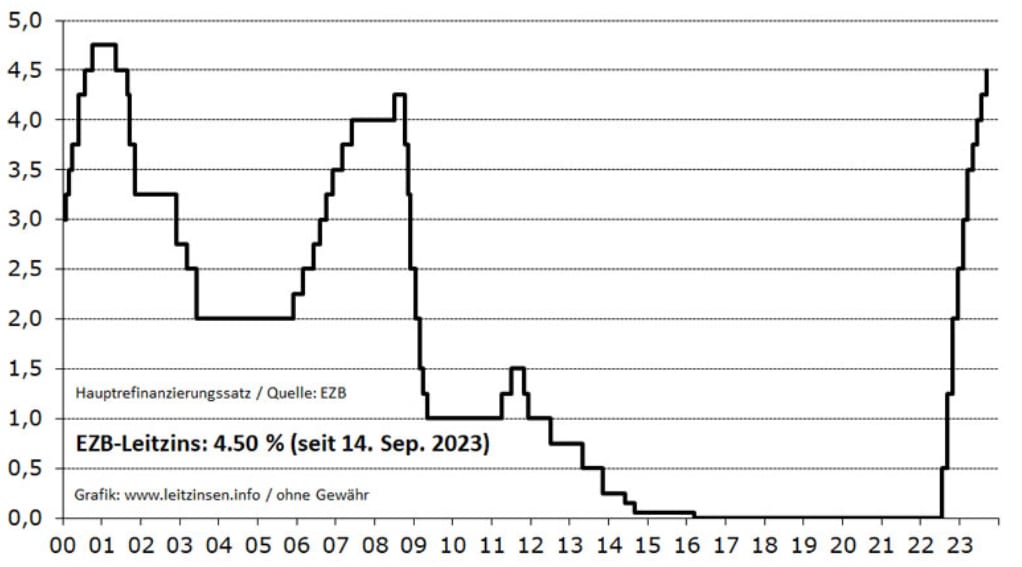

In Europa sieht die Situation deutlich bescheidener aus. Erst letzte Woche hat die europäische Notenbank EZB den Leitzins erneut um 0.25 Prozent auf 4.5 Prozent angehoben.

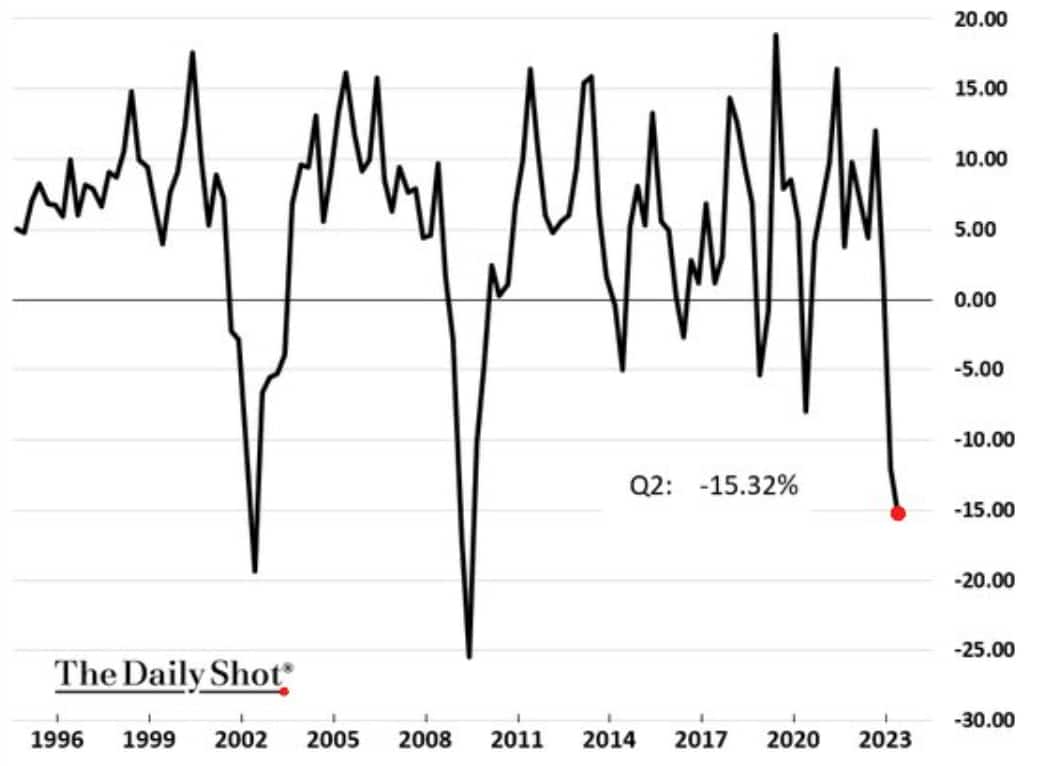

Die EZB würgt die Kreditnachfrage in der Eurozone ab – was auch das erklärte Ziel ist, um die Inflation einzudämmen, die immer noch über 6 Prozent liegt. Die Kreditnachfrage von Firmen und Haushalten sank im zweiten Quartal im Vergleich zum Vorjahresquartal um sage und schreibe 42 Prozent. Das ist der grösste Rückgang, seit diese Daten erhoben werden (seit 2003).

Die hohen Zinsen schaden vor allem dem Immobilienmarkt. In Schweden sehen wir einen Crash, zwei Drittel aller Neubauten wurden storniert. Jahrelang ging es mit den Preisen für Immobilien nach oben, weil die Zinsen bei null lagen. Wenn es keine Zinsen gibt – das zeigt die Wirtschaftsgeschichte –, steigen die Vermögenspreise, wie eben die von Immobilien. In Schweden hatte man sich derart an immer weiter steigende Immobilienpreise gewöhnt, dass die kreditgebenden Banken von den Käufern fast keine Sicherheiten und nur geringe Zinszahlungen verlangten. Eine Tilgung der Kredite wurde nicht einmal eingeplant, denn die Preise stiegen doch von Jahr zu Jahr, was die Immobilie als Sicherheit für die Banken immer werthaltiger machte, sodass eine Tilgung überflüssig erschien. Dann aber stiegen die Zinsen, und das Kartenhaus brach zusammen. Die Zahl der Baubeginne in Schweden ist in der ersten Jahreshälfte gegenüber dem Vorjahreszeitraum um 57 Prozent zurückgegangen, und die Anzahl der insolventen Baufirmen steigt auf Rekordwerte.

Deutschland bietet ein ähnliches Bild. Auch hier sehen wir rückläufige Baugenehmigungen (im August -32 Prozent zum Vorjahresmonat) und Baufinanzierungen sowie zahlreiche Pleiten von Projektentwicklern aufgrund zu hoher Baukosten und Bauzinsen. Dies sollte vor allem den Besitzern von Immobilienfonds, die von deutschen Banken gerne in die Portfolios von Kunden gelegt werden, zu denken geben. Noch haben erst wenige Immobilienfonds die Bewertung angepasst, hier dürfte daher noch eine Korrektur folgen.

Nehmen wir die Adler Group als Beispiel, die im 2. Quartal ihr Portfolio massiv abgewertet hat und kürzlich gezwungen war, Bestände unter Wert zu verkaufen, um das Überleben zu sichern.

Darüber hinaus plant Adler, bis zu 191 Millionen Euro von Investoren zu einem Zinssatz von 21 Prozent aufzunehmen, um ausstehende Wandelanleihen zurückzukaufen. Der kriselnde Wohnbaukonzern muss seine relative Verschuldung reduzieren und neue Mittel beschaffen, um eine Anfang des Jahres mit Gläubigern vereinbarte Finanzierung zurückzuzahlen. In der vergangenen Woche hatte Adler bereits ein Berliner Entwicklungsprojekt und ein Portfolio in Mannheim verkauft, das mit einem Abschlag von 10 Prozent den Besitzer wechselte. Der Milliardenabschreiber auf dem Portfolio von Aroundtown zeigt, dass dies kein Einzelfall ist.

Der „kranke Mann Europas“

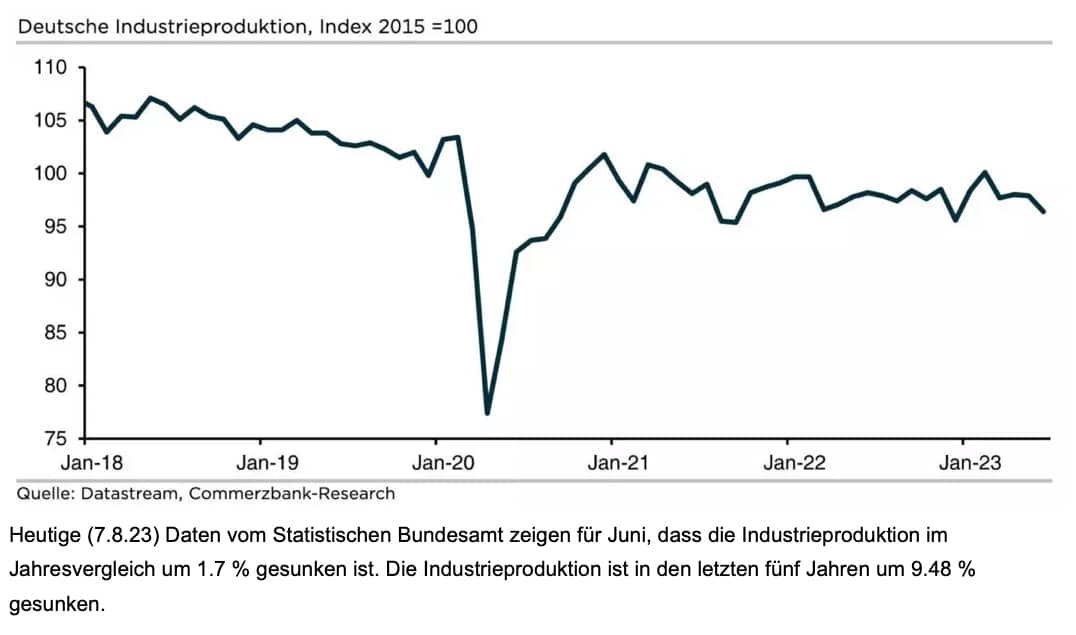

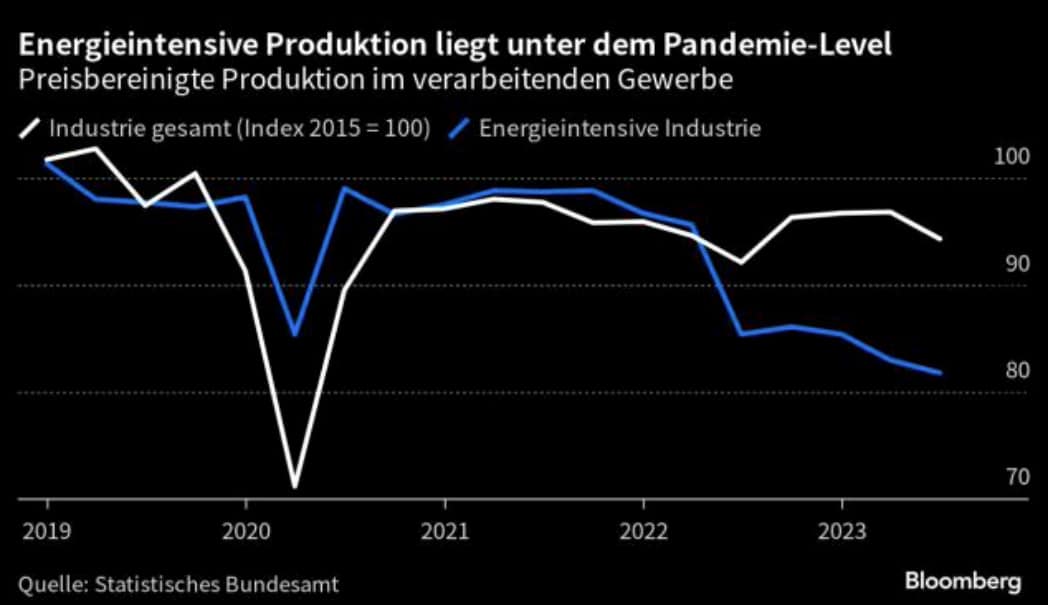

Die deutsche Industrieproduktion entwickelt sich seit 2018 deutlich schlechter als im Euroraum ohne Deutschland. Die Aussicht auf anhaltend höhere Strom- und sonstige Energiepreise verspricht keine Besserung. Dank der tieferen Rohstoffpreise, vor allem Erdgas, sollte immerhin ein erneutes Defizit verhindert werden können.

Die Umsätze der deutsche Chemie-Industrie sanken im ersten Halbjahr um 16.5 Prozent. Der BASF-Umsatz sank im 2 Quartal im Jahresvergleich von 22.97 auf 17.31 Milliarden Euro. Der Gewinn sank von 3.4 auf 1.9 Milliarden Euro. Auch der Jahresausblick wurde stark reduziert.

Im Chart erkennt man die gedämpfte Gasnachfrage in Deutschland. Wirtschaftsminister Robert Habeck erklärt das mit erhöhter Effizienz und grünerer Produktion. In der Realität war Gas einfach zu teuer, und auch heute bei wieder niedrigen Preisen bleibt viel an energieintensiver Produktion heruntergefahren. Dazu wanderte Produktion ins Ausland ab. Ein trauriger Erfolg. Denn die Energie wird jetzt anderswo verbraucht, und die Jobs und die Wertschöpfung sind auch anderswo. In Deutschland, der grössten Volkswirtschaft Europas, die stark von ihrer Industrie abhängig ist, sank die Industrieproduktion im Juli im Monatsvergleich um 0.8 Prozent. Die energieintensive Produktion in Deutschland stürzte im Jahresvergleich sogar um 11.4 Prozent ab. Die schwache Gasnachfrage signalisiert, dass sich die Industrie bis heute in einer Krise befindet. Gemäss Umfragen erwägen 32 Prozent aller deutschen Industrieunternehmen eine Verlagerung der Produktion ins Ausland.

Fehlende Neuaufträge lassen auch die Produktion im Maschinenbau schrumpfen. Der Branchenverband sieht die Produktion in diesem Jahr wie auch 2024 um mindestens je 2 Prozent sinken.

Die Autoindustrie beklagt ebenfalls massive Probleme. So kämpft beispielsweise VW wegen mangelnder Konkurrenzfähigkeit mit sinkenden Marktanteilen in China. Auch andernorts schwächelt die Nachfrage. Nun hat der Konzern Produktionslinien im E-Auto-Bereich stillgelegt und will Arbeitskräfte abbauen. Hier eilt nun die EU zu Hilfe und will nach dem fulminanten Auftritt der chinesischen Hersteller bei der IAA in München diese mit Strafzöllen belegen, um Marktverwerfungen zu vermeiden und die Wettbewerbsfähigkeit ihrer Automobilindustrie mit 14 Millionen Jobs – das sind immerhin 6.1 Prozent aller Arbeitsstellen in der EU – zu sichern. Dass man diese Verwerfungen mit einer nicht wirklich sinnvollen Energiepolitik und daraus folgenden hohen Energie- und Strompreisen selber zu verantworten hat, lässt man in Brüssel ausser Acht.

Nun tobt in Deutschland die Debatte, ob der Strompreis für die Industrie subventioniert werden soll. Herr Habeck hat sich dafür mit drastischen Worten eingesetzt und dabei vor einer Abwanderung der Industrie gewarnt.

„Das ist Geld, das wir leihen, also Schulden, die wir machen. Deshalb kann ich verstehen, dass der Finanzminister skeptisch ist. Aber es geht darum: Entweder wir machen keine Schulden oder wir haben keine Industrie mehr. Und ich plädiere dafür, dass wir uns für die Industrie entscheiden.“

Da warnt also ein Wirtschaftsminister, der sich für die Abschaltung einer wichtigen Stromquelle eingesetzt hat, vor der Abwanderung der deutschen Industrie aufgrund zu hoher Strompreise – deswegen seien diese Strompreise mit Milliarden-Subventionen doch bitte vom deutschen Steuerzahler zu bezahlen!

Dazu passend die Aussage vom Chef von Stihl (Motorsägen und Gartengeräte aller Art mit Produktionen unter anderem in Deutschland und der Schweiz), man überlege sich, Produktion aus Deutschland in die Schweiz zu verlegen. Das wäre trotz höherer Arbeitskosten billiger!

Die europäischen Aktienmärkte sind trotzdem gut gelaufen

Hier müssen wir differenzieren. Grosse, weltweit tätige Unternehmen konnten die Kursverluste, die wir im letzten Jahr gesehen haben, wieder aufholen. Diese haben mehr Marktmacht und können allenfalls auch Produktion und Standorte schneller anpassen sowie ihre Mehrkosten an die Kunden weitergeben. Natürlich profitierten die Aktien auch von der Euphorie an den Märkten. Anders sieht es bei mittelgrossen und kleineren an der Börse gelisteten Titeln aus. Diese sind in weniger gehypten Branchen unterwegs und kämpfen mit den regional vorherrschenden Problemen und dem Kaufkraftverlust der Konsumenten. Generell müssen wir sagen, dass Europäische Aktien bedeutend günstiger sind als ihre amerikanischen Pendants.

Veränderte Lage in China

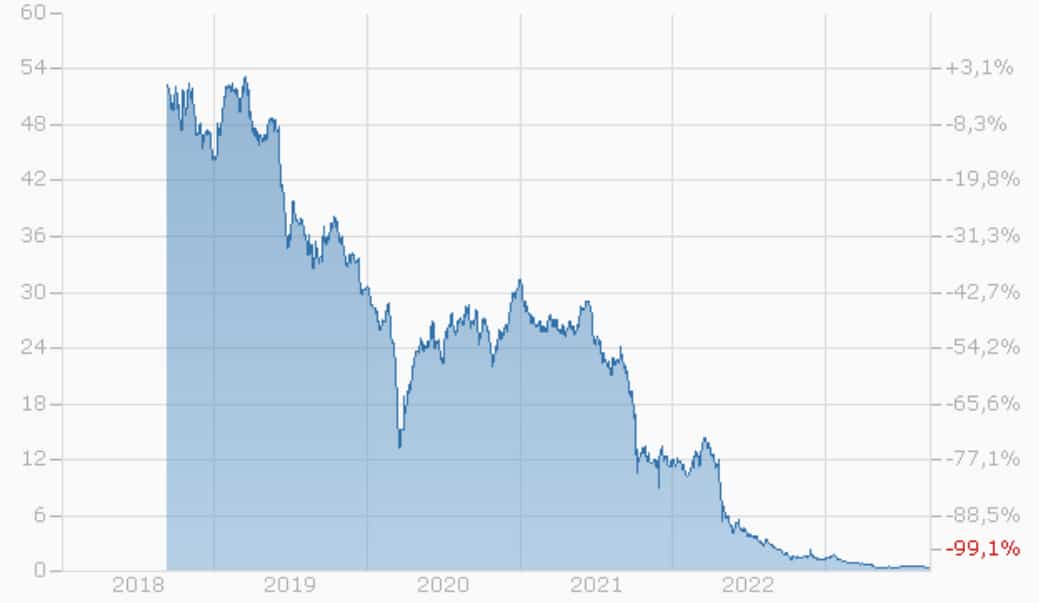

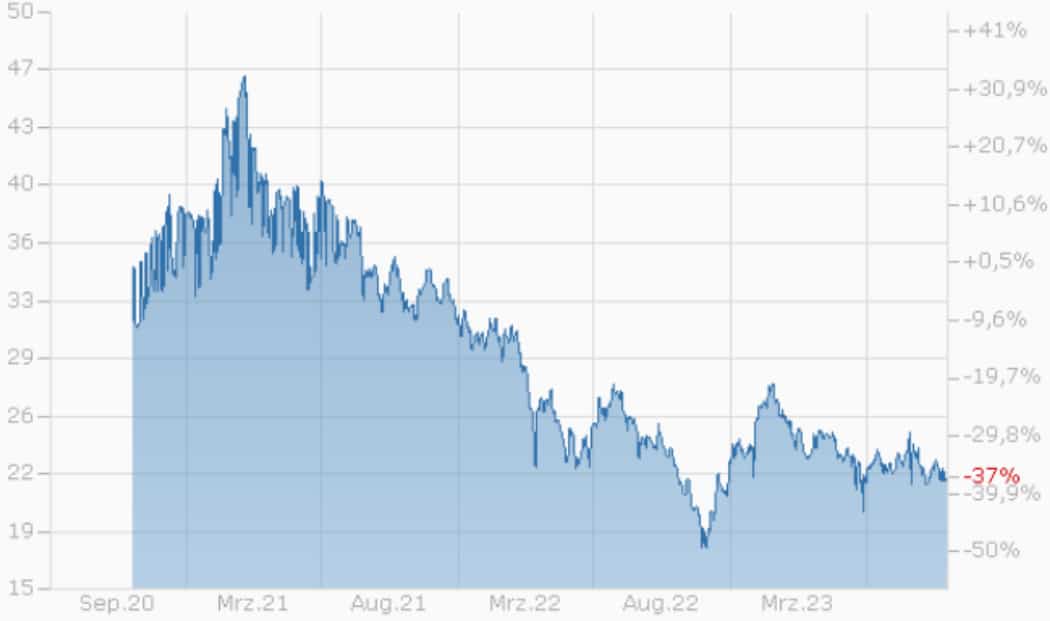

Letztes Mal hiess es an dieser Stelle, China sei nicht investierbar. In China investierte Anleger sollten auf eine Erholung warten und dann lieber aussteigen. Wie wir im Chart (Franklin FTSE China UCITS ETF) erkennen können, hat diese Erholung inzwischen tatsächlich stattgefunden, ehe die Kurse wieder nach unten tendierten. Die internationalen Anleger ziehen immer mehr Geld aus China ab, was vor allem mit der dortigen Politik zusammenhängt. An erster Stelle steht hier der Taiwan-Konflikt und damit einhergehend die Befürchtung der Anleger, in ein Szenario wie in Russland zu geraten, wo Aktien aufgrund von Sanktionen wertlos wurden. Ebenfalls missfällt den Anlegern, dass sich die chinesische Regierung immer mehr in die Geschäfte der chinesischen Unternehmen einmischt. Dazu kommen noch „freiwillige“ Sondersteuern für die grossen Tech-Firmen oder Änderungen von Regularien, die den Firmen das unerwünschte Geschäftsmodell einschränken oder ganz verbieten. Es gibt beispielsweise Verbote von Online-Schulen und bei Online-Spielen Einschränkungen der täglichen Nutzungsdauer.

Nehmen wir Ali Baba als Beispiel. Die haben ein ähnliches Geschäftsmodell wie Amazon, die Aktie kostet aber nur einen Bruchteil davon, obwohl das Unternehmen sehr gute Gewinne macht. Wäre Ali Baba ein US-Konzern, wäre es an der Börse wohl das Doppelte bis Dreifache wert. Aber die Anleger wollen kein Risiko eingehen.

Das grosse Problem in China ist weiterhin die geplatzte Immobilienblase. Der grösste chinesische Immobilienkonzern Country Garden meldete für das erste Halbjahr einen Verlust von 6.5 Milliarden US-Dollar. Die Überlebensfähigkeit des Unternehmens ist infrage gestellt, und Anleihen und Schuldtitel mussten gestundet oder verlängert werden. Erst vor wenigen Tagen meldete mit Sunac (Nr. 16 der grössten chinesischen Immobilienprojektierer) nach Evergrande (Nr. 4) bereits der zweite Immobilienkonzern in New York Insolvenz an. In New York deshalb, weil diese Konzerne auch in den USA Anleihen emittiert haben. Die Krise im chinesischen Immobilienmarkt schwappt also auch in den Westen über. Und wir dürfen nicht vergessen, dass der chinesische Immobilienmarkt mit 62 Billionen US-Dollar die grösste Asset-Klasse der Welt ist.

Diese Probleme lasten auch auf der chinesischen Wirtschaft, die trotz Aufhebung des Lockdowns Ende 2022 nicht richtig in Fahrt kommt und zum Teil sogar schlechter läuft als noch während des Lockdowns. Die Regierung versucht das zwar zu vertuschen, indem sie negative Presse zur Wirtschaft verbietet und statistische Daten einfach nicht mehr veröffentlicht. So geschehen mit der Jugendarbeitslosigkeit, die zuletzt bei mehr als 20 Prozent lag.

Fazit

Angesichts dieser durchwachsenen Lage bleibt Anlegerinnen und Anlegern die Wahl, sich entweder zurückzuhalten und bessere Zeiten abzuwarten, oder aber einen Blick über den Tellerrand zu wagen und Märkte abseits des konservativen Mainstreams ins Auge zu fassen. Beispiele wären etwa die Rohstoffmärkte oder der brasilianische Markt.

Weitere Beiträge von Marco Ludescher

13.03.2023

Zinsen, Inflation und Wirtschaftssorgen – worauf müssen Anlegerinnen und Anleger nun achten?

Am 03.03.2022 sprach David Kunz von der BX Swiss mit Marco Ludescher, Leiter Asset Management bei Dr. Blumer & Partner Vermögensverwaltung in Zürich, über Inflation, Zinsen und deren Auswirkungen auf die globale Wirtschaft.

10.11.2022

Kollateralschäden durch verfehlte Geldpolitik

Am 27.10.2022 sprach David Kunz von der BX Swiss AG mit Marco Ludescher, Leiter Asset Management bei Dr. Blumer & Partner Vermögensverwaltung in Zürich, über die Geschehnisse der vergangenen Monate an den Finanzmärkten und die Aussichten in den verschiedenen Märkten.