Der Jahreswechsel bietet die ideale Gelegenheit, nicht nur persönliche Bilanzen zu ziehen, sondern auch einen Blick auf die Entwicklungen im Bereich der Geldanlage zu werfen. Angesichts der aktuellen Nachrichtenlage gewinnt diese Reflexion zusätzlich an Bedeutung. In unserem neuesten Blogbeitrag haben wir unsere Finanz-Experten befragt, um Ihnen einen umfassenden Einblick in den Ausblick für das Börsenjahr 2024 zu geben.

Erfahren Sie alles Wissenswerte über die Prognosen, ergänzt durch ein kurzes Fazit und Rückblick auf das Börsenjahr 2023 – kompakt auf einer Seite zusammengefasst.

- Jahresausblick 2024 mit Robert Halver

- Zinssenkungen und Konjunkturerholung als wichtige Themen für 2024

- Hoffnungen und Unsicherheiten bei geopolitischen Themen

- US-Wahl 2024: Ein Börsenblick auf die politische Dynamik

- Breitere Marktchancen für KI und Tech-Werte

- Aktienmärkte 2024: Ein optimistischer Ausblick

- Wall Street Live mit Tim Schäfer: Der Jahresausblick

- Jahresrückblick 2023 mit Robert Halver

- Mehr weisse als schwarze Schwäne

- Ukraine und Nahost: Geopolitischen Konflikte

- Inflation und Zinsen als prägendes Thema

- Zinssenkungsfantasie und KI-Boom

- Das Highlight des Börsenjahres

Jahresausblick 2024 mit Robert Halver

Um uns auf das kommende Jahr vorzubereiten, haben wir im zweiten Teil des Interviews mit dem renommierten Experten Robert Halver einen Ausblick auf das Jahr 2024 geworfen.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenZinssenkungen und Konjunkturerholung als wichtige Themen für 2024

Für das Jahr 2024 prognostiziert der Finanzexperte Robert Halver zwei Hauptthemen, die die Finanzmärkte beeinflussen werden: Zinssenkungen und Konjunktur.

Die erwartete Zinssenkung, die sich bereits 2023 angedeutet hat, soll sich in 2024 konkretisieren und möglicherweise stärker ausfallen als erwartet. Zwar sind die Notenbanken mit ihren Äusserungen vorsichtig, aber es wird erwartet, dass die US-Notenbank und die EZB mehr als die anvisierten Zinssenkungen vornehmen werden.

Bezüglich der Konjunktur geht Halver davon aus, dass sie langsam an Fahrt gewinnt, besonders mit Chinas Bemühungen, durch geld- und finanzpolitische Massnahmen ihre angeschlagene Wirtschaft zu stabilisieren, um soziale Unruhen zu vermeiden. Auch in den USA ist die Zinssenkungsfantasie entscheidend, da das Land stark von Krediten abhängig ist und von günstigeren Zinsen profitieren würde.

Die weltweite Verschuldung wird in Bereiche wie Infrastruktur, Digitalisierung, Klimaschutz und KI gelenkt, was der Konjunktur einen Schub verleihen könnte. „Nach dem sehr guten Jahr 2023 wird der Markt Anfang des Jahres zuerst mal eine Pause brauchen“, mit dieser Einschätzung betont Halver jedoch auch, dass nach einem erfolgreichen Jahr 2023 die Märkte zu Beginn des Jahres eine Pause einlegen könnten, um die Auswirkungen der Zinssenkungen und die Konjunkturerholung abzuwarten. Dennoch bleibe das erste Quartal ein Zeitpunkt für Investitionen, mit der Aussicht auf eine stabilere Aktienlage im Verlauf des Jahres.

Hoffnungen und Unsicherheiten bei geopolitischen Themen

Auch im Jahr 2024 werden geopolitische Themen weiterhin eine bedeutende Rolle spielen, so die Einschätzung von Finanzexperte Robert Halver. Zwei zentrale Krisenherde, der Ukraine-Krieg und der Nahost-Konflikt, stehen weiterhin im Fokus. Halver hofft auf ihre Eindämmung, da eine Eskalation niemandem nützt. Die wirtschaftlichen Auswirkungen, die globale Konjunktur betreffend, betont er als schmerzhaft für China, die OPEC-Länder und die Welt insgesamt.

Ein zentraler geopolitischer Fokus liegt auf der US-Präsidentschaftswahl im November 2024. Halver weist darauf hin, dass Europa vorbereitet sein muss, da ein wahrscheinlicher Republikanischer Gewinner, der mit «T» beginnt und mit «P» endet, nicht als positiv für Europa betrachtet wird. Er spekuliert, dass eine solche Präsidentschaft dazu führen könnte, dass die Militärhilfe für die Ukraine deutlich reduziert wird, mit der Möglichkeit eines Waffenstillstands, jedoch unter der Bedingung, dass Europa selbst mehr Verantwortung übernimmt.

Halver gibt eine optimistische Perspektive an, wenn ein Republikaner gewinnt, indem er darauf hinweist, dass dies die Chance bietet, mit Putin zu verhandeln und möglicherweise zu einer Entspannung der Beziehungen zwischen Russland und dem Westen führen könnte. Dabei könnte eine Neuausrichtung Russlands weg von einer einseitigen Beziehung zu China erfolgen, was zu einer Entspannung in geopolitischen Konflikten führe, da Russland mehr Interesse an einer Öffnung zum Westen hätte. Dies könnte potenziell geopolitische Konflikte entschärfen und zu einer Verbesserung der Beziehungen führen, obwohl die Unsicherheit darüber bleibt, ob dies tatsächlich eintreten wird.

US-Wahl 2024: Ein Börsenblick auf die politische Dynamik

Für die Börsenwelt könnte die US-Präsidentschaftswahl 2024 eine bedeutende Wirkung haben, so die Perspektive des Finanzexperten Robert Halver. «Die Börsen haben nichts gegen Republikaner», betont er, «weil sie wirtschaftsfreundlich sind und das Portemonnaie schonen.“ Halver unterstreicht den wirtschaftsfreundlichen Ansatz der Republikaner, der sich in Steuersenkungen und einer förderlichen Haltung für die Börsen niederschlägt. Dieser Aspekt, so betont er, wird ohne emotionale Bewertung aus rein börsenorientierter Sicht analysiert.

Die Auswirkungen auf die amerikanischen Börsen könnten demnach positiv sein, da jeder Präsident bestrebt ist, Amerikas Wettbewerbsfähigkeit, insbesondere im Vergleich zu China, zu stärken. «Die Investition in künstliche Intelligenz wird definitiv weitergehen», prognostiziert Halver, da die Beherrschung dieser Technologie eine weltweite Machtposition bedeutet.

Europa hingegen sieht er vor Herausforderungen, da es sich oft auf den Schutz der USA verlassen hat und möglicherweise „Rückenprobleme“ bekommt, wenn es sich unabhängiger positionieren muss. Dennoch betont er, dass europäische Unternehmen, die global agieren und weniger von nationaler Politik abhängig sind, möglicherweise von den Entwicklungen in den USA profitieren könnten. «Politisch betrachtet mag es eine Standardposition sein», fügt er hinzu, «aber für international agierende Unternehmen bedeutet dies nicht zwangsläufig etwas Negatives.»

Breitere Marktchancen für KI und Tech-Werte

Während Technologiewerte wie KI, Digitalisierung und Cloud-Computing in den USA nach wie vor dominieren, prognostiziert er eine Verschiebung innerhalb dieses Sektors. Es wird weniger um die grossen, etablierten Unternehmen gehen, sondern verstärkt um aufstrebende Hightech-Firmen, die an Bedeutung gewinnen – auch aufgrund der Übernahmefantasien, die in diesem Bereich herrschen.

Halver betont, dass trotz der anhaltenden Attraktivität des Technologiesektors eine gewisse Abgabe von dessen Vormachtstellung bevorstehen könnte. Ein neuer Fokus rückt in den Vordergrund – die sogenannten Reflationsswerte. Hierbei handelt es sich um Unternehmen aus dem Bereich Industrie, Maschinenbau, Elektro und Chemie sowie Zulieferer, die von einer globalen Konjunkturerholung profitieren würden. Diese Werte seien teilweise immer noch unterbewertet und bieten somit potenzielle Investitionsmöglichkeiten.

Der Experte unterstreicht die Attraktivität Europas in diesem Kontext, da gerade in Deutschland und anderen Ländern wie der Schweiz starke Unternehmen aus diesen zyklischen Branchen vertreten sind. Halver empfiehlt daher, diesen Sektor im Blick zu behalten und als Investitionschance zu nutzen.

Die Vielfalt an Auswahlmöglichkeiten ist laut Halver ein wichtiger Aspekt. Eine Diversifizierung des Portfolios zwischen etablierten Hightech-Firmen und aufstrebenden Reflationsswerten sei entscheidend, um eine breitere Marktchance zu nutzen. Obwohl er eine Zunahme der Volatilität im ersten Quartal prognostiziert, bleibt er insgesamt positiv gestimmt für die kommenden Börsenaussichten.

Aktienmärkte 2024: Ein optimistischer Ausblick

„Sie werden höher stehen“, so die optimistische Prognose von Finanzexperte Robert Halver. Trotz der Unvorhersehbarkeit von Ereignissen – der sogenannten «schwarzen Schwänen» – glaubt er fest daran, dass die Märkte Ende des nächsten Jahres höher stehen werden.

Seit der Finanzkrise 2008 haben zahlreiche Krisen die Märkte erschüttert. Doch Halver betont, dass die Aussichten angesichts bestimmter Faktoren positiv sind. Ein entscheidender Treiber für diesen optimistischen Ausblick ist die erwartete Zinssenkungsfantasie. Der Finanzexperte erklärt, dass historisch gesehen die Zinssenkungen eine massive Wirkung auf die Märkte haben, insbesondere wenn wirtschaftliche Probleme auftreten. Die Bereitschaft der Notenbanken, ihre Geldpolitik zu lockern, wird voraussichtlich auch in Zukunft positive Auswirkungen auf die Märkte haben.

Halver zieht einen Vergleich mit dem Märchen von St. Martin, bei dem die Notenbanken wie der heilige Mann das Füllhorn öffnen und die Märkte mit Liquidität versorgen. Dieses Prinzip, dass die Notenbanken in Zeiten von Nöten eingreifen, bleibt das grundlegende Glaubensbekenntnis der Finanzmärkte.

Darüber hinaus betont er, dass die Zinssenkungsfantasie nicht nur kurzfristige Probleme lösen kann, sondern auch langfristig zu einer weltwirtschaftlichen Beschleunigung und verbesserten Unternehmensgewinnen führen kann. Mit einem klaren Bekenntnis zur Idee «wo die Not am grössten ist, ist die Notenbank am nächsten», sieht Halver eine positive Entwicklung für die Aktienmärkte am Horizont.

Trotz der allgemeinen Zuversicht warnt Halver vor möglichen unvorhersehbaren Herausforderungen und ermutigt Anleger, ihre Portfolios sorgfältig zu diversifizieren.

Wall Street Live mit Tim Schäfer: Der Jahresausblick

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenIn unserem neuen YouTube-Format: «Wall Street Live mit Tim Schäfer» gewährt uns der erfolgreiche Finanz-Blogger in einem Interview mit David Kunz (COO BX Swiss) einen detaillierten Ausblick auf das Jahr 2024. Die Diskussion befasst sich ebenfalls mit den zwei zentralen Themen: Zinssenkungen und Konjunkturerholung, die die prägenden Aspekte des Jahres sein werden. Ein weiterer Schwerpunkt liegt auf den potenziellen Auswirkungen der US-Wahlen auf die Aktienmärkte. Die spannende Unterhaltung behandelt auch geopolitische Krisen, die Fortsetzung des KI- und Tech-Booms sowie die persönlichen Einschätzungen von Tim Schäfer zu interessanten Assetklassen neben Aktien.

Jahresrückblick 2023 mit Robert Halver

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenMehr weisse als schwarze Schwäne

Der zweite wichtige Punkt: Selbst grosse Konflikte erweisen sich für die Börse als „irgendwie handhabbar“, so schlimm sie auch menschlich sein mögen. Beispielsweise wollen im Nahostkonflikt anscheinend alle Akteure keinen Flächenbrand zulassen. Von grösster Bedeutung ist auch die neuerdings vorhandene Zinssenkungsfantasie.

Ukraine und Nahost: Geopolitischen Konflikte

Die Börse abstrahiert immer und fragt: „Können wir damit umgehen?“ An den Ukrainekonflikt haben wir uns inzwischen gewöhnt. Menschlich gesehen „leider“, aber gerade dieser Pragmatismus rettet die Börsen und andere wirtschaftliche und gesellschaftliche Strukturen und Mechanismen.

Unabhängig davon, was die direkt und indirekt am Nahostkonflikt Beteiligten nach aussen hin sagen, entsteht der Eindruck, dass sie in Wirklichkeit keine Eskalation wollen. Die Amerikaner wirken dämpfend auf die Israelis ein, und Saudi-Arabien hat kein Interesse an einer „Bombenstimmung“, denn es hat sich der Vision verschrieben, zum Industriestandort zu werden, und diese Vision würde durch einen Flächenbrand im Nahen Osten zunichte. Auch für den Iran wäre eine Ausweitung des Konflikts nachteilig. Würde die Strasse von Hormus geschlossen, könnte er kein Öl mehr verschiffen, und das ist das Letzte, was dieses gern unterschätzte Schwergewicht will. Nicht zu verachten ist ausserdem die Tatsache, dass China etwas dagegen hätte, wenn der Ölpreis durch die Decke ginge.

Auch wenn es keine Friedensverhandlungen gibt, spricht all das dafür, dass der bewaffnete Konflikt zwischen Israel und den Palästinensern begrenzt bleibt. Und offenbar bleiben die beiden grossen derzeit von uns wahrgenommenen geopolitischen Konflikte für die Börse handhabbar.

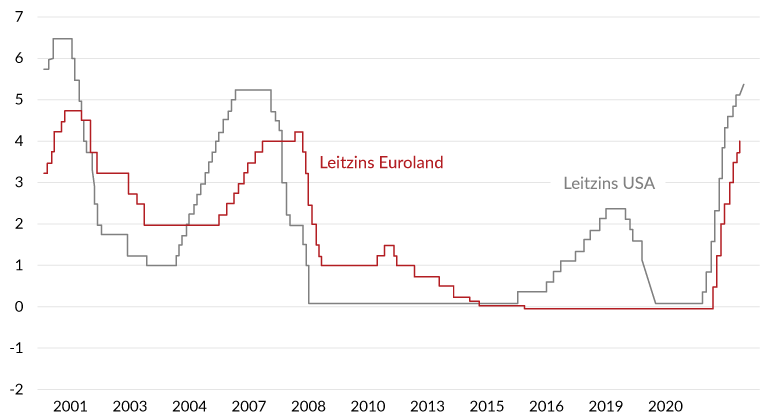

Inflation und Zinsen als prägendes Thema

Zu Jahresbeginn war die hohe Inflation ein prägendes Thema, und so gut wie alle waren auf Zinserhöhungen eingestellt. Wie hat das die Märkte beeinflusst? Das Motto „What goes up must come down“ beginnt sich nun zu bestätigen. Die Inflation ist bereits merklich zurückgegangen, wobei die Teuerungsrate innerhalb der Eurozone im November bei 2,4 Prozent gegenüber dem Vorjahr lag. Dies markierte eine Abnahme im Vergleich zu 2,9 Prozent im Oktober und 10,1 Prozent vor einem Jahr. Dennoch variieren die Inflationsraten innerhalb des Währungsraums beträchtlich, von -0,8 Prozent in Belgien bis zu 6,9 Prozent in der Slowakei, während Deutschland mit 2,3 Prozent im europäischen Durchschnitt liegt.

Das Motto „What goes up must come down“ beginnt sich nun zu bestätigen.

Die Zinsen befinden sich auch weiterhin noch auf einem Plateau. Die Europäische Zentralbank (EZB) hat entschieden, die Zinssätze im Euroraum weiterhin stabil zu halten. Der Leitzins, der es Banken ermöglicht, Geld von der Notenbank zu beziehen, bleibt nach der aktuellen Entscheidung des EZB-Rates am 14.12.2023 unverändert bei 4,5 Prozent. Es wird auf den Finanzmärkten erwartet, dass Zinssenkungen für 2024 anstehen. Auch jenseits des Atlantiks hat Jerome Powell klar gesagt, dass es im nächsten Jahr drei Zinssenkungen geben soll.

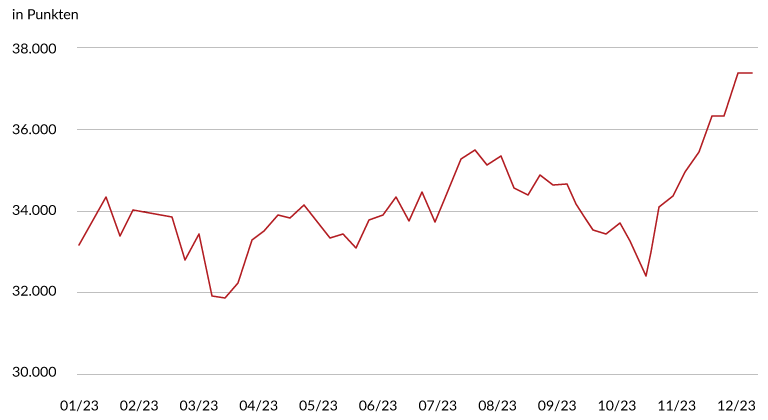

Stand Chart: 19.12.2023 Quelle: Eigene Darstellung

Doch wissen wir alle, dass es noch mehr werden dürften, denn schliesslich muss ja die Konjunktur gestützt werden. Amerika ist von der Droge Kredit abhängig, und daher dürfen die teuren Kredite nicht von Dauer sein. Laut Halver darf sich der Aktienmarkt über das bevorstehende Zinssenkungsjahr freuen, denn schliesslich ist der Zins der klassische Feind der Aktienmärkte.

Zinssenkungsfantasie und KI-Boom

Letztes Jahr gingen die meisten Experten davon aus, dass 2023 ein eher schwaches Börsenjahr würde. Jedoch wurden sie eines Besseren belehrt. Die ersten zwei, drei Monate liefen sehr gut, dann wurde es zunächst wieder sehr volatil. Sommer und Herbst verliefen ruhig, und im November und Dezember fand noch einmal eine kräftige Rally statt. Dabei fragt sich, ob diese grosse Bewegung vor allem von der KI und der Technologie angetrieben wird oder ob noch andere Branchen gut performen.

Laut Robert Halver hängt das zusammen, denn die Zinssenkungsfantasie kommt ja der KI- und Technologiebranche zugute. Er habe das ja bereits vorher gesagt – und gesteht freimütig ein, dass er damit wohl ein bisschen zu früh dran war. Weil er gemerkt hat, dass die verschuldeten Staaten – allen voran die Vereinigten Staaten und Europa – auf die gleiche Weise damit umgehen. Angesichts der weltweiten Strukturrisiken, der Überschuldung und der Konjunkturprobleme haben sie logischerweise hohe Zinsen angekündigt; denn jeder weiss, dass sich Untergangsszenarien viel besser verkaufen und viel mehr mediale Aufmerksamkeit wecken als nüchterne, beruhigende Aussagen nach dem Motto „nicht aufregen“, „wir kriegen die Kurve immer wieder“.

Das Highlight des Börsenjahres

Nach seinem persönlichen Börsenhighlight gefragt, nennt Halver erneut die Erkenntnis, dass man Aktien nicht kleinkriegen lassen. In dunklen Zeiten schaue er sich immer den Dow Jones an, den Urvater der Börsenindizes, der nun schon weit älter als 100 Jahre ist. Denn obwohl er nur 30 Unternehmen umfasst, dient der Dow Jones als wichtiger Indikator für die US-Wirtschaft und wird weltweit als Barometer für den Aktienmarkt angesehen.

Der Dow Jones Industrial Average, kurz Dow Jones oder einfach Dow genannt, ist einer der ältesten und bekanntesten Börsenindizes der Welt. Er wurde 1896 von Charles Dow erstellt und umfasst 30 bedeutende US-Unternehmen. Der Zweck des Dow Jones ist es, die gesamte Leistung des US-Aktienmarktes widerzuspiegeln, indem er Unternehmen aus verschiedenen Branchen wie Industrie, Technologie und Gesundheitswesen umfasst.

„Der Markt hat immer recht, nicht die Experten, auch kein Robert Halver.“

Seine Historie zeigt, dass auf schmerzhafte Phasen immer wieder die Schmerzlinderung folgt, dass jeder Einbruch überkompensiert und ins Positive gewendet wird. So auch in diesem Jahr. „Die Welt ist böse“, hatten viele gedacht, doch nun haben wir nicht nur in Europa und Amerika Allzeithochs gesehen. Halvers Schlusswort: „Der Markt hat immer recht, nicht die Experten, auch kein Robert Halver.“