Die Monate Januar bis Juni 2022 sind aus Anlegersicht schon jetzt als historisch zu bezeichnen, stellen sie doch eines der weltweit schlechtesten Börsenhalbjahre der Geschichte dar. Von globalen Lieferkettenproblemen, die aus der Corona-Pandemie resultieren, über den Krieg in der Ukraine bis hin zur Zinswende der wichtigsten Zentralbanken – die Belastungsfaktoren waren für sich allein genommen schon anspruchsvoll genug, in der Summe waren sie für die Märkte einfach zu viel.

- Über- oder unterbewertet? Verluste vor allem bei Tech-Aktien

- Sinn der Fundamentalanalyse

- Wichtige Kennziffern für die Aktienbewertung

- Kurs-Gewinn-Verhältnis (KGV)

- Kurs-Umsatz-Verhältnis (KUV)

- Dividendenrendite

- Eigenkapitalquote

- Einfluss äusserer Faktoren auf die Aktienbewertung

- Einstellung der Investoren

- Unterbewertete Aktien nach Sektoren

- Unterbewertete Aktien* in der Schweiz (Auswahl)

Über- oder unterbewertet? Verluste vor allem bei Tech-Aktien

Die Kurskorrekturen des ersten Halbjahres zogen sich durch nahezu alle Bereiche, manche waren aber im besonderen Masse betroffen. So verzeichneten etwa Technologieaktien überdurchschnittlich starke Verluste, also ein Segment, das zuvor, auch dank des im Zuge von Covid forcierten Digitalisierungstrends, ebenso überdurchschnittlich zugelegt hatte.

Nun ist des einen Freud des anderen Leid. So stellt sich für manchen Börsianer im Umfeld einer solch umfangreichen Korrektur naturgemäss die Frage, ob sich durch die jüngsten Kursverluste nicht zugleich neue und gute Kaufgelegenheiten ergeben. Die Suche nach dem richtigen Zeitpunkt zum Einstieg – oder auch Wiedereinstieg – ist für viele von ihnen verbunden mit einer anderen Frage: Welche Aktien sind mit ihrem Kurs aktuell unterbewertet?

Unter optischen Aspekten sind mittlerweile enorm viele Titel wieder vergleichsweise günstig, liegen ihre Notierungen doch mitunter deutlich unter ihren bisherigen Allzeithochs, nicht selten auch unterhalb der Niveaus der Vor-Corona-Zeit. Da sich die Umstände und das Marktumfeld seitdem allerdings deutlich verändert haben, ist allein der Kursverlauf ein ungenügender Ratgeber. Bessere Möglichkeiten, die Verfassung eines Unternehmens und seine Bewertung zu beurteilen, bietet vor allem die Fundamentalanalyse.

Sinn der Fundamentalanalyse

Der Fundamentalanalyse liegt die Überzeugung zugrunde, dass jedes Unternehmen einen fairen Wert hat und dass sich sein Aktienkurs langfristig diesem Kurs annähern wird. Notiert eine Aktie oberhalb dieses Wertes, ist sie überbewertet; liegt sie darunter, gilt sie als unterbewertet.

Der Entscheidung, was davon auf ein Unternehmen zutrifft, gehen in der Fundamentalanalyse drei Schritte voraus.

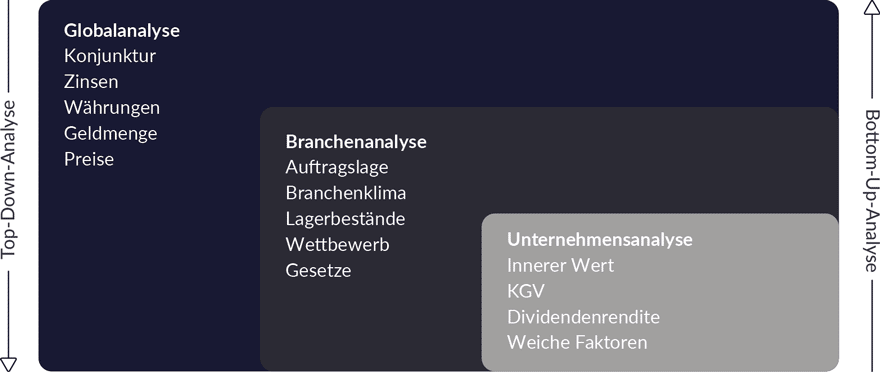

Da ist zum einen die Globalanalyse, die eine Auswertung aller relevanten volkswirtschaftlichen Daten umfasst. Hier stehen etwa die konjunkturelle Entwicklung, die Zins- und die Geldpolitik der Notenbanken, die Entwicklung von Wechselkursen, die Inflation und die Rohstoffpreise im Mittelpunkt. Zum anderen sorgt eine Branchenanalyse für eine Einordnung der Entwicklungen der gesamten Branche, in denen das jeweilige Unternehmen tätig ist. Hier geht es also um generelle Herausforderungen der Branche, aber auch das Marktumfeld des Unternehmens und wie dieses im Vergleich zum Wettbewerb aufgestellt ist. Abschliessend sorgt eine Unternehmensanalyse für eine detaillierte Untersuchung, die unterteilt ist in zwei Parts: die qualitative und die quantitative Analyse. Erstere beschäftigt sich mit durchaus subjektiv zu beurteilenden Aspekten, etwa der Leistung des Managements oder dem Innovationspotenzial des Unternehmens. Zweitere ist die zahlenmässig besser und konkreter zu erfassende Analyse der Bilanz. Zu deren Beurteilung kann der Analyst auf Kennziffern zurückgreifen, die ihm zugleich den Vergleich mit Wettbewerbern des Unternehmens ermöglichen.

Da dieser gesamte Prozess von „oben nach unten“ – global bis unternehmensindividuell – vorgenommen wird, ist im Fachjargon auch die Rede von Top-down-Analyse. Bei deren Gegenteil, der Bottom-up-Analyse, erfolgt dieser Prozess in entgegengesetzter Reihenfolge; er beginnt mit der Unternehmens- und endet mit der Globalanalyse.

Wichtige Kennziffern für die Aktienbewertung

Besagte Kennziffern geben Hinweise darüber, wie ein Unternehmen, sprich seine Aktie, an der Börse bewertet ist. Sie haben alle gemein, dass sie verschiedene Grössen in ein Verhältnis setzen. Je nach Unternehmen ist die eine Kennziffer aussagekräftiger als die andere.

Kurs-Gewinn-Verhältnis (KGV)

Da ist etwa die wohl bekannteste Kennzahl, das vielzitierte Kurs-Gewinn-Verhältnis, abgekürzt auch KGV genannt. Das KGV setzt den jeweils aktuellen Aktienkurs des Unternehmens ins Verhältnis zu den Unternehmensgewinnen. Berechnet wird es, indem man den Kurs durch den Gewinn je Aktie teilt. Je niedriger das KGV, desto niedriger, also „günstiger“ ist das Unternehmen an der Börse bewertet.

Nun ist KGV nicht gleich KGV. Ein KGV sollte auch vor dem Hintergrund der Wachstumserwartungen des jeweiligen Unternehmens betrachtet werden. Einem dynamisch wachsenden Unternehmen oder einem Vertreter aus einer dynamisch wachsenden Branche billigt der Marktteilnehmer durchaus ein höheres KGV zu. Um dieses Verhältnis zwischen KGV und Wachstum ins Verhältnis zu setzen, gibt es eine weitere Kennzahl, das sogenannte PEG Ratio (Price-Earnings-Growth Ratio).

Variationen des KGV gibt es gleich einige. Eine Variante etwa ist das Shiller-KGV, das seinen Namen von seinem „Erfinder“, dem Wirtschaftsnobelpreisträger Robert Shiller hat. Das Shiller-KGV setzt den aktuellen Aktienkurs ins Verhältnis zu den durchschnittlichen Gewinnen des jeweiligen Unternehmens in den vergangenen zehn Jahren. Und es bietet damit eine Aussicht auf die Renditeerwartungen der kommenden zehn Jahre.

Kurs-Umsatz-Verhältnis (KUV)

Eine weitere Kennziffer stellt das Kurs-Umsatz-Verhältnis, kurz KUV dar. Es ist für die Bewertung solcher Unternehmen sinnvoll, die noch keine Gewinne erwirtschaften – die also genaugenommen kein KGV aufweisen –, die aber schon umfangreiche Umsätze verzeichnen. Gerade in der Tech-Branche ist dies des Öfteren der Fall. Man nehme etwa den E-Commerce-Riesen Amazon, der lange Jahre keine Gewinne verzeichnete, aber damals schon immense Umsätze verbuchen konnte. Hier hilft das KUV eine Bewertung vorzunehmen. Analog zum KGV wird das KUV berechnet, indem der Aktienkurs bzw. hier die Marktkapitalisierung des Unternehmens, durch die Umsatzerlöse geteilt wird.

Dividendenrendite

Gerade Anhänger regelmässiger Ausschüttungen ziehen die Dividende als Bewertungsmassstab heran, genauer gesagt die Dividendenrendite. Sie berechnet sich, indem die Dividende pro Aktie durch den Aktienkurs geteilt und dann mit 100 multipliziert wird. Je höher die Dividendenrendite, desto niedriger – oder günstiger – ist die Aktie bewertet.

Eigenkapitalquote

Andere Experten ziehen zudem die Eigenkapitalquote heran. Sie berechnet sich aus Eigen- und Gesamtkapital eines Unternehmens. Das Gesamtkapital entspricht der Bilanzsumme, die neben dem Eigen-, auch das Fremdkapital eines Unternehmens beinhaltet. Die Berechnung der Eigenkapitalquote erfolgt, indem man das Eigen- durch das Gesamtkapital dividiert und dann mit 100 multipliziert.

Es sei an dieser Stelle auf eines hingewiesen: Alle diese Indikatoren sind nicht zu 100 Prozent verlässlich – ein niedriges KGV etwa muss nicht zwangsläufig für einen bald steigenden Kurs der jeweiligen Aktie sprechen. Dennoch sind diese Kennziffern immerhin mindestens ein Anhaltspunkt – und damit ein gutes und wichtiges Werkzeug für Anlegerprofis und -einsteiger.

Einfluss äusserer Faktoren auf die Aktienbewertung

Welchen Einfluss makroökonomische Entwicklungen auf Aktienbewertungen haben können, zeigt sich unter anderem an der aktuellen Zinspolitik. Die mit der Zinswende verbundenen höheren Zinsen haben insofern Einfluss auf den Wert eines Unternehmens, als dessen Gewinne der Zukunft vom heutigen Standpunkt aus weniger wert sind. Das betrifft dann vor allem Wachstumsaktien – auch Growth-Aktien genannt –, deren Wachstum „dank“ der Zinserhöhungen teurer finanziert wird. Das erklärt einerseits die eingangs erwähnten Kurskorrekturen bei Tech-Aktien – und andererseits das jüngst wiedererwachte Interesse von Anlegern an sogenannten Value-Titeln, also Werten von Unternehmen, deren Gewinnprognosen vergleichsweise moderat sind, die sich aber fundamental in solider Verfassung befinden.

Neben besagter Zinspolitik gibt es noch weitere externe Einflüsse auf die Aktienbewertung. Da ist der generelle Zustand der Konjunktur – flaut diese ab, können sich dem nur wenige Branchen und Unternehmen entziehen. Zudem können die allgemeine Preisentwicklung und die Gesetzgebung eine grosse Rolle spielen: Nicht zuletzt können neue Gesetze Einfluss auf ganze Branchen und ihre Vertreter nehmen, wenn etwa die Neuerungen deren Geschäftsmodell betreffen.

Einstellung der Investoren

Grundsätzlich kann sich auch die allgemeine Risikoneigung der Investoren verändern. In einem Umfeld niedriger Zinsen nimmt die Risikobereitschaft zwangsläufig zu, da nennenswerte Renditen, die die Preisteuerung zumindest ansatzweise ausgeglichen können, nur mit höheren Risiken zu erzielen sind. Andererseits greifen Anleger in turbulenten Zeiten – beispielsweise in Phasen einer hohen Volatilität – auf die sogenannten sicheren Häfen zu. Das kann eine Fluchtwährung wie der Schweizer Franken oder ein Edelmetall wie Gold, aber auch die Aktie eines soliden Bluechips mit exponierter Marktstellung sein.

Unterbewertete Aktien nach Sektoren

Aktuell lassen sich Branchen identifizieren, die nach den Kursverlusten im ersten Halbjahr 2022 eine wesentlich niedrigere Bewertung aufweisen als im Durchschnitt der Zeit davor. Da ist etwa die Branche der Finanzdienstleister, aber auch die Immobilien-Industrie. Zwar haben manche Segmente wie der Tech-Sektor seit ihren Jahrestiefs wieder überdurchschnittlich zugelegt, doch einzelne Titel sind nach wie vor vergleichsweise niedrig bewertet. Ähnliches gilt auch für die Automobil- und die Konsumbranche

Unterbewertete Aktien* in der Schweiz (Auswahl)

*Werte mit einem einstelligen KGV (auf Basis der Gewinnschätzungen für 2023)