Am 2. März 2017 gab Snap ein spektakuläres Börsendebüt. Mit USD 24 übertraf der erste Kurs den IPO-Preis um mehr als 40%. Zu diesem Zeitpunkt brachte die Muttergesellschaft der Foto-App Snapchat eine Kapitalisierung von rund USD 30 Mrd. auf die Waage. Im September 2021 erreichte die Aktie ein Allzeithoch von USD 83.33, der Marktwert gipfelte bei USD 116 Mrd. Dann kam der Absturz. Zum 7. Börsenjubiläum notiert der Social Media-Titel mehr als ein Drittel unter dem IPO-Preis. Bis vor kurzem sah es danach aus, als könnte Snap aus einer Bodenbildung heraus nach oben drehen. Doch Anfang Februar sorgten die Kalifornier für einen Schockmoment.

Quelle: Refinitiv, Stand: 26.02.2024 Historische Daten sind kein verlässlicher Indikator für zukünftige Entwicklungen.

Harte Konkurrenz

Für das 4. Quartal 2023 meldete Snap ein Umsatzwachstum von 5% auf USD 1.36 Mrd. Damit verfehlte das Social Media-Unternehmen die Analystenerwartungen zwar nur um knapp USD 20 Mio. An der Wall Street wurde es dennoch brutal abgestraft. Innert eines Tages brach die Aktie um knapp 35% ein. Das stockende Wachstum – im Gesamtjahr 2023 stagnierten die Erlöse – verstärkt eine Befürchtung der Investoren: Mittlerweile bietet die Konkurrenz häufig ähnliche Foto-Funktionen wie Snapchat. Insofern könnten Werbetreibende anderen Applikationen den Vorzug geben. Dazu passt, dass Meta Platforms, die Holding hinter Facebook und Instagramm, für das 4. Quartal 2023 ein Wachstum der Werbeeinnahmen von 25% verbucht hat.

Fokus auf die Kernmärkte

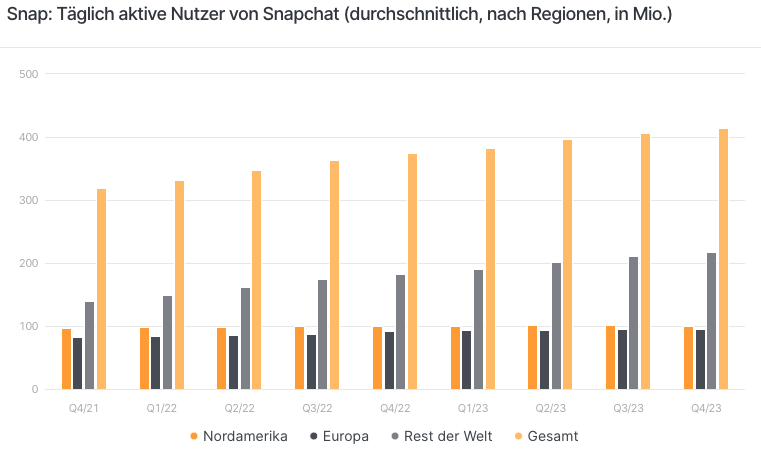

Kampflos wird CEO und Snap-Mitgründer Evan Spiegel das Feld aber sicher nicht räumen. Er ist vom Potenzial für weiteres Wachstum fest überzeugt. «Natürlich wären wir gerne schneller, doch wir arbeiten so hart, wir können», sagte Spiegel an einer Analystenkonferenz. An der Reichweite sollte es nicht scheitern. Im vierten Quartal 2024 waren pro Tag im Schnitt 414 Mio. Nutzer auf Snapchat aktiv. Analysten hatten nur mit 411.6 Mio. gerechnet. Vor allem bei jungen Menschen ist die App schwer angesagt. In mehr als 25 Ländern erreicht die für spezielle und lustige Bildnachrichten bekannte App 90% der 13- bis 24-Jährigen. 2024 möchte der CEO die Nutzerbasis weiter ausbauen und in Märkte investieren, wo Snap schon jetzt das meiste Geld verdient. Dazu zählen Nordamerika und Europa. Zuletzt dehnte sich die Community auf diesen beiden Kontinenten allerdings kaum mehr aus. Das Wachstum kam aus anderen Regionen (siehe Grafik).

Quelle: Snap, Stand: Februar 2024 Historische Daten sind kein verlässlicher Indikator für zukünftige Entwicklungen.

Portfolioumschichtungen

Viele Hedgefondsmanager dürfte der Snapchat-Community schon entwachsen sein. Und dennoch findet der eine oder andere Investmentprofi Gefallen an dem Titel. Goldman Sachs hat die Portfoliobewegungen von mehr als 700 Hedgefonds unter die Lupe genommen. Dabei ergab sich, dass im vierten Quartal – also vor der jüngsten Zahlenvorlage – Positionen in Snap aufgebaut wurden. Derweil wendeten sich die Manager von den «Magnificent 7» ab. Mit Apple, Microsoft, Nvidia, Alphabet, Meta Platforms und Tesla verbuchten sechs Aktien aus dieser Gruppe Nettoverkäufe. Einzige Ausnahme war Amazon. Die «Glorreichen 7» hatten einen gehörigen Anteil an der jüngsten Wall Street-Rallye. Entsprechend gross ist jetzt die Konzentration des US-Marktes auf diese Wachstumswerte.

Stattliche Coupons, tiefe Barriere

Mit einer Marktkapitalisierung von rund USD 17 Mrd. ist Snap im Vergleich zu den «Magnificent 7» ein Winzling. Ungeachtet dessen macht die Aktie als Basiswert für Barrier Reverse Convertibles (BRCs) «glorreiche» Coupons möglich. Leonteq hat zwei Varianten auf Snap lanciert. In der Produktwährung CHF beträgt die garantierte Ausschüttung 17% p.a. Die USD-Variante zahlt sogar einen Coupon in Höhe von 21% p.a. Ungeachtet der Valuta liegt die Barriere bei tiefen 49% des Anfangslevels. Snap müsste also um gut die Hälfte abstürzen respektive aus dem übergeordneten Seitwärtstrend fallen, damit der Teilschutz erlischt. Sollte dieses Worst Case-Szenario eintreten, wäre der BRC dem vollen Risiko des Basiswertes ausgesetzt. Bitte beachten Sie auch die Softcallable-Funktion. Sie machte eine vorzeitige Kündigung und Rückzahlung möglich. Emittent der BRCs ist die Basler Kantonalbank – deren starkes Rating (Fitch AAA, S&P AA+) verpasst den vorgestellten Produkten ein besonders solides Fundament.

Callable Barrier Reverse Convertibles

In Zeichnung bis zum 5. März 2024 – jetzt über Ihre Hausbank zeichnen

| 17.00% p.a. Barrier Reverse Convertible – in CHF | ISIN: CH1261619204 | In Zeichnung |

| 21.00% p.a. Barrier Reverse Convertible – in USD | ISIN: CH1261619246 | In Zeichnung |

Nehmen Sie Kontakt mit Leonteq auf. Leonteq freut sich sehr, Ihnen tatkräftig bei allen Fragen zu den Produkten und deren Handel zur Verfügung zu stehen.

Public Solutions

Telefon: 058 800 11 11

Email: [email protected]

https://structuredproducts-ch.leonteq.com