Von Friedrich Herzog

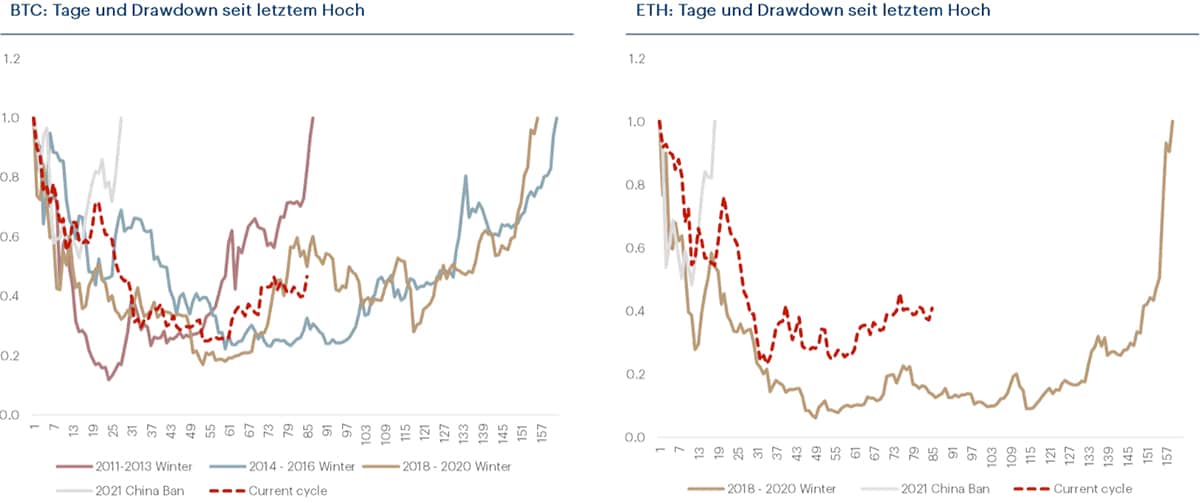

Seit über 18 Monaten befinden wir uns in einer «Krypto-Winter»-Phase, die im November 2021 begann. Angesichts der komplexen Umgebung, vom regulatorischen Druck bis hin zu einem sich ändernden makroökonomischen Umfeld, ist es hilfreich den aktuellen Zyklus mit früheren Zyklen zu vergleichen. In der folgenden Grafik zeigen wir vergangene BTC- und ETH-Zyklen im Vergleich zur aktuellen Situation (gestrichelte Linie). Der aktuelle Zyklus ähnelt bis jetzt am meisten dem von 2018. Laut unserer Analyse befinden wir uns nun in einem neuen Bullenzyklus. Es gibt also Licht am Ende des Tunnels!

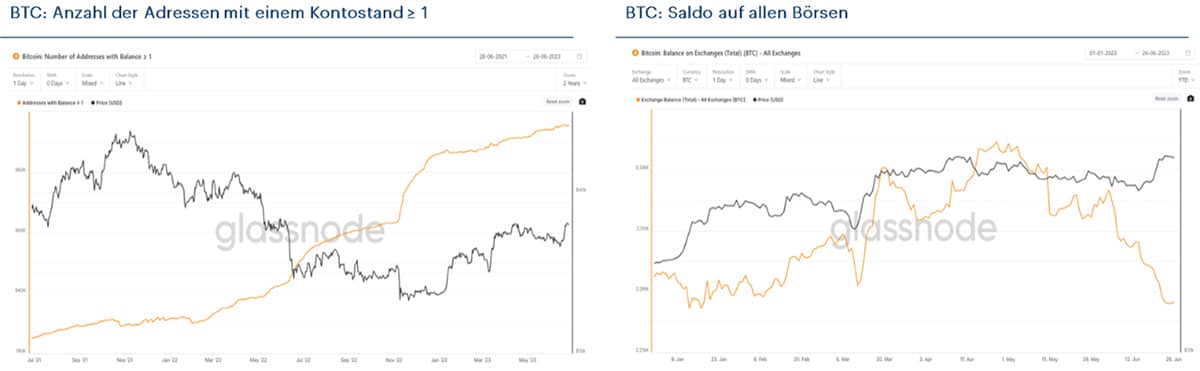

Bei der Analyse von On-Chain-Daten fällt folgendes auf:

- Bitcoin-Halter akkumulieren trotz Preisvolatilität weiterhin ihre Bestände (siehe linke Grafik).

- Die jüngsten regulatorischen Ereignisse haben zweifellos zu erheblichen Abflüssen bei zentralisierten Börsen geführt. Dies wird voraussichtlich aber auch zu geringerer Volatilität führen, da diese Abhebungen in der Regel in selbstverwahrte Wallets der Kunden fliessen, die «weniger liquide» sind und normalerweise seltener gehandelt werden.

Die Korrelationsdebatte

In den letzten Monaten haben wir viel Zeit damit verbracht, mit Kunden über die aktuellen Marktbedingungen sowie ihre vergangenen Markterfahrungen zu sprechen. Oft hören wir: «… Krypto scheint stark mit Technologieaktien korreliert zu sein…». Wir möchten einige zusätzliche Hintergrundinformationen dazu geben und grundlegende Prinzipien hervorheben, die für alle Anlageklassen gelten, einschliesslich Krypto:

- Alle Vermögenswerte durchlaufen Zyklen unterschiedlicher Korrelationsgrade zueinander. In der Regel sind Korrelationen nicht in allen Zyklen und Umgebungen stabil (z. B. war 2022 das schlechteste Jahr für das Standard-60/40-Portfolio; Anleihen und Aktien sind beide gefallen).

- Daher ist es wichtig, das Verhalten jeder Anlageklasse während unterschiedlicher Marktbedingungen zu verstehen und ein Portfolio entsprechend anzupassen, unter Berücksichtigung von Risiken.

- Wichtiger als das absolute Korrelationsniveau zwischen Anlageklassen ist die Variabilität dieser Korrelation im Laufe der Zeit.

Um diese Punkte zu veranschaulichen, zeigen wir unten die rollierende Korrelation von Gold gegenüber Technologieaktien und Krypto gegenüber Technologieaktien. Dabei stellen wir Folgendes fest:

a) Ja, das absolute Korrelationsniveau zwischen Krypto (abgebildet durch Bitcoin) und Technologieaktien ist tatsächlich leicht höher (langfristig betrachtet liegt es bei etwa 0,3 im Vergleich zu etwa 0,0 bei Gold).

b) Die Variabilität der Korrelation ist jedoch tatsächlich sehr ähnlich.

c) Höhere absolute Korrelationen zwischen Bitcoin und Technologie Aktien scheinen aufgrund zweier spezifischer und einzigartiger Ereignisse bedingt zu sein und sollten nicht als die Norm, sondern als eine Anomalie betrachtet werden. Diese Ereignisse waren die Risikorallye nach Covid und der «makroökonomische Neustart» von 2022, bei dem alle Anlageklassen einer neuen Zinsumgebung angepasst werden mussten.

Quelle: Wöchentliche Daten von YFinance

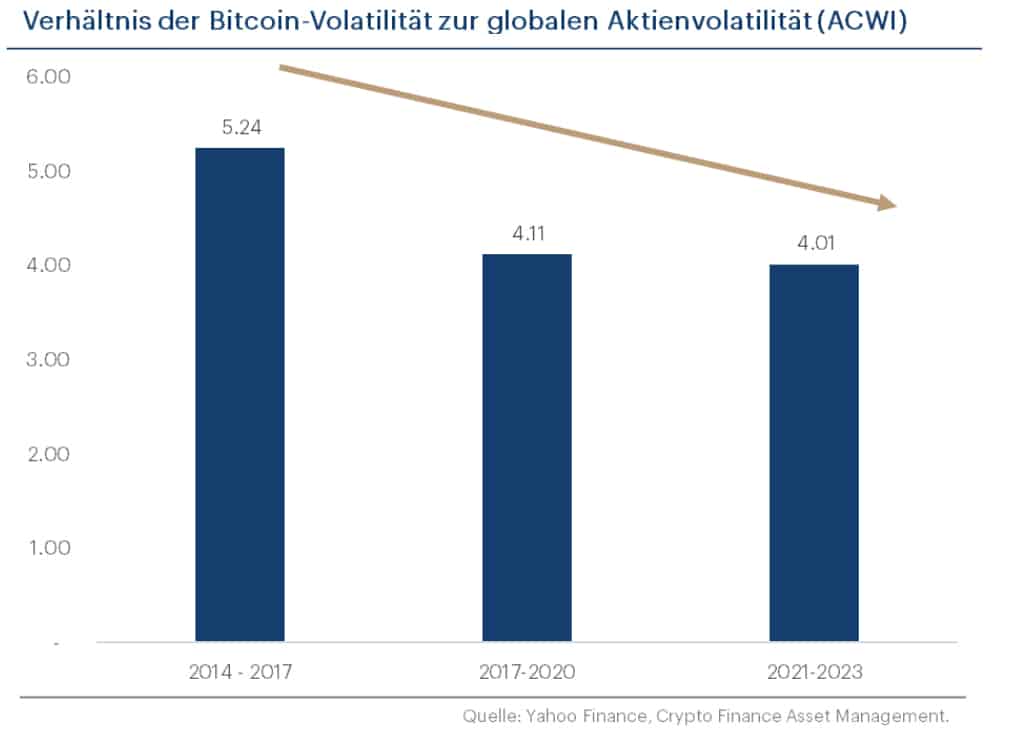

Es ist auch wichtig zu betonen, dass das relative Risikoniveau zwischen Krypto (abgebildet durch Bitcoin) und Aktien kontinuierlich abnimmt. Wir erwarten, dass dieser Trend anhält, da die Anlageklasse reift.

Quelle: Yahoo Finance, Crypto Finance Asset Management

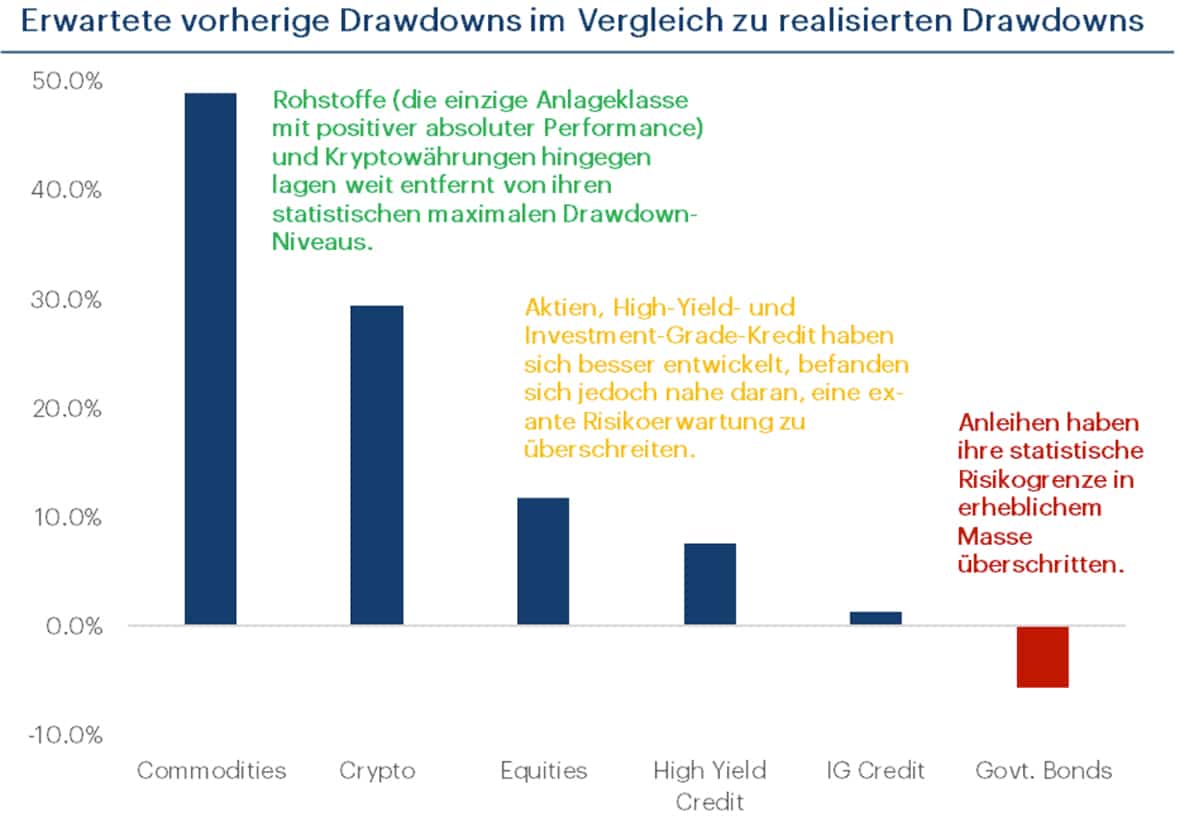

Portfolio-Konstruktion ist entscheidend

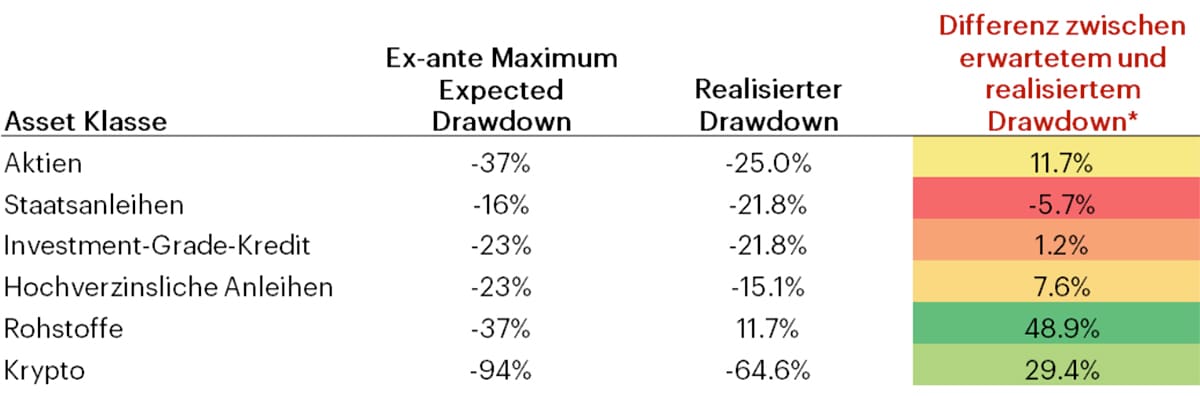

Schliesslich ist es auch im Zusammenhang mit digitalen Vermögenswerten wichtig, die Auswirkungen auf die Portfolio-Konstruktion zu berücksichtigen. Eine der wichtigsten Eigenschaften einer gründlichen Portfolio-Konstruktion ist eine Messung des ex-ante Risikos und die Fähigkeit, Portfolio-Allokationen entsprechend diesen Risikomodellen und den Portfolio-Zielen anzupassen. Wenn wir uns verschiedene Anlageklassen ansehen (siehe Diagramm unten), ist es wichtig zu beachten, dass Krypto trotz der fallenden Preise im Jahr 2022 deutlich unterhalb der erwarteten maximalen Drawdown-Erwartung lag (siehe Fussnote für Erläuterungen). Mit anderen Worten, ein professioneller Asset Allocator wäre im Jahr 2022 von Krypto weniger überrascht gewesen als von Anleihen! Insbesondere Staatsanleihen erlebten stärkeren Kursvefall, als die meisten Risk Manager ex-ante annahmen.

Quelle: Yahoo Finance, Crypto Finance Asset Management

Der maximal erwartete Drawdown wird berechnet als 1,645 multipliziert mit der annualisierten Volatilität von 2022. Für Kryptowährungen verwenden wir den maximalen Drawdown, der während des Bärenmarktes von 2018 in ETH erlebt wurde. Für die Performance von Kryptowährungen gehen wir von einem Portfolio aus, das zu 70% aus BTC und zu 30& aus ETH besteht. 1,645 entspricht dem Standardwert der 95% Value-at-Risk-Multiplikators. Für weitere Details zu den spezifischen Basiswerten der verschiedenen Anlageklassen können Sie sich gerne an uns wenden. Datenquelle: YFinance.

Friedrich Herzog

Senior Portfolio Manager & Head of Research

Crypto Finance (Asset Management) AG

Möchten Sie mehr über Krypto-Assets erfahren? Entdecken Sie den Crypto Finance House View mit weiteren spannenden Artikeln (in englischer Sprache) hier.

Über Crypto Finance (Asset Management) AG

Crypto Finance (Asset Management) AG, Teil der Deutschen Börse Gruppe, ist ein von der FINMA regulierter Vermögensverwalter und Pionier im Bereich digitaler Assets. Kürzlich wurden zwei innovative Krypto-Exchange Traded Products (ETPs) lanciert. Diese beiden ETPs, das CF Crypto Momentum ETP und das CF Crypto Web 3.0 ETP, erweitern und bereichern das bestehende Portfolio an regulierten Krypto-Investmentfonds von Crypto Finance.

Alle Informationen in diesem Artikel werden ausschliesslich zum persönlichen Gebrauch sowie zu Informationszwecken bereitgestellt, sie berücksichtigen nicht die besonderen Bedürfnisse, Anlageziele und finanzielle Situation bestimmter Anleger. Crypto Finance AG gibt keine Zusicherung ab und übernimmt keine Gewährleistung (weder ausdrücklich noch stillschweigend) für Richtigkeit, Genauigkeit, Vollständigkeit, Angemessenheit, Eignung für einen bestimmten Zweck, Aktualität und Verlässlichkeit der publizierten Informationen, Materialien, Meinungsäusserungen. Die publizierten Informationen, Materialien und Meinungsäusserungen stellen weder eine Anlageberatung, eine Empfehlung noch ein Angebot oder eine Aufforderung zum Erwerb oder Verkauf von Produkten & Finanzinstrumenten (einschliesslich Krypto-Assets), zur Tätigung von Transaktionen oder zum Abschluss irgendeines Rechtsgeschäftes dar. Crypto Finance ist eine Finanzgruppe, die von der Eidgenössischen Finanzmarktaufsicht FINMA auf konsolidierter Basis überwacht wird, mit Crypto Finance (Asset Management) AG als Verwalterin von Kollektivvermögen mit den entsprechenden FINMA-Lizenzen. Dieser Artikel und sein Inhalt, einschließlich aller Markennamen, Logos, Designs und Marken, sowie alle damit verbundenen Rechte, sind Eigentum der Crypto Finance Group und der Deutsche Börse Group. Sie dürfen ohne vorherige Zustimmung nicht wiederbenutzt, vervielfältigt, reproduziert, wiederverwendet oder in einer anderen Form verwendet werden.