Ich habe doch immer gespart – reicht das nicht? Diese Frage stellen sich viele Schweizerinnen und Schweizer, sobald der Ruhestand näher rückt. Die nüchterne Antwort lautet oft: Nicht unbedingt. Denn obwohl das Schweizer Vorsorgesystem mit seiner 3-Säulen-Struktur (AHV, Pensionskasse, private Vorsorge) zu den stabileren weltweit zählt, offenbart sich im Alter häufig eine Rentenlücke. Vor allem dann, wenn du über Jahre Teilzeit gearbeitet hast, keine lückenlose Pensionskassenversicherung hattest, oder deine private Vorsorge nicht konsequent ausgebaut hast.

- Warum du ab 50 deine Geldanlage neu denken solltest

- Mit Plan in den Ruhestand: So definierst du deine Anlageziele ab 50

- Die besten Anlageformen für Schweizer Anleger 50+: Sicherheit, Ertrag und Klarheit im Fokus

- Entnahme im Ruhestand: So nutzt du dein Vermögen gezielt, planbar und sorgenfrei

- Vermeide typische Fehler an der Börse – und bleib in turbulenten Zeiten gelassen

- Struktur bringt Sicherheit – jetzt ist der richtige Zeitpunkt zum Handeln

Warum du ab 50 deine Geldanlage neu denken solltest

In der Schweiz basiert deine Altersvorsorge auf einem bewährten, aber nicht lückenlosen System – der berühmten 3-Säulen-Struktur: Alters- und Hinterlassenenversicherung (AHV), Pensionskasse, private Vorsorge.

Was viele erst mit 50+ wirklich erkennen: Die Rente aus AHV und Pensionskasse allein reicht selten aus, um den gewohnten Lebensstandard zu halten. Und der Ruhestand ist plötzlich näher, als du denkst – Fehler in der Geldanlage können teuer werden.

Was bedeutet das konkret für dich?

- Du brauchst Sicherheit, aber auch Flexibilität.

- Dein Geld soll weiter arbeiten – ohne grosse Risiken einzugehen.

- Planbarkeit und Struktur werden wichtiger als je zuvor.

Mit einer durchschnittlichen Lebenserwartung von rund 85 Jahren musst du damit rechnen, dein angespartes Vermögen 20 – 30 Jahre lang einzuteilen. Und dabei droht ein stiller Feind: die Inflation. Selbst eine jährliche Teuerung von 2 % bedeutet: Nach 20 Jahren ist deine Kaufkraft um rund 33 % geschrumpft – ohne dass du es direkt bemerkst.

Ein Praxisbeispiel: Ein Ehepaar mit 1.2 Mio. CHF Vermögen möchte jährlich 60’000 CHF entnehmen. Ohne Planung könnte das Kapital mit 75 Jahren bereits gefährlich zusammenschmelzen – vor allem, wenn Börsenschwankungen nicht einkalkuliert sind.

Mit Plan in den Ruhestand: So definierst du deine Anlageziele ab 50

Während in jungen Jahren der Fokus auf Vermögensaufbau liegt, ändert sich mit dem 50. Geburtstag die Perspektive: Jetzt gilt es, dein bestehende Kapital zu schützen, klug zu strukturieren und für die kommenden Jahrzehnte planbar nutzbar zu machen – das heisst: Du willst nicht mehr alles vermehren – sondern gezielt nutzen.

Bevor du deine Geldanlage anpasst, solltest du dir drei zentrale Fragen stellen:

- Wie hoch sind meine jährlichen Ausgaben im Ruhestand?

Ein Haushaltsbudget hilft dir, Klarheit zu schaffen – inklusive Miete, Krankenkasse, Freizeit, Reisen. - Wie lange soll mein Vermögen reichen?

Plane realistisch mit 85 – 90 Jahren – wer gesund lebt, wird oft älter als erwartet. - Wie viel Risiko bin ich bereit zu tragen – finanziell und emotional?

Du brauchst kein hohes Risiko – aber auch kein völliges Sicherheitsdenken.

Vermögen clever aufteilen: Die 3-Töpfe-Strategie

Die Dreiteilung des Vermögens – auch bekannt als 3-Töpfe-Methode – hilft dir, dein Kapital sinnvoll nach Zeitbedarf, Sicherheit und Renditeziel aufzuteilen. Gerade für Anlegerinnen und Anleger ab 50 ist diese Strategie ideal, um regelmässig Kapital zu entnehmen und gleichzeitig das Vermögen langfristig zu erhalten.

1. Liquiditätstopf – für kurzfristige Sicherheit

2. Ertragstopf – für stabile Einnahmen

3. Wachstumstopf – für langfristigen Vermögensschutz

Vorteil dieser Struktur: Du behältst jederzeit den Überblick über dein Vermögen und reagierst bei Marktschwankungen gelassener – denn dein Liquiditätstopf sichert deine kurzfristigen Bedürfnisse zuverlässig ab.

Beispielhafter Portfolioaufbau mit der 3-Töpfe-Strategie

Die besten Anlageformen für Schweizer Anleger 50+: Sicherheit, Ertrag und Klarheit im Fokus

Ab dem 50. Lebensjahr verändert sich der Blick auf Geldanlage: Es geht nicht mehr nur um Wachstum, sondern um Stabilität, Planbarkeit und Kapitalerhalt. Der Schweizer Finanzmarkt bietet dafür zahlreiche Instrumente – aber nicht alle passen zu deiner Lebensphase.

Für Anlegerinnen und Anleger ab 50 gilt: Weniger ist oft mehr. Statt in spekulative Trends zu investieren, lohnt sich ein Fokus auf bewährte Anlageformen:

- ETFs – für breite Diversifikation und regelmässige Ausschüttungen

- Anleihen (Obligationen) für planbare Zinserträge und Stabilität

- Gold & Sachwerte für Stabilität und emotionaleSicherheit

Hier findest du einen strukturierten Überblick über bewährte Anlageformen, die sich besonders gut für Anlegerinnen und Anleger ab 50 Jahren eignen:

ETFs – vielseitig, kosteneffizient und transparent

ETFs (Exchange Traded Funds) zählen zu den Favoriten vieler Schweizer Privatanlegerinnen und -anleger – und das aus gutem Grund.

- Sie bieten breite Streuung,

- geringe Gebühren und

- hohe Transparenz.

Besonders interessant für die Lebensphase 50+ sind Dividenden-ETFs: Diese bilden Aktienindizes ab, die Unternehmen mit regelmässigen Ausschüttungen enthalten (z. B. SMI Dividenden, MSCI World High Dividend). Aber auch konservative Misch-ETFs, die Aktien mit Anleihen kombinieren sind ideal für moderate Schwankungen und stabile Erträge.

Ein ETF auf globale Dividendenaktien bringt rund 3 – 4 % Auszahlung pro Jahr – ein solider Beitrag zur Deckung monatlicher Fixkosten im Ruhestand. Im Folgenden einige Beispiele für ETFs, die gezielt auf regelmässige Ausschüttungen setzen:

Vanguard FTSE All-World High Dividend Yield UCITS ETF Dist

iShares (DE) STOXX Global Select Dividend 100 UCITS ETF Dist

Xtrackers Stoxx Global Select Dividend 100 Swap UCITS ETF 1D Dist

Passiv, automatisch, regelmässig: ETF-Sparpläne und ihre Vorteile

Die passive Geldanlage mithilfe von ETFs (Exchange-Traded Funds = börsenkotierte Fonds) erfreut sich dank ihrer Flexibilität und der tiefen Gebühren immer grösserer Beliebtheit. Neuerdings lässt sich diese Anlageform auch mit dem traditionellen Modell des Ratensparens kombinieren. Ein unschlagbares Team?

Anleihen – wieder eine Option für ruhige Erträge im Depot?

Vielleicht hast du in den letzten Jahren Anleihen eher links liegen lassen – für sicherheitsorientierte Anlegerinnen oder Anleger ab 50 können Anleihen durchaus wieder interessant werden: Denn sie liefern stabile und gut planbare Erträge – und das bei überschaubarem Risiko.

Gerade CHF-Anleihen können dabei spannend sein, weil du dir keine Sorgen um Währungsrisiken machen musst. Und durch Laufzeiten zwischen drei und sieben Jahren kannst du trotzdem flexibel bleiben, falls sich deine finanzielle Situation oder die Zinssituation verändert.

Passende Schweizer Unternehmensanleihen findest zu bei BX Swiss zum Beispiel für Novartis, Nestlé oder Holcim.

Gold – Stabilität für Kopf und Portfolio

Gold ist zwar kein klassischer Ertragsbringer, auch wenn sich der Goldpreis in den letzten Monaten stark entwickeln konnte – aber für viele Anlegerinnen und Anleger ist Gold ein emotionaler und psychologischer Sicherheitsanker. Gerade in wirtschaftlich unsicheren Zeiten bietet Gold:

- Inflationsschutz

- Unabhängigkeit vom Finanzsystem und

- Wertbeständigkeit wie keine andere Anlageform.

Idealerweise macht Gold nur einen kleinen Teil deines Portfolios aus (5 – 10 %). Du kannst physisches Gold halten oder in ETFs wie den ZKB Gold ETF investieren.

Entnahme im Ruhestand: So nutzt du dein Vermögen gezielt, planbar und sorgenfrei

Du hast jahrzehntelang gespart, investiert und vorgesorgt – jetzt darfst du dein Vermögen bewusst und sinnvoll nutzen. Doch viele scheuen sich davor, ihr Erspartes „anzuknabbern“. Die Sorge: Es könnte später nicht reichen. Die Realität: Wer gut plant, lebt entspannter – und oft auch besser. Eine durchdachte Entnahmestrategie schützt dich vor zwei typischen Fehlern:

Damit du dein Geld im richtigen Tempo für dich arbeiten lassen kannst, haben sich zwei Modelle besonders bewährt:

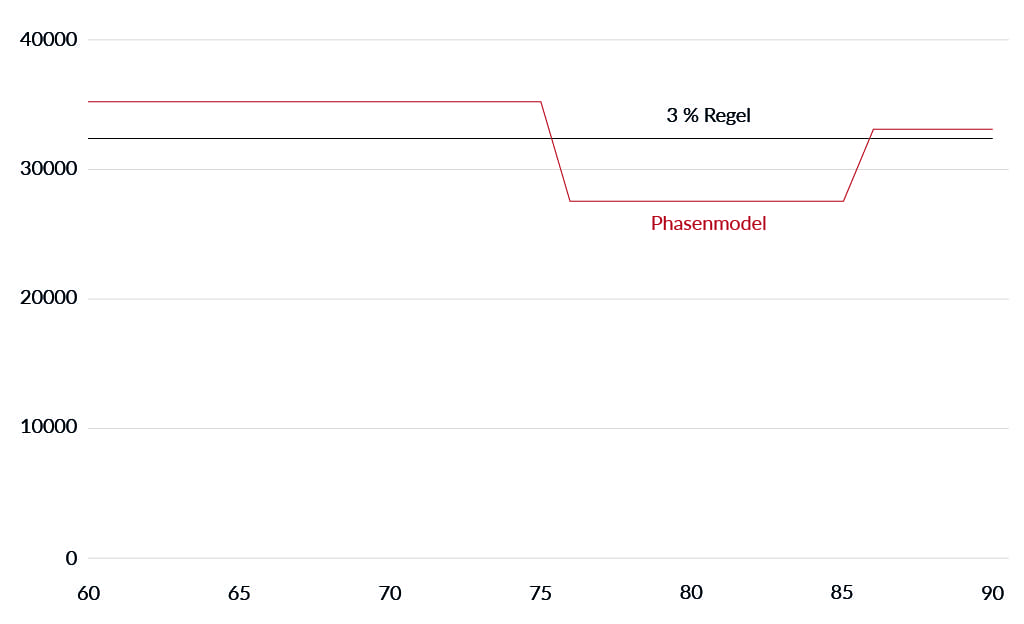

Die 3 %-Regel – einfach, konservativ und gut kalkuliert

Die sogenannte 4 %-Regel stammt aus den USA – für Schweizer Verhältnisse empfehlen viele Finanzexperten eine konservativere 3 %-Variante, um Inflation, Steuern und Lebenserwartung realistisch einzubeziehen.

Beispielrechnung:

| Vermögen | Entnahme pro Jahr (3 %) |

|---|---|

| 500’000 CHF | 15’000 CHF |

| 1’000’000 CHF | 30’000 CHF |

| 1’500’000 CHF | 45’000 CHF |

Dein Vorteil: Bei disziplinierter Umsetzung und moderatem Kapitalertrag (z. B. 3–4 %) bleibt das Vermögen über Jahrzehnte erhalten.

Phasenmodell – realitätsnah und lebensnah

Der Kapitalbedarf im Ruhestand bleibt selten konstant. Das Phasenmodell berücksichtigt deine Lebensrealität und gliedert die Entnahme in drei Abschnitten:

| Phase | Alter | Typische Ausgaben | Beispielhafter Fokus |

|---|---|---|---|

| Aktive Phase | 60 – 75 | Hoch | Reisen, Hobbys, Renovationen |

| Ruhigere Phase | 75 – 85 | Sinkend | Alltag, Gesundheit, weniger Konsum |

| Pflegephase | 85+ | Steigend möglich | Betreuung, medizinische Kosten |

Dein Vorteil: Deine Entnahmehöhe passt sich flexibel an deine Lebenssituation an – du nutzt dein Geld dann, wenn du es brauchst.

Beispielhafte Berechnung bei 1'000'000 CHF Kapital.

Egal ob du dich für die einfache 3 %-Regel oder das feinere Phasenmodell entscheidest – wichtig ist, dass du bewusst planst. Am besten kombinierst du deine Entnahmestrategie mit der 3-Töpfe-Methode (Liquidität – Ertrag – Wachstum), um jederzeit flexibel und sicher auf dein Vermögen zugreifen zu können.

Vermeide typische Fehler an der Börse – und bleib in turbulenten Zeiten gelassen

Selbst erfahrene Anlegerinnen und Anleger geraten in stressigen Marktphasen oft in psychologische Fallen, die zu Fehlentscheidungen führen können. Zwei typische Verhaltensmuster solltest du unbedingt vermeiden:

Praxis-Tipp:

Nutze klar definierte Regeln, wie etwa ein jährliches Rebalancing, um dein Portfolio im Gleichgewicht zu halten. Automatisierte Entnahmen und festgelegte Abläufe helfen dabei, emotionale Entscheidungen zu vermeiden.

Struktur bringt Sicherheit – jetzt ist der richtige Zeitpunkt zum Handeln

Auch ohne Finanzexperte zu sein, kannst du dein Vermögen im Alter erfolgreich managen – wenn du jetzt aktiv wirst, bevor äussere Umstände dich dazu zwingen. Eine klare Struktur gibt dir Sicherheit und ermöglicht entspanntes Planen und das jederezeit.

Deine wichtigsten Schritte:

Auch ohne Finanzexperte zu sein, kannst du dein Vermögen im Alter erfolgreich managen – wenn du jetzt aktiv wirst, bevor äussere Umstände dich dazu zwingen. Eine klare Struktur gibt dir Sicherheit und ermöglicht entspanntes Planen und das jederezeit.