In der komplexen Welt der Finanzmärkte suchen Investorinnen und Investoren oft nach Instrumenten, die ihnen helfen, ihre Anlageziele zu erreichen, während sie gleichzeitig Risiken kontrollieren und Renditen maximieren können.

Eine beliebte Option, die diesem Bedarf gerecht wird, sind Strukturierte Produkte. Doch was genau sind Strukturierte Produkte und wie funktionieren sie?

- Was sind Strukturierte Produkte?

- Wie sind Strukturierte Produkte entstanden?

- Wie funktionieren Strukturierte Produkte?

- Welche Arten von Strukturierten Produkten gibt es?

- Was sind die beliebtesten Strukturierten Produkte in der Schweiz?

- Was sind die beliebtesten Basiswerte in der Schweiz?

- Strukturierte Produkte: Gleiche Funktionen – unterschiedliche Bezeichnungen

- Was sind Vorteile und Risiken von Strukturierten Produkten?

- Strukturierte Produkte als massgeschneiderten Investitionsmöglichkeit

Was sind Strukturierte Produkte?

In den letzten Jahrzehnten haben Strukturierte Produkte eine bemerkenswerte Entwicklung erlebt und spielen eine bedeutende Rolle in der Finanzwelt. Ihr Aufkommen wurde durch die Suche nach innovativen Finanzinstrumenten vorangetrieben, die es Anlegerinnen und Anlegern ermöglichen, ihre Anlagestrategien zu diversifizieren und Risiken zu managen.

Strukturierte Produkte sind komplexe Finanzinstrumente, die aus einer Kombination von Basiswerten wie Aktien, Anleihen, Rohstoffen oder Währungen sowie derivativen Finanzinstrumenten wie Optionen, Futures oder Swaps bestehen. Sie werden oft von Finanzinstituten entwickelt und können an die spezifischen Bedürfnisse von Anlegern angepasst werden. Das Hauptziel dieser Produkte besteht darin, Anlegern Zugang zu Renditen und Strategien zu ermöglichen, die sonst möglicherweise nicht verfügbar wären.

Diese Produkte können beispielsweise darauf abzielen, einen bestimmten Index nachzubilden, eine festgelegte Rendite zu erzielen oder ein definiertes Risikoniveau zu bieten. Strukturierte Produkte bieten Anlegerinnen und Anlegern eine breite Palette von Investitionsmöglichkeiten und können je nach Ausgestaltung und Anlagestrategie unterschiedliche Risiko- und Renditeprofile aufweisen.

Wie sind Strukturierte Produkte entstanden?

Die Entstehung Strukturierter Produkte ist eng mit der Evolution der Finanzmärkte verbunden. Bereits in den 1970er Jahren begannen Finanzexperten, innovative Instrumente zu entwickeln, um die wachsende Nachfrage nach massgeschneiderten Anlageprodukten zu befriedigen, die sowohl Renditepotenzial als auch Kapitalschutz bieten.

Während der folgenden Jahrzehnte, insbesondere in den 1980er und 1990er Jahren, erlebten die Finanzmärkte einen Boom an Innovationen, wobei Strukturierte Produkte eine entscheidende Rolle spielten. Durch die Integration von Derivaten, wie Optionen und Swaps, in traditionelle Anlageprodukte konnten Finanzinstitute Produkte entwickeln, die eine breitere Palette von Anlagestrategien ermöglichten.

Eine massgebliche Rolle in der Entwicklung und Etablierung Strukturierter Produkte haben Schweizer Banken gespielt. Durch ihre frühzeitige Spezialisierung und Innovationskraft wurden sie zu globalen Marktführern in diesem Segment. Dank ihrer Expertise und Infrastruktur haben sie komplexe Finanzinstrumente strukturiert und angeboten, wodurch sie einen bedeutenden Beitrag zur Bekanntheit und Etablierung strukturierter Produkte auf internationaler Ebene geleistet haben.

Trotz ihres Erfolgs und ihrer Flexibilität bleiben Strukturierte Produkte kontrovers diskutiert, vor allem in Bezug auf ihre Transparenz und Risiken, die während der Finanzkrise 2007-2008 deutlich wurden. Heute sind sie jedoch ein unverzichtbarer Bestandteil vieler Anlageportfolios, da sie verschiedene Anlagestrategien unterstützen und massgeschneiderte Lösungen bieten.

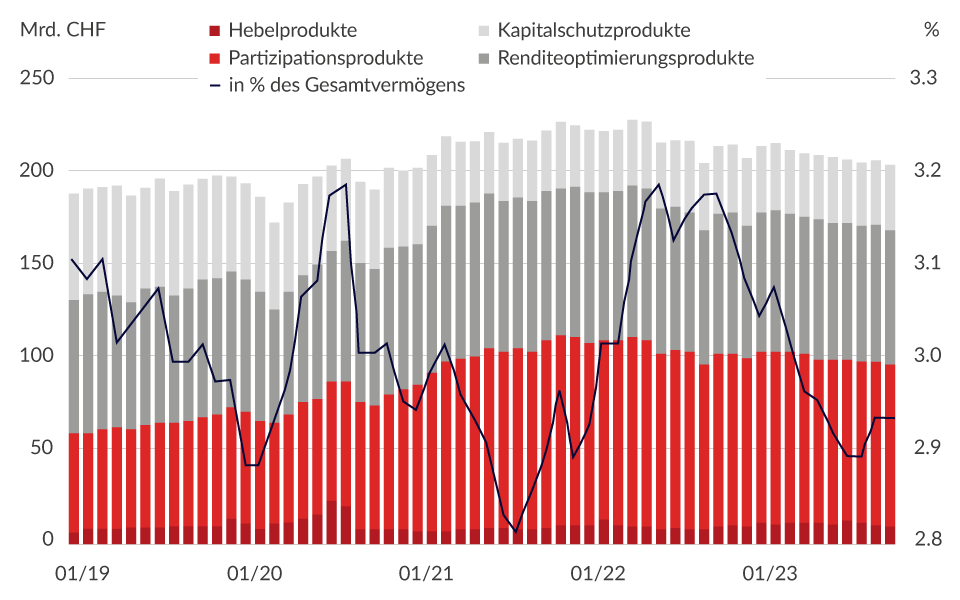

Quelle: SNB

Wie funktionieren Strukturierte Produkte?

Im Kern basieren Strukturierte Produkte auf einer bestimmten Auszahlungsstruktur, die von einem Basiswert abhängt, wie beispielsweise Aktien, Indizes, Anleihen oder Rohstoffe. Diese Auszahlungsstruktur kann fest oder variabel sein und wird in der Regel vorab festgelegt.

Eines der grundlegenden Konzepte Strukturierter Produkte ist die Partizipation an den Kursentwicklungen des Basiswerts. Anlegerinnen und Anleger können beispielsweise durch den Kauf eines strukturierten Produkts von steigenden Aktienkursen profitieren, während sie gleichzeitig vor Verlusten geschützt sind, wenn der Kurs sinkt.

Zusätzlich können Strukturierte Produkte mit verschiedenen Barrieren und Bedingungen ausgestattet sein, die die Auszahlung beeinflussen. Beispiele hierfür sind Barrier-Optionen, die eine Auszahlung nur dann ermöglichen, wenn der Basiswert einen bestimmten Schwellenwert erreicht oder überschreitet.

Welche Arten von Strukturierten Produkten gibt es?

Das genaue Funktionsprinzip von Strukturierten Produkten kann je nach Art des Produkts variieren. Im Allgemeinen kombinieren sie jedoch verschiedene Anlageklassen oder Anlagestrategien, um bestimmte Renditeziele zu erreichen oder Risiken zu managen.

Eine Orientierung bietet das Modell der SSPA (Swiss Strukturen Products Association), in der Strukturierte Produkte in verschiedene Hauptkategorien eingeordnet werden:

Kapitalschutzprodukte

Kapitalschutzprodukte bieten Anlegerinnen und Anlegern die Möglichkeit, ihr investiertes Kapital zum Laufzeitende zurückzuerhalten, unabhängig von der Wertentwicklung des Basiswerts. Diese Produkte kombinieren in der Regel eine sichere Anlagekomponente, wie beispielsweise eine Anleihe, mit einer spekulativen Komponente, wie beispielsweise einem Optionsschein. Dadurch können Anlegerinnen und Anlegern von potenziellen Kursgewinnen profitieren, ohne das Risiko eines Totalverlusts einzugehen.

Renditeoptimierungsprodukte

Renditeoptimierungsprodukte zielen darauf ab, eine bestimmte Rendite zu erzielen, die über traditionellen Anlageformen wie Sparbüchern oder Anleihen liegt. Diese Produkte bieten oft eine höhere Rendite durch die Verwendung von derivativen Instrumenten oder durch den Zugang zu spezifischen Märkten oder Strategien. Beispiele für diese Kategorie sind Discount-Zertifikate oder Barrier Reverse Convertibles.

Partizipationsprodukte

Partizipationsprodukte ermöglichen es Anlegerinnen und Anlegern, an den Kursbewegungen eines Basiswertes teilzuhaben, ohne ihn direkt zu kaufen. Diese Produkte bieten eine gewisse Hebelwirkung und eignen sich daher für Anlegerinnen und Anleger, die von starken Kursbewegungen profitieren möchten. Beispiele für Partizipationsprodukte sind Tracker-Zertifikate, Bonus-Zertifikate oder Outperformance-Zertifikate.

Hebelprodukte

Hebelprodukte sind ähnlich wie Partizipationsprodukte, bieten jedoch eine noch stärkere Hebelwirkung, was zu höheren potenziellen Renditen, aber auch zu höheren Risiken führt. Diese Produkte eignen sich für erfahrene Anlegerinnen und Anleger, die bereit sind, grössere Risiken einzugehen, um höhere Renditen zu erzielen. Beispiele für Hebelprodukte sind Warrants, Mini-Futures oder Faktor Zertifikate.

Was sind die beliebtesten Strukturierten Produkte in der Schweiz?

In der Schweiz gibt es eine Vielzahl von Strukturierten Produkten, die unterschiedliche Möglichkeiten bieten, in verschiedene Marktsegmente zu investieren oder bestimmte Anlageziele zu verfolgen. Die Beliebtheit bestimmter Strukturierter Produkte kann jedoch je nach Markttrends, Anlagepräferenzen und wirtschaftlichen Bedingungen variieren. Dennoch gibt es einige Strukturierte Produkte, die in der Schweiz besonders häufig gehandelt und genutzt werden.

Zu den beliebtesten Strukturierten Produkten an der BX Swiss zählten im vergangenen Jahr:

Barrier Reverse Convertibles (BRCs)

Barrier Reverse Convertibles sind eine Form strukturierter Anleihen, die an einen Basiswert gekoppelt sind, wie beispielsweise eine Aktie oder ein Index. Sie bieten Anlegerinnen und Anlegern eine attraktive Verzinsung, solange der Basiswert während der Laufzeit des Produkts nicht unter eine bestimmte Schwelle fällt. Wenn diese Schwelle jedoch erreicht oder unterschritten wird, kann das Produkt in den Basiswert umgewandelt werden, was zu potenziellen Verlusten führen kann.

Partizipationsprodukte (Tracker-Zertifikate)

Partizipationsprodukte ermöglichen es Anlegerinnen und Anlegern, an den Kursbewegungen eines Basiswerts teilzuhaben, ohne diesen direkt zu kaufen. Sie können in verschiedenen Ausgestaltungen vorkommen, wie beispielsweise Partizipations-Zertifikate oder Partizipations-Schuldverschreibungen. Diese Produkte bieten eine gewisse Hebelwirkung, da sie die Kursbewegungen des Basiswerts verstärken können, sowohl in positive als auch in negative Richtung.

Warrants

Diese Produkte ermöglichen es Anlegerinnen und Anlegern, von Kursbewegungen bestimmter Aktien, Indizes oder Rohstoffe zu profitieren, ohne die zugrunde liegenden Vermögenswerte direkt zu kaufen. Sie bieten Hebelwirkung und Flexibilität bei der Umsetzung von Anlagestrategien.

Was sind die beliebtesten Basiswerte in der Schweiz?

Neben den verschiedenen Arten von Strukturierten Produkten ist es auch interessant, einen Blick auf die beliebtesten Basiswerte zu werfen, auf die sich diese Produkte beziehen. Denn der Basiswert bildet das fundamentale Element eines Strukturierten Produkts. An der Spitze der beliebtesten Basiswerte stand im vergangenen Jahr der deutsche Leitindex DAX. Er umfasst die 40 grössten börsennotierten Unternehmen in Deutschland und ist bekannt für seine Volatilität wodurch er Möglichkeiten für verschiedene Arten von Strukturierten Produkten bietet.

Neben den bekannten Indizes wie dem DAX, dem SMI oder dem NASDAQ 100, fanden sich auch einzelne Aktien unter den beliebtesten Basiswerten für Strukturierte Produkte. Unternehmen wie die UBS und Roche erfreuen sich hierbei besonderer Beliebtheit. Die UBS, als eine der führenden Schweizer Banken, und Roche, ein weltweit tätiges Pharmaunternehmen mit Sitz in Basel, sind international renommierte Unternehmen mit einer stabilen Geschäftstätigkeit und einer soliden Marktposition.

Strukturierte Produkte: Gleiche Funktionen – unterschiedliche Bezeichnungen

Obwohl Strukturierte Produkte in der Schweiz und im restlichen deutschsprachigen Raum ähnliche Anlageinstrumente sind, gibt es Unterschiede in ihrer Kategorisierung und Bezeichnung.

In der Schweiz sind Strukturierte Produkte oft klar bezeichnet und beschreiben die Funktionsweise oder die Hauptmerkmale des Produkts. Dabei werden sie in der Regel in drei Hauptkategorien Partizipationsprodukte, Renditeoptimierungsprodukte und Kapitalschutzprodukte unterteilt. Diese Kategorien basieren auf den Hauptmerkmalen der Produkte, wie Barrieren, Partizipation an Kursgewinnen und Kapitalschutz.

Im Rest des deutschsprachigen Raums, wie in Deutschland und Österreich, werden Strukturierte Produkte oft nach ihrem Aussteller kategorisiert, zum Beispiel als Zertifikate, Optionsscheine oder Anleihen mit Optionsschein. Diese Kategorisierung richtet sich weniger nach den spezifischen Merkmalen der Produkte, sondern eher nach der Art des Finanzinstruments und dem zugrunde liegenden Wertpapier.

Was sind Vorteile und Risiken von Strukturierten Produkten?

Strukturierte Produkte bieten eine Vielzahl von Vor- und Nachteilen, die Anlegerinnen und Anleger vor einer Investition hinsichtlich Anlagezielen, Risikotoleranz und Kenntnissen berücksichtigen sollten.

Vorteile von Strukturierten Produkten

Risiken von Strukturierten Produkten

Strukturierte Produkte als massgeschneiderten Investitionsmöglichkeit

Strukturierte Produkte spielen eine wichtige Rolle in der Finanzwelt und bieten Anlegerinnen und Anlegern vielfältige Möglichkeiten, ihre Anlageziele zu erreichen und Risiken zu managen. Trotz ihres innovativen Charakters und ihrer massgeschneiderten Investitionsmöglichkeiten sind sie jedoch oft komplex und erfordern ein gründliches Verständnis ihrer Funktionsweise und Risiken. Bevor Strukturierte Produkte ins Portfolio aufgenommen werden, sollte daher sorgfältig abgewogen werden, ob diese zum individuellen Anlageziel und der Risikotoleranz passen.