Das Unternehmen war einer der grossen Corona-Gewinner 2020/21: HelloFresh. Der Aktienkurs des deutschen Koch-Box-Versenders hat sich in dieser Zeit nahezu verfünffacht. Sogar bis in den DAX schaffte es das erst 2011 in Berlin gegründete Start-up. Doch als sich die Pandemie dem Ende zuneigte, verging auch den Investoren zusehends der Appetit. Von Höchstkursen bei nahezu EUR 100 ging es bis auf EUR 15 zurück. Damit schlug der Titel nicht nur wieder auf dem Niveau von vor der Corona-Krise auf, sondern musste auch seinen Platz in der ersten Börsenliga räumen. Aktuell versucht die HelloFresh-Aktie wieder ein Comeback.

Auf Expansionskurs

Während es an der Börse auf und ab ging, hat sich das operative Geschäft – zumindest was das Geschäftsvolumen betrifft – kontinuierlich nach oben entwickelt. So haben sich die ausgelieferten Mahlzeiten zwischen 2019 und 2022 auf mehr als eine Billion nahezu vervierfacht. Der Umsatz schoss in diesem Zeitraum von EUR 1.8 Mrd. auf EUR 7.6 Mrd. empor. Auch im laufenden Geschäftsjahr zeigt die Kurve gen Norden, selbst wenn das Wachstumstempo mit früheren Jahren nicht mehr vergleichbar ist. Die Anzahl der Essenslieferungen nahm im ersten Semester um moderate 4.5% zu, der durchschnittliche Bestellwert um 8.1%. Dies führte dazu, dass sich die Erlöse von Januar bis Juni geringfügig um 1.6% auf EUR 3.93 Mrd. erhöhten.

Auf der Ergebnisseite ging es dagegen in den vergangenen beiden Jahren abwärts. Nach einem ebenfalls enttäuschen Jahresauftakt 2023 zeigte sich aber im zweiten Quartal eine deutliche Verbesserung. Unter anderem mit Hilfe eines Sparkurses legte der operative Gewinn um 31.5% auf EUR 191.9 Mio. zu. Damit wies HelloFresh das beste Quartalsergebnis der Firmengeschichte aus. Die Zahl der aktiven Kunden geht dagegen noch zurück. Nachdem es 2022 zum ersten Kundenschwund kam, reduzierte sich die Zahl der aktiven Kunden im abgelaufenen Vierteljahr um weitere 1.5% auf 7.1 Mio.

Quelle: Refinitiv, Stand: 12.09.2023 Historische Daten sind kein verlässlicher Indikator für zukünftige Entwicklungen.

Kurzfristige Skepsis…

Die Entwicklung im ersten Halbjahr reichte nicht aus, um die ursprünglichen Gesamtjahresziele aufrecht zu erhalten. Mitte Juli rückte Firmen-Mitgründer Dominik Richter von diesen ab und rechnet nun für 2023 mit einem Erlöswachstum in Höhe von 2% bis 8%, zuvor betrug die Spanne 2% bis 10%. Der bereinigte Betriebsgewinn wird neu bei EUR 470 bis 540 Mio. erwartet, was einer Einengung auf der Unterseite entspricht. Bisher hatte der Konzern einen Korridor von EUR 460 bis 540 Mio. angepeilt. Richter zeigt sich kämpferisch: «Profitables Wachstum bleibt auch in 2024 unsere oberste Priorität, und wir werden dafür alle Chancen nutzen, die sich uns bieten.»

…mittelfristige Zuversicht

Einer der Hoffnungsträger für die Zukunft sind die Fertig-Gerichte (Ready-to-Eat), die im Jahr 2022 prozentual dreistellig zulegten und dabei auf operativer Basis den Breakeven schafften. Um der hohen Nachfrage gerecht zu werden, baute HelloFresh in diesem Bereich zuletzt sogar die Produktionskapazitäten aus. Die Speisen, die unter der Marke Factor verkauft werden, sollen zwischen 2025 und 2030 zusammen mit weiteren neu eingeführten Brands das höchste Wachstum im Konzern aufweisen. Im laufenden Jahr erwartet die Unternehmensführung Erlöse in diesem Segment von mehr als EUR 1 Mrd.

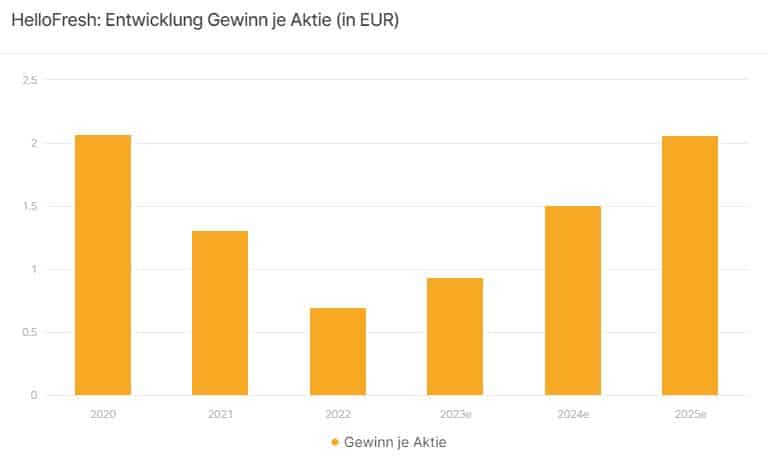

Die mittelfristigen Ziele für den Gesamtkonzern sehen beim Umsatz bis 2025 ein durchschnittliches jährliches Wachstum von 11% auf EUR 10 Mrd. vor. Der operative Gewinn soll bis dahin überproportional zulegen und sich auf EUR 1 Mrd. in etwa verdoppeln. Folglich wird sich die Marge von derzeit rund 6% auf 10% erhöhen. Was die Entwicklung des Nettoergebnisses betrifft, hält sich das Unternehmen zwar bedeckt, die Analysten sind aber optimistisch. Nach einem Anstieg um ein Drittel im laufenden Jahr wird für 2024 ein Plus beim Ergebnis je Aktie (EPS) von knapp 61% und für 2025 von 35.6% erwartet. Dem gegenüber steht ein relativ moderates KGV von 14.2 auf Basis der Schätzungen für das Jahr 2025.

Quelle: Refinitiv, e = erwartet Historische Daten sind kein verlässlicher Indikator für zukünftige Entwicklungen.

Zeit für Renditeoptimierung

In den vergangenen Wochen hat sich die HelloFresh-Aktie aus ihrem Seitwärtstrend nach oben befreien können und ein neues Jahreshoch bei EUR 31.20 markiert. Ausgehend vom Tiefstkurs bei EUR 15.40 entspricht dies einer Verdoppelung. Das weitere Potenzial scheint nun aber äusserst begrenzt. Das durchschnittliche Kursziel des Analystenkonsens beträgt EUR 31.42. Ein Direktinvestment klingt daher mit kaum Upside-Potenzial bei vollem Risiko nach unten wenig attraktiv. Dagegen versprechen die neuen Softcallable Barrier Reverse Convertibles bereits bei einer Kursstagnation respektive sogar bei moderaten Rücksetzern prozentual zweistellige Renditen. Die Coupons belaufen sich auf 12.00% p.a. bei der CHF-Variante und sogar 15.00% p.a. bei dem EUR-Produkt. Daneben bieten die beiden BRCs einen komfortablen Puffer nach unten. Die Barriere wird bei 49% des Startwertes angesetzt, wodurch die Schwelle trotz des jüngst rasanten Kursanstiegs immer noch unter dem 52-Wochen-Tief liegen wird. Sollte die Barriere während der Maximallaufzeit von 15 Monaten unversehrt bleiben, wird der Höchstertrag erreicht. Frühestens nach einem halben Jahr hat die Emittentin das Recht, die Barrier Reverse Convertibles vorzeitig zu kündigen.

Callable Barrier Reverse Convertibles

In Zeichnung bis zum 19. September 2023 – jetzt über Ihre Hausbank zeichnen

| 12.00% p.a. Callable Barrier Reverse Convertible – in CHF | ISIN: CH1171798296 | In Zeichnung |

| 15.00% p.a. Callable Barrier Reverse Convertible – in EUR | ISIN: CH1290282560 | In Zeichnung |

Nehmen Sie Kontakt mit Leonteq auf. Leonteq freut sich sehr, Ihnen tatkräftig bei allen Fragen zu den Produkten und deren Handel zur Verfügung zu stehen.

Public Solutions

Telefon: 058 800 11 11

Email: [email protected]

https://structuredproducts-ch.leonteq.com